在新能源当前跌跌不休的行情下,刘格菘为何今年依然选择看多做多貌似已经过气的新能源里的光伏投资机会,而他接连抓住芯片半导体、新能源投资机会晋升为顶流基金经理是凭借运气,还是实力使然?

与众多价值投资理论所讲究的投资要“固守能力圈”不要轻易出圈不同,刘格菘却一直在极力追求“打破自己的能力圈”。

在A股市场,似乎没有永远的“核心资产”,从前两年以白酒为代表的消费股行情,到炙手火热的新能源浪潮,再到今年火爆全球的ChatGPT引爆的AI概念暴涨。每一波看似能永远涨下去、“这次不一样”的极致逼空行情之后,无一不是以突然的大幅下跌后迎来漫长的沉寂期,新能源从当初的炙手火热,到如今的无人问津只用了一年半的时间。

这也让那些执着于赛道和坚守能力圈的基金经理们难以收获稳定的收益曲线,最典型的就是在“蔡皇”和“蔡狗”之间不断切换的蔡嵩松。公募基金素有“冠军魔咒”的宿命论之说,当年的公募收益冠军往往下一年难以再次取得好成绩,所以“冠军年年有,顶流却难得”。

然而有一位顶流公募基金经理却打破了这个魔咒,他就是广发基金的基金经理刘格菘。2019年凭借抓住芯片半导体的科技股行情,刘格菘成为了国内公募史上第一个包揽主动权益基金年度前三名的基金经理,一时间名声大噪。如果说2019年抓住芯片半导体行情让他引人注目,那么2020年后紧接着抓住的新能源行情,一举打破冠军魔咒,才是让他真正成为管理700亿规模资金顶流明星基金经理的原因。

图片来源于网络

在最新披露的2022基金年报中,刘格菘旗帜鲜明地发表了看多新能源的乐观观点,成为市场里为数不多依然坚持看好新能源的声音。不仅看多,他还用实际行动做多新能源,其基金产品对新能源的配置在2022年新能源的回调行情中,越跌越买,逆势加仓。值得注意的是,他看好的新能源,并非新能源的所有方向,相比较锂电、新能源车或者风电,他更看好光伏和储能细分领域。

在新能源当前跌跌不休的行情下,刘格菘为何今年依然选择看多做多貌似已经过气的新能源里的光伏投资机会,而他接连抓住芯片半导体、新能源投资机会晋升为顶流基金经理是凭借运气,还是实力使然?

逆势加仓光伏

新能源指数继2021年11月见顶后,已经连续下跌了18个月,最大跌幅超过40%,到目前为止,仍没有任何止跌迹象,长时间的跌跌不休逐渐让投资者感到麻木,慢慢开始淡出人们视野。

3月30日广发基金披露的2022年基金年报中,手握700亿资金的明星基金经理刘格菘却与众不同、旗帜鲜明的看好新能源:我们对2023年光伏、储能方向相对乐观。

刘格菘在年报中进一步阐述了看多的理由:“2022年底,光伏上游硅料价格明显下跌,产业链价格下行,使得国内装机需求可能会重回高增速区间,海外需求预计会保持较高成长。”

显然刘格菘非常看好光伏成本下降后在2023年的终端需求,在披露的基金持仓里,刘格菘也用脚投票,从2022年至今的新能源回调中呈现出越跌越买的态势。

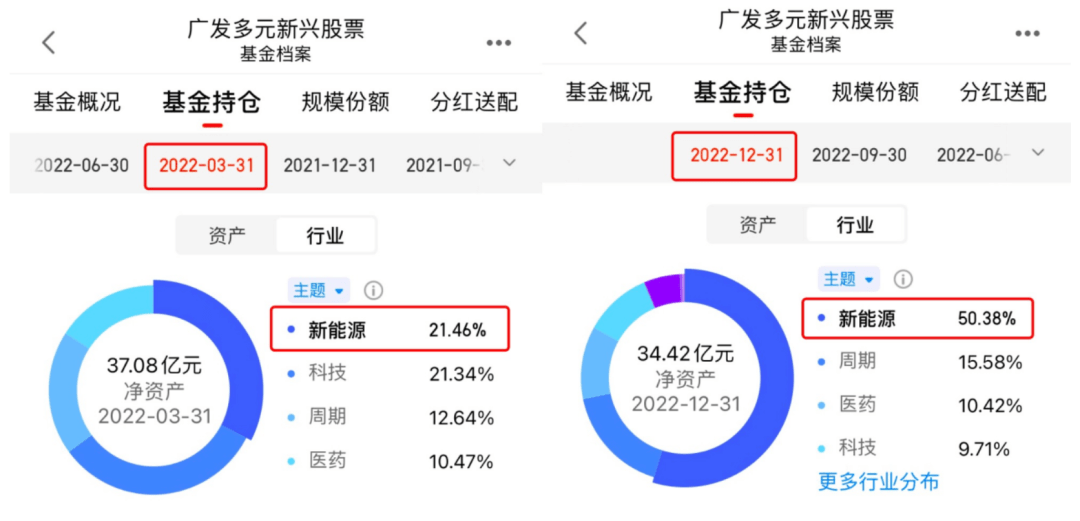

根据刘格菘在管的基金产品披露的持仓来看,管理时间最久的代表作广发小盘成长混合对新能源的配置从2022年一季度的39.7%上升到了2022年末的44.68%。曾经拿过公募冠军的广发多元新兴股票对新能源的配置从2022年一季度21.46%上升到50.38%。

刘格菘逆势加仓光伏

图表来源:天天基金网

《巴伦周刊》中文版注意到,刘格菘大幅加仓的新能源中绝大多数是隆基绿能、晶澳科技、阳光电源、福斯特等光伏产业链公司,而对以宁德时代为首的锂电上下游产业链却较少配置,显示了其并不是看好新能源所有方向,相比锂电、或者风电等其他新能源,刘格菘更加看好光伏和储能细分领域。

刘格菘曾经在对外的交流中表达过他最看好光伏的理由,他认为在光伏、动力电池、锂电和储能等几个细分的新能源行业中,光伏是最能代表中国具备全球比较优势制造业特征的行业,产业链大部分集中在国内,受海外供应链影响比较小,同时在碳中和的趋势下,未来几年的量的成长确定性最强。而对于动力电池产业链,他认为和光伏相比,全球比较优势还没有那么明显。

至今为止,光伏跌跌不休的行情无疑对刘格菘仍是一次艰难的考验,不过根据最新的光伏产业链数据来看,似乎正在支持着他的判断。

国家能源局发布的最新数据显示,1-2月全国光伏新增装机20.37GW,同比大幅增长87.6%,被外界视为需求超预期,上游的硅料成本降价刺激了光伏产业链终端装机需求爆发。而锂电由于渗透率已然较高的情况下,增速则比去年进一步下滑。

此前刘格菘已经多次较为准确的把握住了相关产业的变化趋势。2018年美国制裁中国科技企业,国内科技产业链受到封锁,刘格菘准确的判断了科技产业链逆全球化的趋势,认为产业链自主可控趋势将刺激国内芯片半导体行业的需求爆发,国产替代将成为2019年科技股的投资主旋律。

2020年9月双碳战略正式提出,刘格菘在基金半年报中判断光伏为主的新能源产业经济型凸显,国内外需求将发生共振。在随后的基金三季报中,他提到:正如前期的判断,光伏行业得到了更多的认可,全面进入平价时代,海外需求明显恢复,叠加我国为全球绿色发展所作的承诺,都表明该行业已经进入快行道。

图片来源于网络

研究不留死角

刘格菘之所以能够多次较为准确的把握芯片半导体、光伏新能源等多个产业投资机会,与其自身建立的“做广泛而中性的研究,做集中而非中性的配置”投资理念有关。

《巴伦周刊》中文版在梳理刘格菘投资理念时发现,与众多价值投资理论所讲究的投资要“固守能力圈“不要轻易出圈不同,刘格菘却一直在极力追求“打破自己的能力圈”。

他认为:基金经理需要不断学习新东西,持续拓展自己的能力圈。为此做了一个形象的比喻:“投资就像一颗树,这颗树最终能长多高,取决于树根扎得多深,对于基金经理来说,树根就是他的知识结构。”

因此他讲究行业覆盖上不要有瑕疵,不要留死角,他把这个称作“不带感情色彩的做行业研究”,也就是说不要有主观偏好的去看待每一个行业,均衡研究,自上而下从中筛选出他认为所有行业中最好的投资机会,这也是他能够不断抓住科技、新能源等不同行业投资机会的基础。

那么什么是刘格菘认为的所有行业里最好的投资机会呢?他将好的资产分为了两类,一类是稳定成长的“核心资产”,比如消费等供需格局稳定的行业,另一类是快速成长的“效率资产”,这方面资产往往供需格局发生比较大的变化,以科技行业为代表。

市场上不同的投资者对于好的资产与投资机会有各自不同的理解,有人偏好稳定成长的资产,有人相信低估值的均值回归机会,也有人喜欢有盈利爆发性的成长标的,不同的机会背后反映的是对风险与收益的权衡与博弈。

刘格菘则有着更高的风险偏好,在管理规模前列的顶流基金经理中,刘格菘的持仓组合里没有茅台,白酒等稳健资产,也不投金融、地产、建筑等低估值标的。相比较“核心资产”,他更偏向于成长速度更快的“效率资产”。这也是他持仓中以成长性较高的新能源、科技、医药、化工成长为主。

他将过去A股表现最好、最差的行业反复进行比较后发现:当行业供需结构突然发生变化,都是行业配置存在阿尔法的最重要源泉。而这类行业往往也是市场中效率最高、认可度最高的资产。而一些看似估值便宜的公司,买完之后业绩确实也成长,最后的问题是估值下降了,也没有带来很好的预期收益。

因此他一直思考估值变化的源泉到底是什么?最后得出了跟产业趋势有关系的结论。

“大家基于宏观预期判断未来哪些行业会有未来,不愿意给产业处于下行趋势的公司高估值。就算你短期的业绩非常漂亮,如果行业在走下坡路,这类公司的估值很难逃离行业均值太远。很多阿尔法的投资机会都来自于行业配置,而行业配置要基于产业趋势变化带来的盈利趋势变化。我一直是在市场中找相对业绩增速比较快的资产,我喜欢做这个选择。”刘格菘说

然而投资的世界里到处充满风险与陷阱,低估值有价值陷阱,成长股也有成长陷阱,短期增长并不必然代表长期景气向上,那么刘格菘是怎样把握符合时代趋势的成长性机会的呢?

与不少重视竞争格局的消费股投资者相异的是,刘格菘在把握投资机会时,对需求的变化更重于供给的变化,他提到,需求出现剧烈的变化是他最重视的,需求的长期扩张将带来持续向上的产业趋势投资机会。

但他也没有完全放弃竞争格局的重要性,他将公司按需求与供给的不同特征划分为不同类型。

优选供需格局在变好的行业,如需求扩张但供给收缩,需求扩张但供给不变,以及需求扩张得比供给更快,其中最好的是需求扩张供给收缩的行业,刘格菘把这一类资产总结为价值创造类资产,能找到很好的高成长标的。