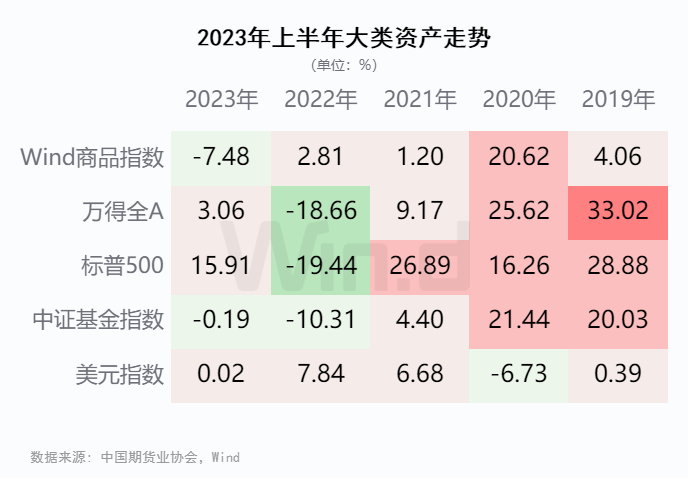

大类资产方面:权益类资产逆转2022年颓势,上半年获得正收益,而Wind商品指数下跌7.48%,国内上市期货品种中,下跌品种数量占比超过60%。

2023年上半年国内经济恢复性增长,海外经济走弱,宏观经济及地缘政治因素逐步稳定,大宗商品定价重新转向基本面主导。受制于需求疲软影响,原油及铜走势相对偏弱,对供给的担忧推升软商品走出强劲走势,白糖更是突破7年高点。大类资产方面:权益类资产逆转2022年颓势,上半年获得正收益,而Wind商品指数下跌7.48%,国内上市期货品种中,下跌品种数量占比超过60%。

市场纵览

01

商品期货市场沉淀资金超过4,200亿元

截止2023年6月底,国内商品期货市场沉淀资金已经达到4,289.9亿元,同比增幅7.87%,不断丰富的对冲工具加上市场主体风险管理意识增强,大宗产业链相关企业进入期货市场进行风险管理数量继续增长。

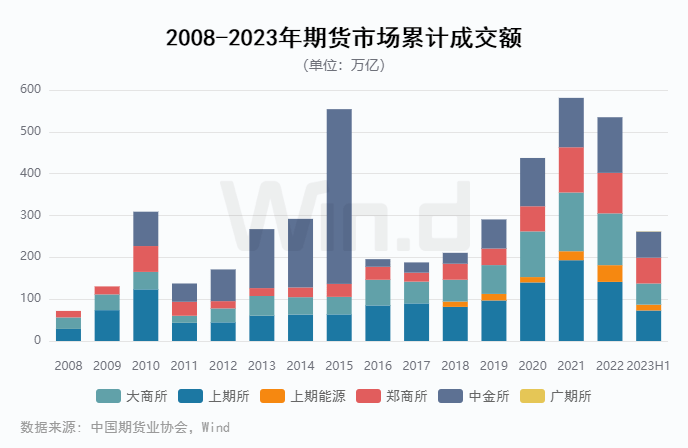

02上半年成交额同比上涨1.8%

上半年,国内大宗商品价格跌多涨少,国内期货市场活跃度整体稳定。2023年上半年期货市场成交额为262.13万亿元,同比上升1.8%。

软商品成交一枝独秀,郑州商品期货交易所上半年成交额突破61.78万亿元,同比大增38.21%。受到原油期货振幅下跌影响,上海国际能源交易中心成交额出现下跌。

03

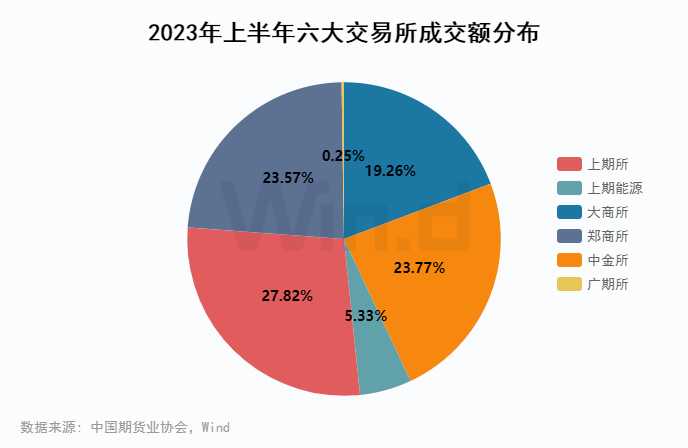

金融期货成交额占比上升至23.77%

上半年,商品期货和金融期货的成交额占比小幅变化。其中商品期货成交额199.82万亿元,占期货市场的76.23%,2022年度占比为76.83%;金融期货成交额累计为62.3万亿元,占全市场份额的23.77%,2022年度占全市场份额的23.17%。

期货公司

04成交量排名:东证期货蝉联总成交量第一

根据2023上半年期货交易所官网会员成交排名数据统计显示,东证期货以总成交量8.3亿手的成绩蝉联榜首,同比上升70.81%。华西期货总成交量为1.24亿手,同比增加95.69%,总量排名由去年的18名上升至今年的第9位,上升速度最高。TOP10成交量占全市场的40.83%。

05期货交割量排名: TOP10交割量占五成

期货公司买入交割前十占交割总量约60.21%,期货卖出交割前十占卖出交割总量57.45%,国泰君安期货位列买入和卖出交割第一位。银河期货买入交割量48,489手,位列买入榜单第二位,较上期排名上升了六位;新世纪期货卖出交割量25,179手,位列卖出榜单第五位,较上期排名上升了24位。

06热门品种盈亏排名:永安期货连续两年保持正收益

期货公司在热门期货品种上的持仓变动以及盈亏变化是市场关注的焦点。上半年,白糖以及纯碱期货分列期货涨跌幅榜前列。如果仅以单边趋势交易成果来看,中信期货,中泰期货,华泰期货,永安期货,海通期货同时进入白糖及纯碱榜单前十。另外,永安期货连续两年在上述两个品种上均保持正收益。

07期货公司盈利能力排名: TOP10净利润占行业近一半

受到期货市场震荡调整影响,2022年期货行业净利润小幅下跌。其中TOP10中3家上涨,7家下跌。国泰君安期货利润增幅第一,永安期货净利润缩水近一半。2022年净利润前10期货公司的利润总和达到57.61亿元,占全行业利润的57.15%。

行情表现

08

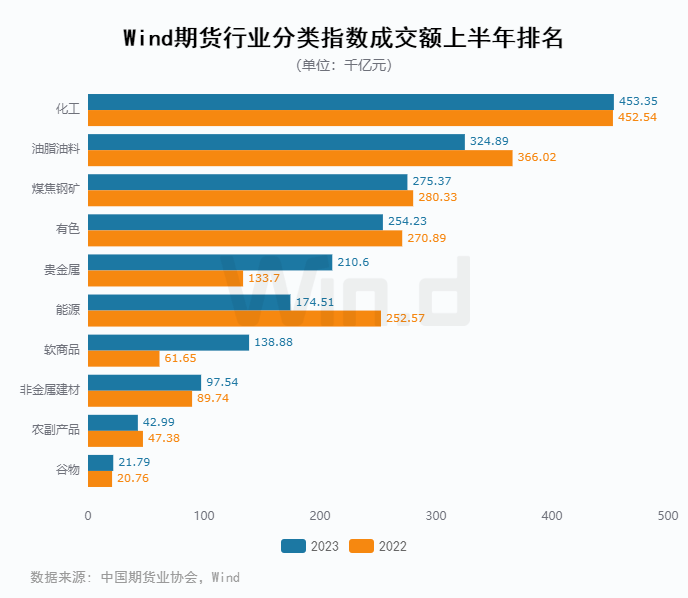

分类指数成交:贵金属与软商品成交额大增

在10个Wind期货分类指数中,化工板块以45.34万亿元名列成交额第一。软商品及贵金属成交额大幅增长,其中软商品成交额13.89万亿元,同比增加125.26%。其他行业均下跌或略增。

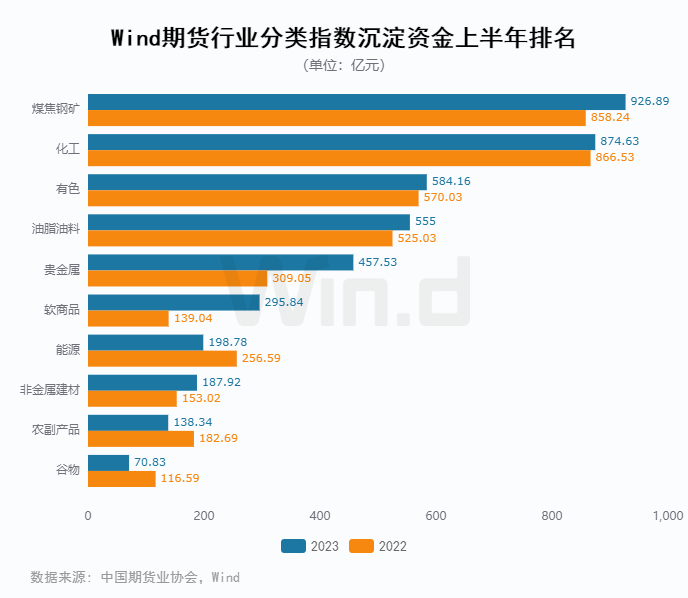

9分类指数沉淀资金:软商品资金流入量第一

十个Wind行业中有六个行业出现了资金流入,流入金额以及流入比例最大的是软商品行业,上半年流入156.8亿元,同比增加112.77%。流出资金最大的是能源行业,流出资金57.87亿元,流出比例最大的是谷物行业,同比下降39.25%。

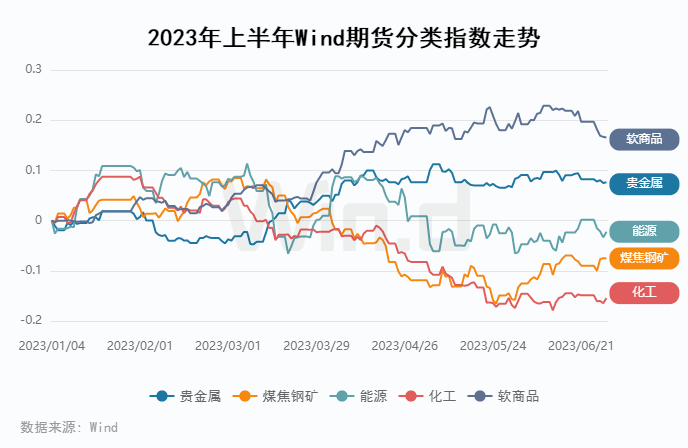

10分类指数走势:软商品领涨商品市场

Wind期货分类指数走势分化,受益于供给风险溢价,白糖以及棉花大幅上涨,软商品指数上半年上涨17.6%。国内需求不及预期以及供给冲击减弱影响,能源及化工品种走势疲弱。能源及化工行业指数分别下跌6.6%和14.6%。

11品种成交:金融期货占据榜单四个席位

沪深300指数期货、原油期货、黄金期货位列上半年成交额榜单前三,其中白银期货成交额大增82.18%。

农产品和贵金属占据成交额增速榜单6个席位。其中尿素、白糖和2年前国债期货的成交额翻倍。

12品种持仓:纯碱持仓量同比大增219%

化工品种价格大幅波动吸引产业资金入市管理价格风险,品种持仓量前二均为化工品种,另外纯碱期货也是持仓量增速最快的品种,持仓量同比增加219%。黑色金属及及非金属建材期货占据榜单5个席位。

13品种沉淀资金:铁矿石以333亿位列资金量榜首

铁矿、黄金以及沪铜的沉淀资金位于榜单前三名。螺纹和豆粕是TOP10中资金流出的两个品种。资金大幅流入贵金属以及软商品期货,也是推动贵金属以及软商品期货价格大幅波动的重要原因。

在沉淀资金同比增速方面,黄大豆2号以超2倍的增幅位于榜单首位,纸浆以182.69%位列第二,TOP5沉淀资金同比增速均翻倍增长。

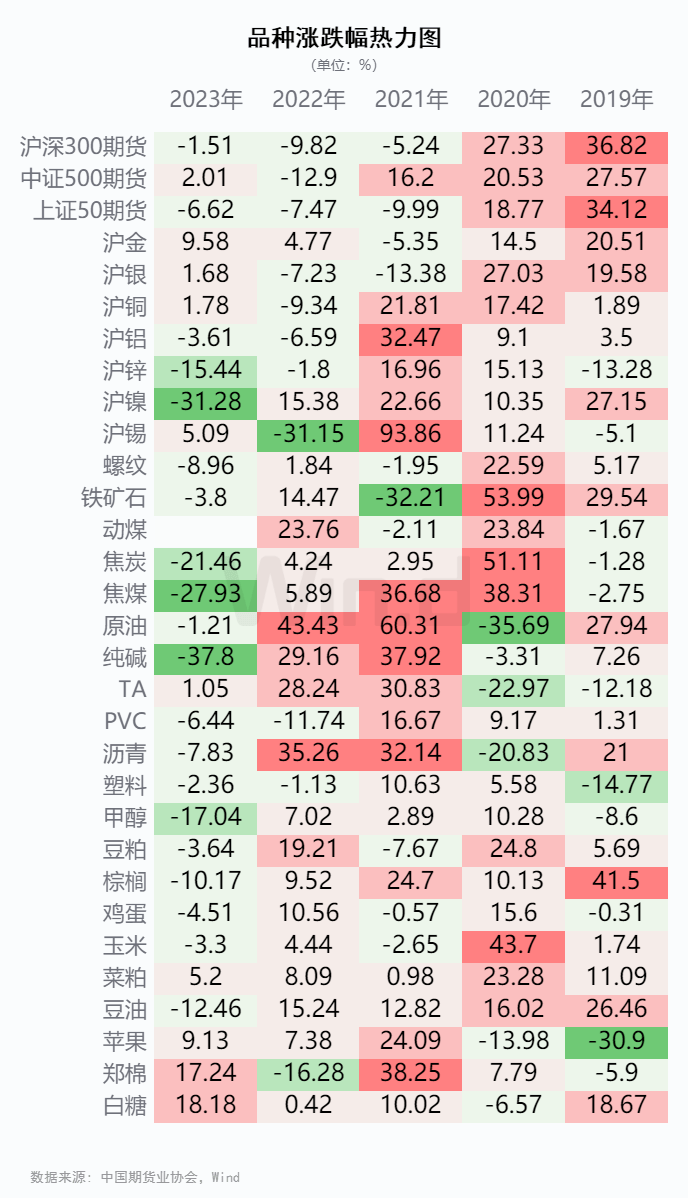

14品种涨跌:贵金属领涨 化工跌幅居前

上半年商品跌多涨少。煤焦钢矿及有色金属行业中仅铜和锡保持上涨,农产品期货中白糖以及棉花涨幅较大,其他品种相对弱势,能源化工走势疲软。

15品种交割金额:农产品是交割主力

上半年,交割金额最大的是PTA,交割金额同比增加116.77%。农产品是期货交割的主力军,占据榜单的5个席位,豆粕是交割金额增速最大的品种,交割金额达到12.23亿元,交割金额同比增速567.09%。

备注:

1、榜单中使用成交量、成交金额以及持仓量均为单边计算。

2、品种持仓量排名以及沉淀资金排名未计算中金所品种。

3、万得行业分类指数中未包括金融期货品种。

4、期货交割排名中因上期所未公布交割金额,因此未参与交割金额排名。

5、期货公司净利润排名计算仅供参考,因部分期货公司未公布净利润。

6、期货盈亏排名中期货公司盈亏数据为交易所公布的每日会员持仓数据及收盘价,为估算金额。