今年双十一大促销的风暴来得似乎并不猛烈,和以往双十一前的狂轰滥炸相比,今年的宣传力度相对沉寂很多。

双十一来了,阿里等电商平台却强调用户体验而不再突出价格,是打法变了还是活动要黄了?

文丨BT财经 无忌

备受“剁手党”关注的双十一大促活动来了。

一个个快递包裹汇集成数十亿的成交单背后,是电商平台一年业绩增幅至关重要的“生死战场”,决定着公司的股价和市值,成为电商平台、商家、消费者、物流等多方共同参与的消费大考。双十一的跨度也越来越长,电商平台白刃战的战线也越拉越长。

今年双十一大促销的风暴来得似乎并不猛烈,和以往双十一前的狂轰滥炸相比,今年的宣传力度相对沉寂很多。

不仅没有大张旗鼓,阿里和京东这两个电商主战方竟然在10月24日同一天发布了今年双十一的打法,两大电商巨头默契地表态——“不再强调交易数字”,同时还公布了各自对双十一的思考,这在以往的14个双十一中还是首次出现。

电商平台的这种改变意味着什么?这标志着电商平台的角逐已经进入第二阶段——存量市场了吗?

存量市场下改变

与其说阿里和京东在双十一战场主动改变,不如说是受限于用户增长的被动求变,如果要研究今年的双十一怎么了,还是要从双十一的“发起者”阿里身上寻找答案。

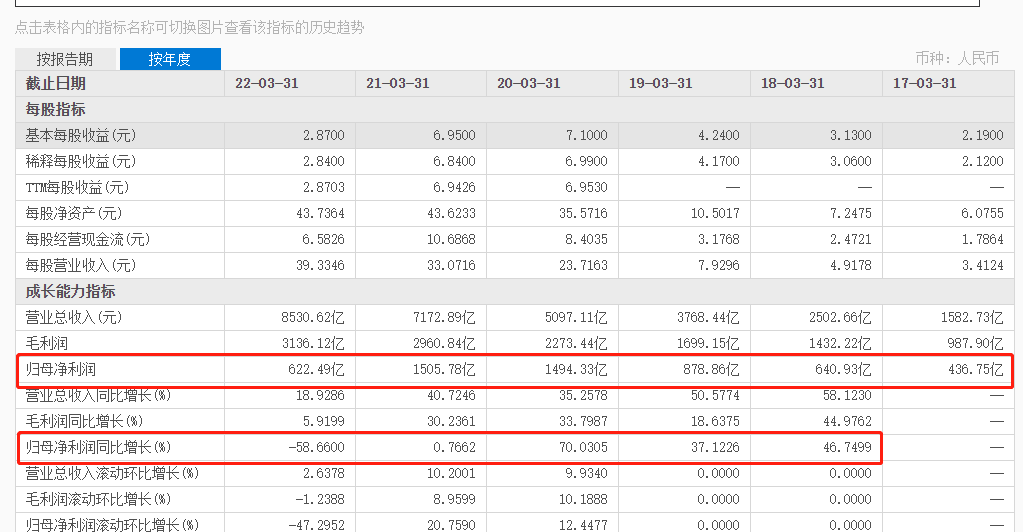

据财报显示,阿里在2022财年增收不增利,全财年(2021.4.31--2022.3.30)总营收8530.62亿元,同比增长19%,看似增长不错,但归母净利润却下滑了59%,622.49亿元的净利润相比上一财年的1505.78亿元减少了883.29亿元。而622.49亿元的归母净利润创下了近5年新低,近6年内也仅高于2017财年的436.75亿元,比2018财年的640.93亿元还低了18.44亿元,阿里辛苦五年,一朝回到五年前。

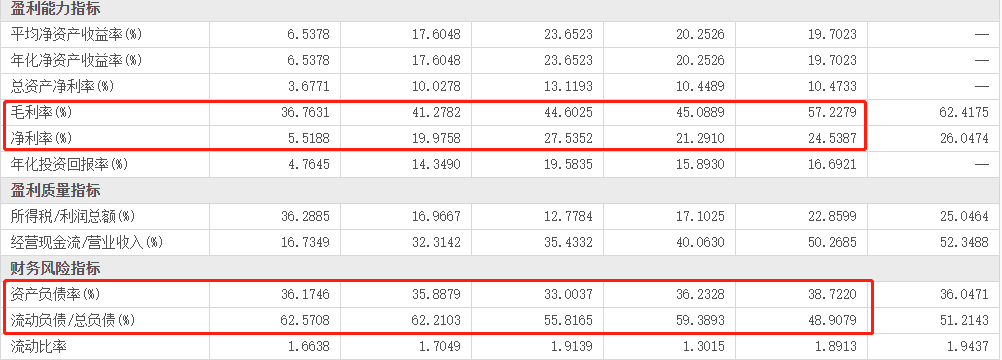

再细看阿里近五年来归母净利润的增幅,2018年的增幅为46.7%,2019年为37.1%,2020年达70%,但随后2021年仅为0.8%,2022年则是首次出现负增长的-59%。和归母净利润增幅相对应的是阿里近五年的毛利率变化,近五年阿里的毛利率出现不断下滑的趋势,由2018年的57.2%下滑至2022年的36.8%,净利率除去2020年的27.5%之外整体也同样呈现下滑趋势,由2018年的24.6%下滑至2022年的5.5%,而在2021年阿里的净利率仍高达20%,一年内净利率暴跌14.5个百分点。

赚钱能力下滑直接导致的是资产负债率的攀升,62.6%的流动负债/总负债(%)同样为近五年新高,增收不增利、净利率的大幅下滑,也直接影响了阿里的股价,近两年来阿里的股价总体同样处于下滑状态,2022年11月4日收盘价报于65.21美元/股,跌破68美元/股的发行价,距离2020年10月319.32美元的最高股价,跌幅高达80.5%,总市值也蒸发了4/5。

在此营收和盈利的基础上,已经说明阿里已经进入存量市场时代,过去高速增长的线上消费时代,或在疫情的影响下一去不复返,而阿里在2022财年国内年度活跃用户1.3亿的增长或是阿里最后的荣光。在用户总量严重触及天花板的情况下,再想获得大幅的增长已经不再可能。

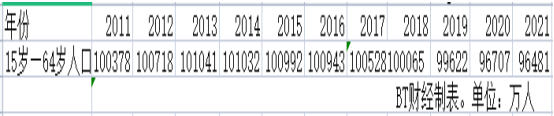

有媒体观点认为国内电商用户触及天花板瓶颈,根据我国人口统计数据可以清晰看出,15—64岁的购买人群的总量呈逐年下降趋势。国家统计局数据显示,自2013年后15岁—64岁的人后由10.1亿人下降至2021年的0.97亿人,而这些人群是电商消费的主力军,按此数据推算,国内网购用户数量的天花板小于10亿人,且呈不断下降的趋势。

从国内电商的用户总量来看,一季度数据显示,拼多多平均月活为7.513亿,年活跃用户达8.8亿,淘宝月活用户达8.46亿,京东的月活用户为5.8亿,三大电商的月活用户增速均已肉眼可见的速度下滑,其中拼多多在2022年一季度的月活增速仅为4%,为近年来最低。结合我国网购的网民总数小于10亿的现状,电商在国内的用户增长已然到了难以突破的瓶颈期。

互联网投资人史保刚认为,目前国内几大电商的用户增长都存在天花板的问题,“目前来看,阿里和拼多多的用户增长已经几乎到了天花板的最顶端,10亿人左右是国内有购买能力的用户的极限,阿里现在已经触及极限,相对而言京东的用户群相对高端,还有一定的上升空间。在用户总量增幅严重放缓的情况下,阿里只能寻求新突破,从注重用户体验等方面入手。”

或许正是这种用户天花板见顶的情况出现,倒逼阿里不得不再讲新故事,在存量市场下迫不得已作出了改变。

直播带货成了双十一救命稻草?

面对增收不增利以及归母净利润、毛利率和净利率的下滑,阿里开始在直播带货上押下重注。

在天猫官方公布的数据中,10月24日20点-24点短短的4个小时里,天猫双十一预售直播活动即产生了130个预售金额破千万的直播间。