美联储将在北京时间7月28日凌晨2时发布议息决议,市场预计此次加息幅度将达到75个基点(bp)以上。这将是美联储今年以来的第4次加息,也是连续在两次会议上加息75个基点。 目前,据芝商所的“美联储观察”工具,期货市场对于周四美联储加息75个基点的概率处于75%左右,剩下的25%则预期加息100个基点。

美联储将在北京时间7月28日凌晨2时发布议息决议,市场预计此次加息幅度将达到75个基点(bp)以上。这将是美联储今年以来的第4次加息,也是连续在两次会议上加息75个基点。

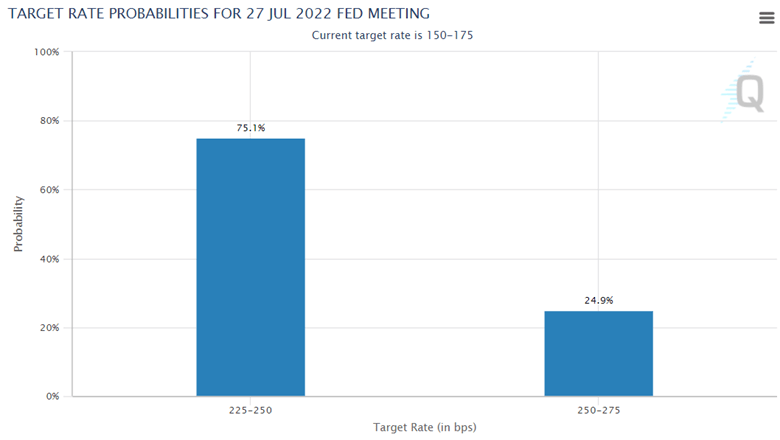

目前,据芝商所的“美联储观察”工具,期货市场对于周四美联储加息75个基点的概率处于75%左右,剩下的25%则预期加息100个基点。

中金宏观表示,7月继续加息75bp仍是基准情形。经济数据显示增长动能边际趋弱,但面对6月继续攀升至9.1%的高通胀,美联储没有理由在此时“收手”。

中金宏观还表示,货币政策滞后性的风险也值得关注。一般来说,货币政策有9-18个月的滞后性,美联储或需要失业率大幅上升和GDP增速下跌足够多才能将通胀打压下来。

不过,也有机构认为,面对6月高企的通胀数据,美联储在7月会议上将加息100个基点。

野村证券北美经济分析师Aichi Amemiya表示,6月CPI所表现出来的通胀未能在总体指标和核心指标上放缓,租金相关的构成项进一步加速,具有高度惯性和周期性,表明总需求仍然过于强劲,因此,预计7月FOMC会议将加息100bp。

明年会降息吗

中金宏观表示,在滞后性风险下,预期美联储或将像上周欧央行议息会议那样弱化前瞻指引,强调未来货币政策的灵活性,为未来货币政策滞后性带来的潜在“矫枉过正”风险留出充足的政策空间。

上海交通大学上海高级金融学院教授胡捷对澎湃新闻表示,预期本月FOMC会议60%概率加息75个基点,50%概率加息100个基点。在后三次会议的加息幅度分别为:50-25基点,50-25基点,25基点;具体落地情况看CPI指标变化。

李超宏观团队预计,7月加息100BP,9月加息50BP,进入四季度后加息力度可能回至25BP,如果美国就业市场恶化超预期或者欧洲债务风险出现,不排除加息暂停的可能性。该团队表示,相较点阵图,未来加息预期的演变可能呈现出加息力度前置化的特征。在沃尔克思想的指引下,“大刀阔斧”加息对打压通胀的作用明显优于“钝刀割肉”。

建设银行总行金融市场部研究员曹誉波对澎湃新闻表示,目前通胀压力持续超预期,美联储加息路劲不断陡峭化,将持续施压美国国内需求,虽然短期内美国经济内生增长动力依然较强,但今年年底或明年年初,经济数据上的边际恶化或将令美联储放缓甚至结束本轮加息周期。

实际上,市场上也开始出现美联储或在明年开始降息以提振经济的声音。

美联储将如何回应衰退担忧

当地时间7月24日,美国财政部长耶伦表示,即使美国今年第二季度的经济增长数据为负数,也不意味着经济衰退已经开始。耶伦说,“我们有一个非常强劲的就业市场。当你每月创造近40万个工作岗位时,这还不算经济衰退。”

耶伦的言论对应着市场对美国经济或将陷入衰退的担忧。美国经济分析局将在美联储议息决议发布之后发布美国二季度GDP数据。

简单来看,当一国GDP连续两个季度负增长后就进入了“技术性衰退”。美国一季度经调整环比年化GDP下降1.6%,若二季度GDP连续第二次出现负值,则会被视为“技术性衰退”。根据亚特兰大联储建立的GDPNow预测模型,美国第二季度GDP环比折年率将下降1.6%,低于前次预测的1.5%。不过,据道琼斯的数据,受访经济学家普遍预计美国二季度GDP将上行0.3%。

胡捷表示,从目前的失业率和GDP增长情况看,美国经济下半年的走势还在相对健康的区间,没有出现实质性衰退的迹象。但一个重大的不确定性是何时能够平抑通胀。如果通胀持续高位,那么联储加息最终可能会超越3.5%的水平,从而导致明年GDP增长乏力。不过目前看,通胀已经接近见顶,出现更加严重通胀局面的可能性在变小。

曹誉波也表示,对于美国的经济衰退预期,主要来源于美联储收紧货币政策。