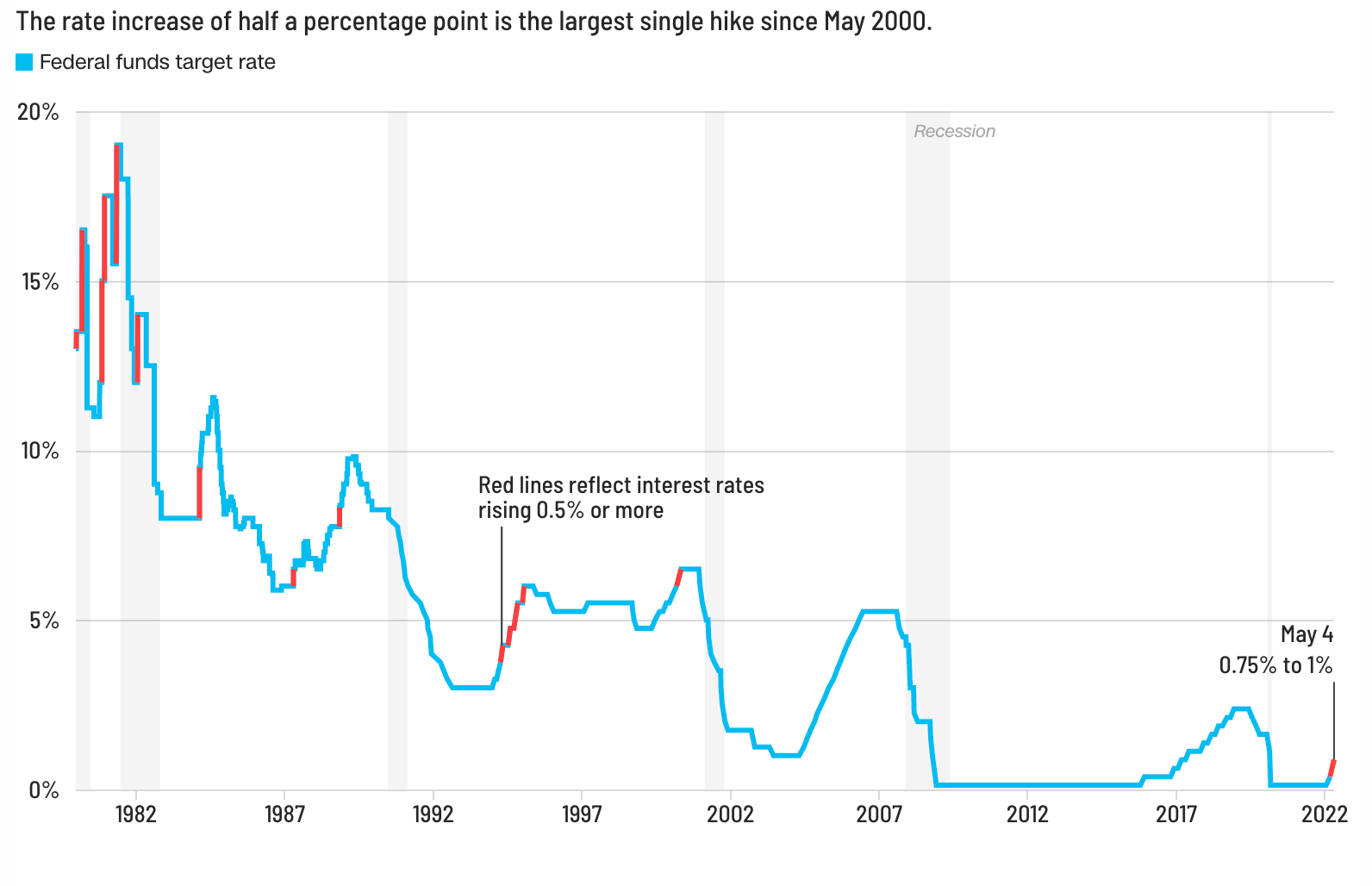

当地时间5月4日,美联储宣布将联邦基金利率上调50个基点,使其目标区间为0.75%至1.00%。 这是美联储自2000年以来最大幅度的一次加息,但在通胀高企的美国当下,此举仍然是符合预期的。

当地时间5月4日,美联储宣布将联邦基金利率上调50个基点,使其目标区间为0.75%至1.00%。

这是美联储自2000年以来最大幅度的一次加息,但在通胀高企的美国当下,此举仍然是符合预期的。

美联储主席鲍威尔在新闻发布会上宣布谈及通胀。(图源:美联储新闻发布会直播截图)

同时,美联储还宣布将从6月开始以每个月475亿美元的速度缩减资产负债表,小于此前市场预期的每个月950亿美元缩表幅度。

美联储主席鲍威尔表示,美联储有“很好的机会”在不导致美国经济陷入严重衰退、失业率飙升的前提下稳定物价。

消息发布后,美股三大股指在短暂的下跌后大幅上涨。5月4日收盘,标普500指数收涨2.99%,创2020年5月份以来最大单日涨幅;道指收涨932.27点,涨幅为2.81%;纳指收涨401.10点,涨幅达3.19%。

加息+缩表对抗通胀

此前外界一度出现美国陷入滞涨泥潭的声音,但鲍威尔并不这么认为。

美国3月消费者物价指数(CPI)同比上升8.5%,高于预期的8.4%,创1981年12月以来新高,严重打击了美国的居民实际收入和消费者信心,即便工资有所上涨也被通胀抵消。

“我和我的同事都清楚地意识到,高通胀带来了巨大的困难,”鲍威尔表示,“尤其是对那些最没有能力满足食品、住房和交通等基本必需品的人来说”。

凶猛的通胀给普通人的衣食住行带来了巨大的压力。(图源:cnbc)

与此同时,美国一季度经济意外萎缩1.4%,也让市场质疑美联储的货币政策是否影响有限。据CNBC报道,大多数接受采访的经济学家和分析师都预计,货币紧缩周期结束时会出现衰退。

但鲍威尔指出,尽管美国第一季度整体经济活动略有下降,但最近几个月劳动力市场供需趋于平衡、美国家庭资产负债表强劲、企业财务状况良好,因此美联储可以在不导致失业率飙升的情况下实现“软着陆”。

自3月美联储议息会议以来,美国劳动力市场复苏强劲。

美国3月份失业率为3.6%,接近50年来的最低水平。3月份美国新增非农就业岗位43.1万个,虽不及市场预期,但已经在趋近供需平衡的路上。此前,鲍威尔曾在IMF(国际货币基金组织)春季会议上表示,美国劳动力市场已达到了“过热”的水平。

根据美联储3月公布的截至去年底的美国家庭和非商业实体资产负债表数据显示,在股市和楼市的带动下,美国家庭净资产历史上首度突破150万亿美元,

这些数据都给了美联储“软着陆”的信心。除了加息,美联储还将加速缩减资产负债表。

自6月1日起,美联储开始缩减所持美国国债和抵押贷款支持证券的规模,最初以每月合计475亿美元的速度缩表,三个月内逐步增加至950亿美元,即每月缩减600亿美元美国国债和350亿美元机构债券和机构抵押贷款支持证券的资产。

对此,Allspring Global资管公司高级投资策略师Jacobsen表示,关键的问题在于美联储可以在多长时间内以其计划的速度进行量化紧缩。他预计,美联储可能在未来2年缩表2万亿美元,然后就不得不放弃缩表。

下一次仍应讨论加息50个基点

鲍威尔似乎并不担心短期的通胀预期。

美联储3月的预测显示,预计到2024年美国核心个人消费支出通胀将达到2.3%,并在长期内回到美联储2%的目标。

此前,市场曾预计美联储将在未来几个月继续大幅加息,并有可能在6月加息75个基点。“高通胀使美联储陷入困境,如果增长放缓或市场不景气,美联储将不愿意或无法通过放松货币政策来救援。”花旗集团量化策略师桑德斯表示。

但鲍威尔在新闻发布会的提问环节表示,75个基点并不是委员会当下积极考虑的事情,即使未来的经济和金融环境出现变化,下一次会议也仍然应该讨论50个基点。

当地时间5月4日,加息50个基点是美联储近22年来最大幅度的一次加息。(图源:cnn)

鲍威尔指出,美联储目前已经看到了一些美国通胀接近峰值的迹象,但鉴于外部环境的不可控,提前做出前瞻性的预测将会“非常困难”。美联储正在收集通胀缓和证据作为未来决策的参考,一个月的数据不足以说明问题。

至于美联储最终可能加息到多高,鲍威尔表示要先加到中性利率(1.9%)再做决策。如果确认需要加息到更高水平,美联储届时将不会犹豫。

根据芝商所的数据,目前的市场普遍预测联邦基金利率在年底前将升至3%-3.25%。