基金圈有“冠军魔咒”一说,即前一年表现最好的基金,随后一年的表现都比较拉垮。虽然最近两年这个效应不太明显,但这是有一定合理性的,能做到年度收益冠军,往往是持仓非常集中,赶上了当年最强的风口,当持仓的行业强势期一过,就会面临较大幅度的调整。 也许有人一拍脑袋说道:“我悟了!应该选年度业绩最差的,因为跌的够惨够彻底,来年反弹力度肯定是最大的!“。如果作为基金投资的参考意见,这种想法合理吗?小编也不知道,大胆假设是可以的,但需要小心求证。

2019年的刘格菘

2020年的赵诣

2021年的崔宸龙

熟悉基金的读者对以上三人应该是耳熟能详吧,他们还有一个共同的名字——公募基金年度收益冠军,是 “别人家的孩子”,但对于每年业绩垫底的“副班长”就鲜有人知道了,除非自己就是这些基金业绩的“受害者”。。。

基金圈有“冠军魔咒”一说,即前一年表现最好的基金,随后一年的表现都比较拉垮。虽然最近两年这个效应不太明显,但这是有一定合理性的,能做到年度收益冠军,往往是持仓非常集中,赶上了当年最强的风口,当持仓的行业强势期一过,就会面临较大幅度的调整。

也许有人一拍脑袋说道:“我悟了!应该选年度业绩最差的,因为跌的够惨够彻底,来年反弹力度肯定是最大的!“。如果作为基金投资的参考意见,这种想法合理吗?小编也不知道,大胆假设是可以的,但需要小心求证。

今天我们就尝试求证一下,但不是分析成绩最好和最差的那一个,而是将班里的同学们按照上一年的成绩由高到低分为五组,分别是:

0-20(%)组:上一年成绩最好的前20%的基金,依次类推还有

20-40(%)组

40-60(%)组

60-80(%)组

80-100(%)组,即上一年成绩最差的后20%的基金

同时,在做统计时基于上一年底基金股票持仓比例的高(不低于60%)和低(不高于40%),将基金划分为:

高年级组(权益基金组):普通股票型基金和偏股混合型基金

低年级组(固收+组):一级债基、二级债基和偏债混合基金,并分别进行统计。

让我们来看下不同组别的基金在之后中的业绩表现吧:

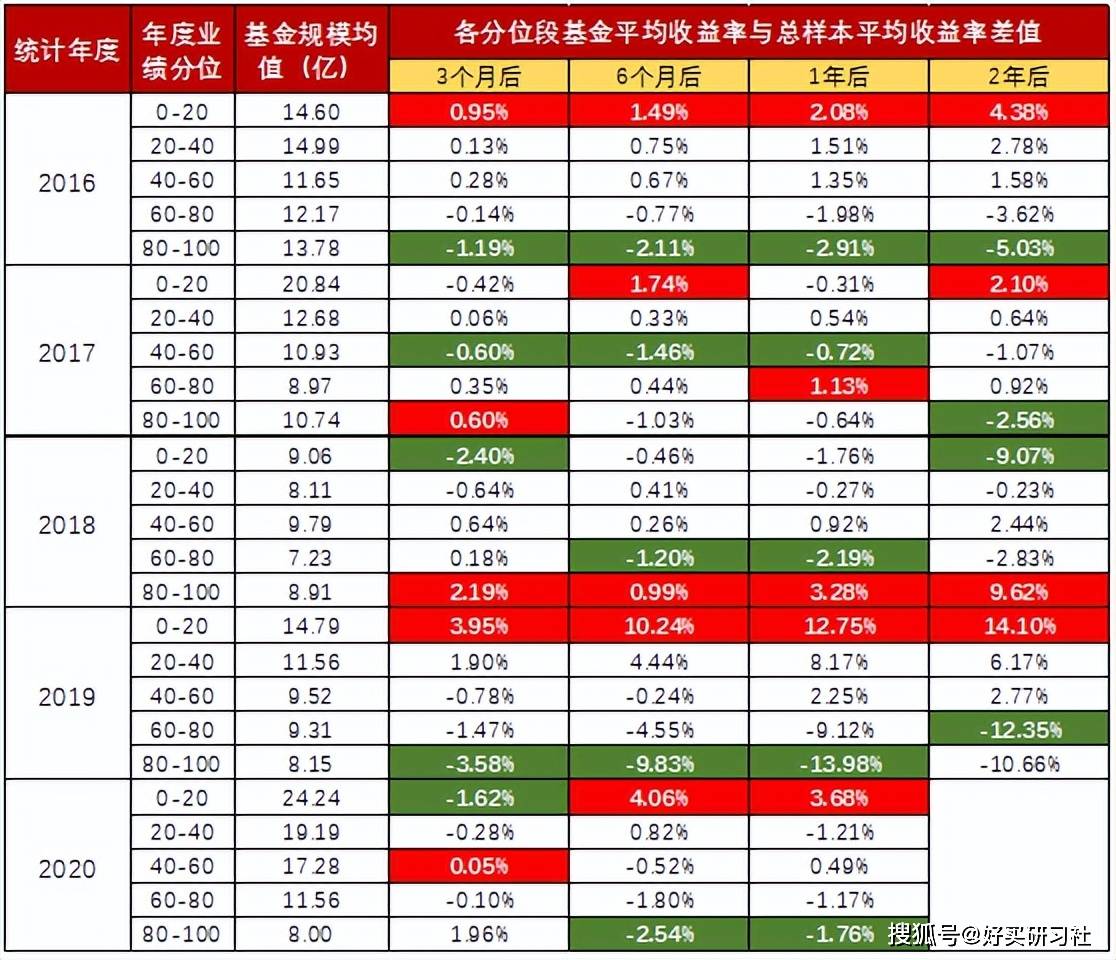

一、高年级权益基金组

说明:

1、每一个统计年度中的红色高亮方块代表在所在统计周期中业绩最好,绿色高亮代表业绩最差;

2、由于每个统计年度后基金涨跌的幅度差距较大,为了便于比较,在做统计时我们采用每个组别基金业绩的均值与总样本基金业绩的均值相减,得出差值,差值越大,代表该组基金整体业绩表现越好,反之则越差。

数据来源:Wind,好买研习社;数据截至日:2021-12-31

数据表明:

1、在2016年-2020年5个年度,各统计年度业绩最差的一批基金(80-100组别)在之后的4个统计中,表现仍然是最差的,在共计19个统计场景中,12次表现最差,与之形成鲜明对比的是各统计年度业绩最好的一批基金(0-20组别),在19个统计场景中,12次继续表现最好,而处于中间三档的则大概率继续表现平庸;

2、2018年比较特殊,表现最差的一组基金在随后的四个统计周期中均取得了明显的业绩优势,业绩最好的前20%的基金则在后续持续表现不佳。

这是什么原因呢?小编认为2018年全年走熊,几乎所有的行业都录得负收益,只有银行、能源等少数几个低估值的行业跌幅较小,能够在18年将业绩做到前20%的或多或少都配置了这两个板块,比如小编查了一下18年全年还上涨了2.36%的东方成长回报在18年年底的前10大持仓有三只银行和能源股,而上涨了3.64%的诺安鸿鑫A的前5大持仓有三只是银行股。而表现最差的尤以重配了成长股的基金,如18年底仍重仓新能源板块的工银瑞信主题策略A全年大跌37.54%。

之后的行情大家都知道了,以茅台为首的茅指数(核心资产)和以宁德时代为首的宁指数(科技成长)一路高歌猛进,而低估值板块从此便一蹶不振,直到去年下半年开始才又重新回到大家关注的视野中。

漫漫熊市中没有进行调仓的基金是不是更值得持有呢?从行为金融角度出发,小编认为这很有可能是因为 “处置效应“和”沉没成本“所导致的,即使作为专业投资者的基金经理也难逃这些行为,处置效应是指投资者在管理自己的投资组合时,会更倾向于卖出盈利的股票、而留下继续亏损的,这会让投资者在时间很长的熊市中容易错失较早进行调整的机会,导致亏损加剧、越亏越多,亏损到一定程度时,就不可能再卖掉了,因为此时卖出的沉没成本是巨大的,心理上无法接受,最好的办法就是继续死扛直到开始反转为止。

这或许能给我带来一点启发:漫漫熊市中那些中招“处置效应“和”沉没成本“、业绩最差的一批基金可能确实是比较好的”抄底”工具。

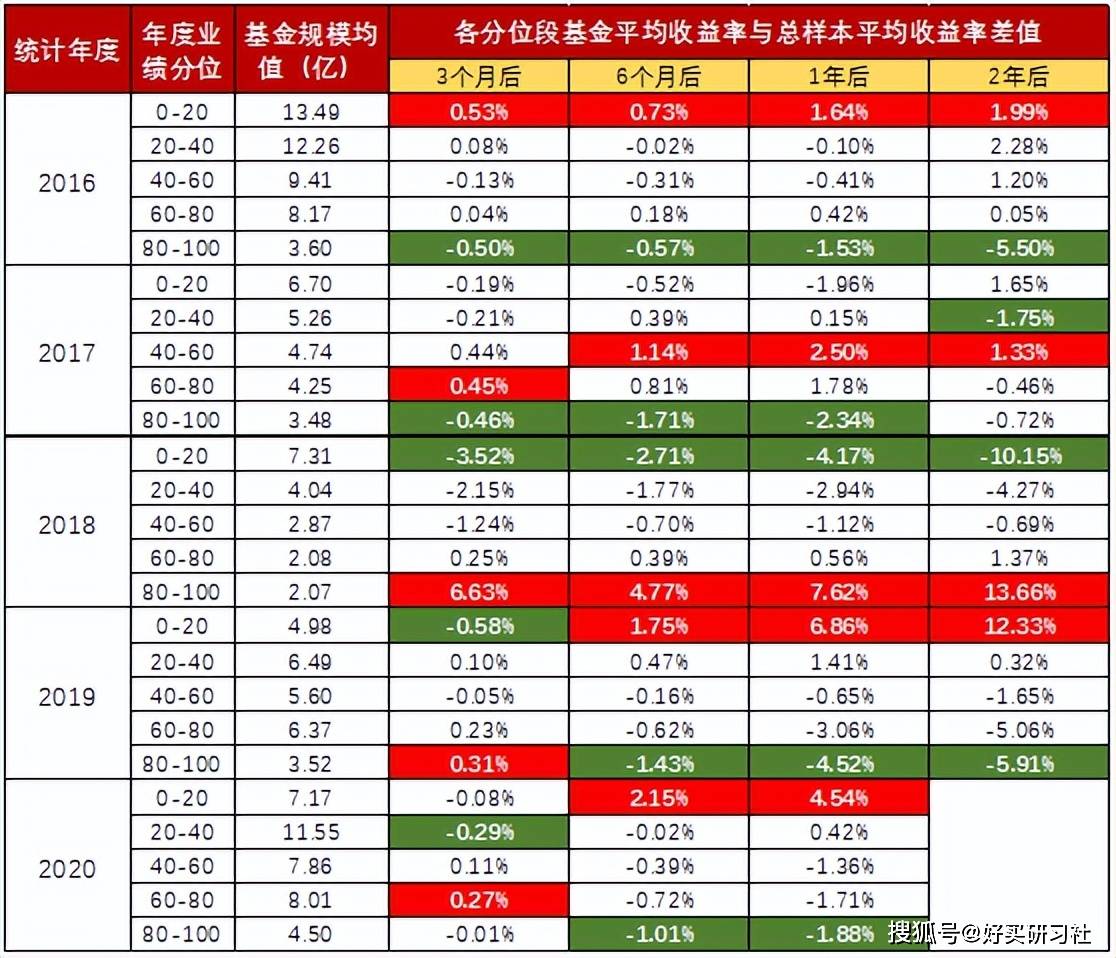

二、低年级固收+组

数据来源:Wind,好买研习社;数据截至日:2021-12-31

固收+组与权益基金组表现出了相同的特点:

1、各统计年度业绩表现最差的基金,在后续各统计周期中的业绩大概率仍是垫底的,而表现最好的将继续表现不俗;

2、2018年熊市表现最差的基金反而在之后的市场中表现都是最好的,相反在熊市中表现最好的基金随后却表现最差。

总结

通过上面的数据展示和我们的分析,不难发现在震荡市和上涨行情中,年度表现最好的那批基金在随后的短、中、长期中大概率都将继续是表现最好的。

小编认为基金的业绩归根结底还是取决于基金经理的认知水平,即使有小部分人可能确实是因为押对赛道靠运气取胜,但不可否认这个群体就是最优秀的,在后续的管理过程中大概率取得相对更好的成绩是情理之中的事,但我们也简单分析了一下在经历漫长熊市后,或许表现最差的那批基金才是更值得抄底的对象,所以大家都知道该怎么选基金了吧~

以上结论和观点,仅基于有限的历史数据得出,不代表未来情况,请投资者基于自身投资和风险承受能力谨慎选择!

本文系好买研习社原创,如需转载,请在文章开头注明来源于“好买研习社”。未经授权,任何媒体和个人不得全部或者部分转载,否则将承担相应的法律责任。