美股“上演”大逆转 在“爆表”的通胀数据落地后,随后,美股上演大逆转。道琼斯指数由盘初的最低点暴拉超1100点,大涨超2%。截至美东时间10月13日收盘,道指涨2.83%,标普500指数涨2.6%,纳指涨2.23%。道指盘中震荡超1500点。

美东时间10月13日,美股低开高走,三大指数均涨超2%。道指涨827.87点,涨幅2.83%,报30038.72点;标普500指数涨2.6%,纳指涨2.23%。道指盘中震荡超1500点,标普500指数、纳指终结日线六连跌。

大型科技股多数上涨,奈飞涨超5%,苹果、微软涨超3%,脸书涨超2%,谷歌涨超1%。银行股集体上涨,美国银行涨超6%,摩根大通、花旗涨超5%,高盛、富国银行涨超4%,摩根士丹利涨超3%。

热门中概股涨跌互现,每日优鲜涨超14%,知乎涨超2%,瑞幸咖啡、微博、爱奇艺涨超1%,腾讯音乐、唯品会小幅上涨。哔哩哔哩跌近5%,小鹏汽车跌超4%,满帮跌3%,京东、富途控股跌超2%,理想汽车、拼多多、网易跌超1%、阿里巴巴、蔚来、百度小幅下跌。

美国通胀又爆表,美股低开

北京时间周四晚间,美国劳工部发布备受市场关注的最新通胀数据。

10月13日,美国劳工统计局公布数据显示,美国9月CPI同比上涨8.2%,高于市场预期的8.1%,前值8.3%;

9月CPI环比上涨0.4%,是市场预期0.2%的两倍,并大幅高于前值0.1%。

低于6月份的峰值9%,但仍维持在1980年代初期以来的最高水平。

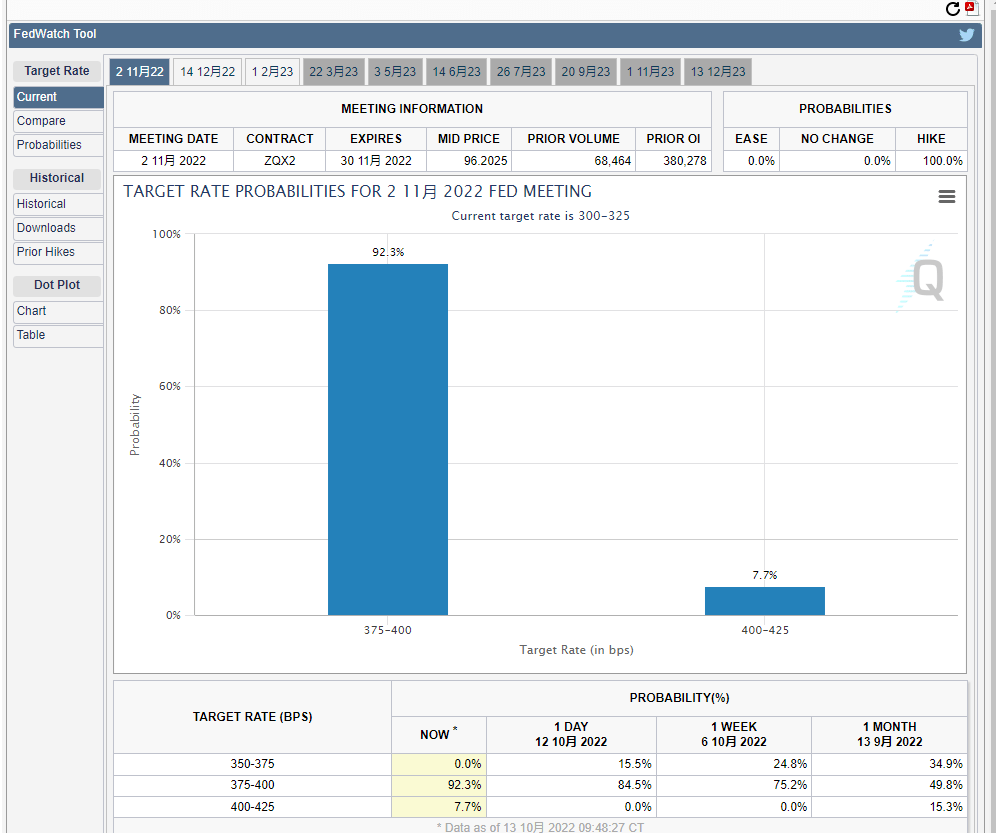

美国9月CPI数据公布后,利率期货数据显示,目前市场预期FOMC在11月加息75个基点的概率接近100%。激进加息100个基点的概率为7%;目前市场似乎已彻底排除了加息50个基点的可能性。

据中国基金报,分析师称,包括核心CPI通胀在内的9月通胀数据出人意料地高涨,强化了美联储在11月会议上加息75个基点的预期。掉期市场预测美联储11月至少将加息75个基点,而加息100个基点的概率约为10%。

市场预计,到2023年3月,联邦基金利率将到达到4.85%的峰值。美国短期利率交易员预计,美联储政策利率在2023年3月达到4.75%-5%区间的可能性越来越大。

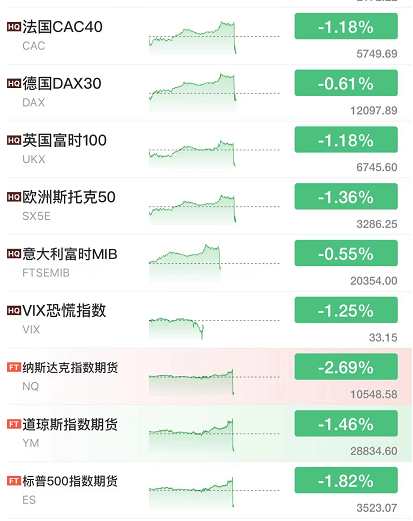

数据一出来之后,美股盘前,欧洲盘中,全部齐刷刷跳水。

美股“上演”大逆转

在“爆表”的通胀数据落地后,随后,美股上演大逆转。道琼斯指数由盘初的最低点暴拉超1100点,大涨超2%。截至美东时间10月13日收盘,道指涨2.83%,标普500指数涨2.6%,纳指涨2.23%。道指盘中震荡超1500点。

与此同时,欧洲股市尾盘亦上演逆转行情,截至当日收盘,欧洲斯托克50指数由跌幅近2%转涨0.93%,法国CAC40指数涨超1%,德国DAX指数涨1.5%,英国富时100指数涨0.35%,意大利富时MIB指数涨1.56%。

富时中国A50指数CFD也涨回去了。

美元指数冲高回落。

美股为何“上演”大逆转?

据券商中国,在“爆表”的通胀数据落地后,欧美市场上演大逆转的主要原因或许是,市场一直担忧的美联储加息风险靴子落地。在数据发布后,与美联储会议日期挂钩的互换合约充分消化了11月加息75个基点,而此前美股市场持续走弱,美联储加息75个基点也已经被完全定价。

另外,美国商务部长雷蒙多也有最新表态,在通胀数据持续走高的情况下,拜登政府将考虑一些有针对性的关税减免政策。

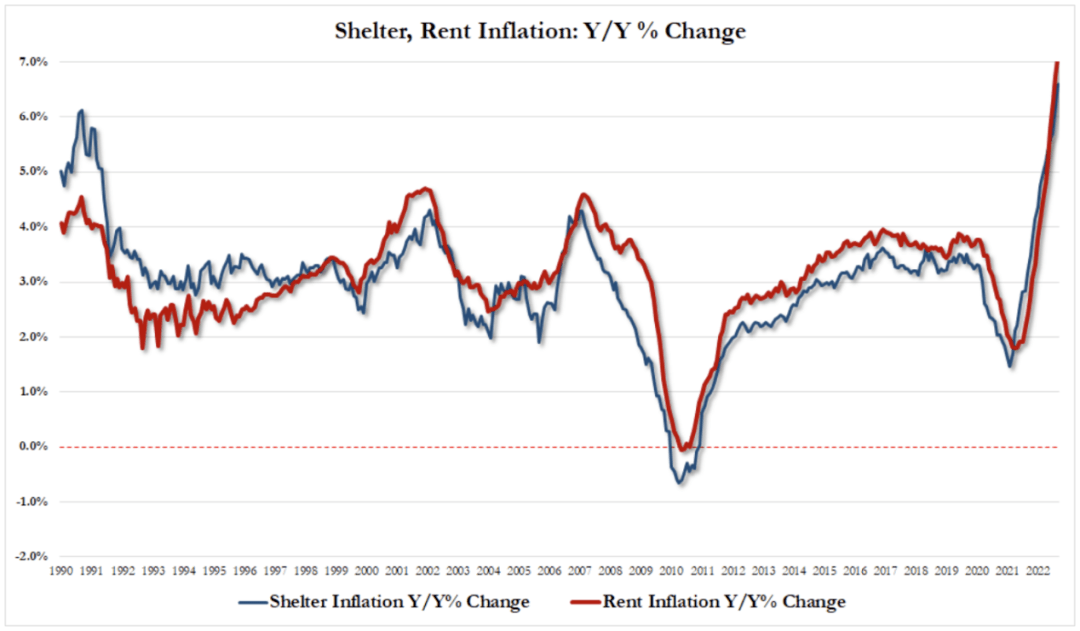

具体来看美国9月CPI数据,食品和租金价格仍在明显上升,业主等价租金9月环比上涨了0.8%,为1990年6月以来最大单月升幅。住房通胀率为6.59%,高于上月的6.24%,创历史新高。租金同比上涨7.21%,高于上月的6.74%,为有记录以来的最高水平。

不过,这份备受关注的通胀数据披露前夕,摩根大通的交易部门曾发出警告,一旦高于8月8.3%的CPI数据,将会给美股带来剧烈冲击。当时超预期8月CPI数据公布后,标普500指数重挫4.3%。

加息风暴会否继续?

数据公布后,金融市场剧烈波动。美元、美债收益率快速上窜,原油、黄金、非美货币等显著走低。其中“全球资产定价之锚”——10年期美债收益率一度突破4%。

今年以来,美联储已经在6月、7月以及9月连续3次加息75个基点。目前,美联储已经将联邦基金利率目标区间提高到3%至3.25%。

据财联社,市场分析称,美国9月潜在通胀压力持续上升,强化了美联储下月将第四次加息75个基点的预期。芝商所的“美联储观察”工具显示,市场已经完全消化了该行11月加息75个基点的预期,甚至还有7.6%的概率可能加息100个基点。

有分析人士指出,无论9月CPI数据走强或走弱,美联储的下一次议息会议或许都不会改变加息75点的行动。瑞穗的最新报告也指出,美国核心通胀率不会改变美联储11月加息75个基点的预期。

拥有FOMC投票权的美联储理事沃勒也表示,公布的经济数据不会显著改变他和美联储官员们对11月会议加息幅度的看法。

另外,当地时间10月12日,美联储最新公布的9月会议纪要显示,美联储官员对通胀速度感到惊讶,预计加息步伐不会停歇。与会的美联储官员一致认为,截至目前,美国通货膨胀仍没有缓解的迹象,高通胀对美国低收入人群造成伤害,应继续提高联邦基金利率。

据证券时报,相比美联储众多官员鹰派的发言,美联储副主席莱尔·布雷纳德(Lael Brainard)的观点则相对温和。她在10月10日就价格稳定问题的讲话中表示,当前产出减速幅度超过预期,表明货币政策收紧而导致的需求放缓正在产生部分影响。但劳动力需求依然强劲,这种供需失衡主要体现在强劲的工资增长。在叠加高昂的租金和住房成本,这意味着核心服务业通胀预计只会从目前的高水平缓慢缓解。

而美联储在实施政策时,考虑了利率上升、美元走强以及外国经济体对美国的需求减弱以及相反方向的溢出效应。

布雷纳德预计未来几个季度通胀会进一步回落。货币政策将在一段时间内采取限制性措施,以确保通胀出现明确且有意义的下降。收紧政策的全部影响要在未来几个月才会感受到。将进一步提高政策利率,实际的政策路径将取决于数据。

在美联储官员鹰派态度鲜明之际,布雷纳德此番讲话只能说中规中矩。没有让人感觉到美联储抗击通胀的决心在减弱,也没有让人感觉到美联储不会继续按计划加息。