今年以来截至11月19日,行业新聘基金经理数量达到607位,在历史同期处于高位水平。也就是说,在1位基金经理离任的同时,约有两位多新聘基金经理上岗,行业新人层出不穷,表明基金行业大发展背景下行业向心力正持续吸引人才。

临近年末,又有重磅级明星基金经理人事变动。

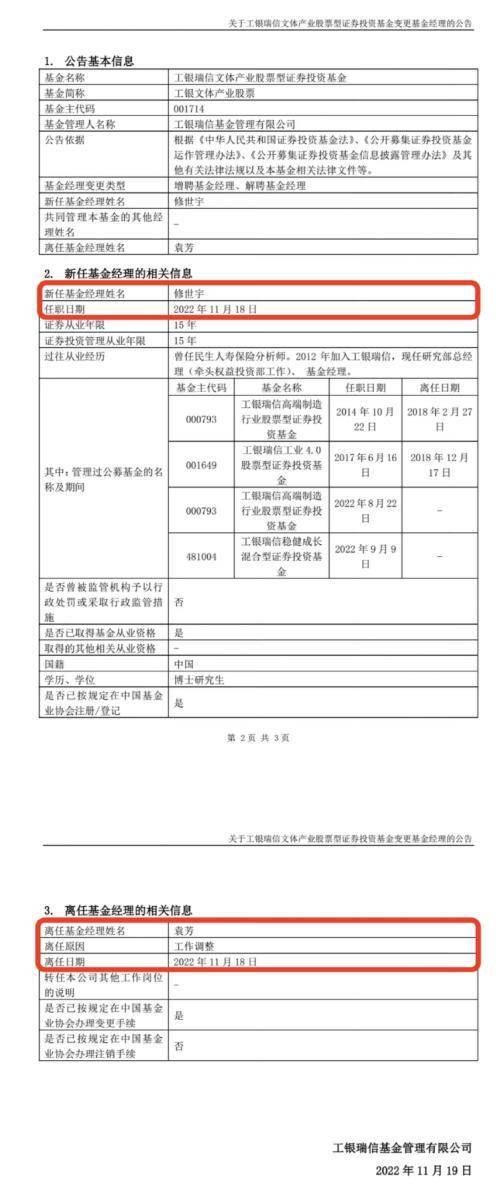

11月19日,工银瑞信基金公告,基金经理袁芳卸任其管理的包括工银瑞信文体产业在内的5只基金,上述5只基金分别由修世宇、杜洋、鄢耀等基金经理接任,自此,袁芳已无在管基金。

袁芳是近些年公募基金行业涌现出的中生代女性基金经理代表,她的投资风格以均衡著称,能力圈涵盖消费、科技等领域,她管理时间最长的工银文体产业股票基金近七年取得226.91%的任职期回报,年化回报18.76%,排名同类基金前三。

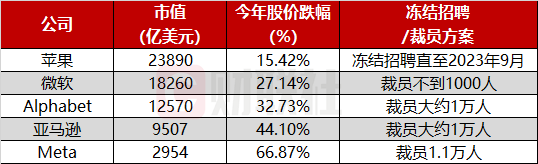

今年以来,基金经理变动呈加速趋势。Wind统计数据显示,截至11月16日,今年以来已有120多家公募基金管理人出现基金经理离任,近300名基金经理出现变动,其中不乏知名度较高的基金经理,如兴证全球的董承非、中欧的周应波、农银汇理的赵诣等。

业内人士表示,基金经理离任乃属正常现象,基金公司与基金经理也存在双向选择。近年来基金经理流动较快,某种程度上是国内基金行业快速发展导致的,基金经理的良性流动是基金行业发展的必然结果。

又有明星基金经理卸任所管基金

这个周末,又有明星基金经理离任公告刷屏。

11月19日,工银瑞信旗下5只基金同时发布基金经理变更公告,袁芳因工作调整,于11月18日离任其所管的包括工银瑞信文体产业、工银科技创新、工银瑞信圆兴、工银高质量成长、工银瑞信圆丰在内的5只基金经理,经过此次调整,袁芳目前已无在管基金。

公告显示,袁芳管理时间最长的工银文体产业股票将由修世宇接任,她单独管理的另外两只基金——工银圆丰三年混合、工银圆兴混合将分别由杜洋、鄢耀接管。和其他基金经理共同管理的工银科技创新以及工银高质量成长基金将分别由基金经理胡志利和李昱继续管理。

从接任基金经理的情况上看,修世宇2012年加入工银瑞信,现任研究部总经理、牵头权益投资部工作。

杜洋2010年加入工银瑞信基金,现任研究部副总经理、投资总监,拥有12年证券从业经验。属于“均衡稳健型长跑选手”。

鄢耀同样也是2010年加入工银瑞信,现任权益投资部副总经理、投资总监,拥有15年证券从业经验,能力圈覆盖金融、消费、科技等核心赛道,组合配置均衡,兼顾价值成长。

胡志利2012年加入工银瑞信,现任权益投资部投资副总监,拥有10年证券从业经验,长期深耕产业升级和消费升级两大主线。李昱2017年加入工银瑞信,现任投资副总监,拥有15年证券从业经验。

对于袁芳此次的卸任,业内人士表示,工银瑞信作为平台型头部基金公司,拥有完备成熟的投研团队,也有不错的人才梯队培养,在良好的团队协作和完善的投资决策机制下,某一位基金经理的离任,公司都会选派最契合的基金经理接手相关基金的投资管理,确保原基金经理离任后平稳过渡。对于公司来说,基金经理离任影响都比较有限,而且也偏短期,长期来看,完善的投研体系和强大的投研团队都在为相关基金保驾护航。

事实上,除本次接管袁芳产品的杜洋、鄢耀、胡志利等基金经理之外,工银瑞信在股票投资领域还有多位绩优基金经理,如医药赛道的赵蓓、谭冬寒,大制造领域的张宇帆,以及擅长高质量、低换手率风格的王筱苓,投资风格兼容并包的何肖颉,成长风格的单文,均衡价值风格的杨鑫鑫等,基金公司和基金经理互相成就,出色的个人能力后面,更离不开平台的支持。

近七年任职期回报226.91%

袁芳是近年来公募基金行业声名鹊起的中生代女性基金经理代表,她的均衡投资风格同时受到机构及个人投资者认可。

从过往履历上看,袁芳曾在嘉实基金担任股票交易员,2011年正式加入工银瑞信基金,2015年12月起开始担任基金经理,之后还担任研究部大消费研究团队负责人,权益投资部投资副总监等职务。

她上任于熔断前夕,刚刚担任工银瑞信文体产业股票基金经理后的第三个交易日,就遭遇熔断行情,在艰难的市场环境下,2016年,也就是管理基金首个完整的年度,工银文体产业就以15.72%的收益一举斩获当年普通股票型基金季军。之后,在2017年白马蓝筹股牛市中也取得了27.68%的收益率,进入同类基金前四分之一。2018年大熊市中也展现出很好的控制风险能力,该基金全年跌幅仅10.16%,当年同类基金平均跌幅23.20%。2019年至2020年结构性牛市中,工银文体产业年度涨幅分别为57.52%、79.06%,排名稳定在同类基金前一百名。2021年极致分化行情中,全年收益10.34%,进入同类基金前40%。不过今年受到行情不佳影响,年内跌幅达到20.87%。

工银文体产业也是袁芳自担任基金经理以来管理时间最长的基金,Wind数据显示,她自2015年12月30日担任基金经理至2022年11月18日卸任,任职期回报226.91%,跑赢同期沪深300指数近226个百分点,年化回报18.76%,排名同类基金前三。

长期优秀的投资业绩也使得袁芳受到市场“追捧”,她的管理规模在2021年二季度末一度逼近500亿元,截止卸任之前,个人管理规模仍超200亿元。

在过去几年,工银瑞信文体产业也一度备受公募FOF认可,Wind数据显示,自2020年4季度起,该基金曾连续三个季度成为公募FOF基金经理最青睐的权益基金。

曾谈及均衡配置应对市场波动

2015年开始管理基金的袁芳,袁芳投资风格也颇有特色,持仓偏向均衡行业,如消费、科技、港股等。她曾在采访中直言不愿意被贴标签,还表示“不能很固执坚守一种投资理念,投资逻辑框架要足够包容、足够开放”。

而在投资实践中,袁芳有一套自己的上中下三层的系统方法论,力创稳健增长、回撤相对可控的收益回报。

第一、她会将视线专注在优质的企业中,此前她曾表示会长期跟踪100多只有竞争力的企业,这些企业作为其选股的一个基本盘。

第二、她根据估值和成长性的性价比,中观层面的行业比较,以及宏观层面的风险偏好和流动性等因素,构建其投资组合。

在袁芳的组合管理中,有两点很重要:1)持仓要相对分散来应对市场的天然高波动性,组合中保持40只左右的股票,前十大重仓集中度在40%左右;2)基于组合的性价比和中观层面的观察,对组合进行动态调整,保持在风险收益比较好的状态。

第三,袁芳认为,在A股市场控制风险比较好的手段是个股选择,而非仓位管理。长期看资本市场中最大的风险是质量风险。

此前采访中袁芳还提及,她的组合收益要包括80%的阿尔法+20%的贝塔,要用20%贝塔的“水”,来养着80%阿尔法的“鱼”。袁芳还曾表示,每个基金经理的时间精力都是有限的,应该把资源(包括研究资源、时间资源、人力资源等)投入到长期能获得Alpha的方向,并且要符合长期经济的大背景。

而在刚刚结束的三季报中可能更能体现袁芳对市场的态度。

她曾在工银瑞信文体产业三季报中写道,2022年初以来,在国内疫情反复、地产市场调整、海外通胀上行超预期、主要央行货币政策收紧、地缘冲突背景下,截至9月末A股主要市场指数普跌,创业板指跌幅大于上证指数。

市场指数普跌的背景下,不同风格和板块表现有所分化。一方面,海外主要央行货币政策进入收缩周期、国际关系紧张对制造业上市公司盈利带来负面影响,成长板块表现不佳;另一方面,国内稳增长政策发力托底经济方向较为确定,煤炭、交运等低估值板块估值处于历史偏低水平具有一定的安全边际,价值板块超额收益明显。小盘风格表现好于大盘风格,我们跟踪的小市值因子相较大市值因子也有超额收益。

她写道,三季度在组合的板块配置上基本延续二季度的均衡策略。一方面,经济有待企稳信号,稳经济政策已经在做积极回应,但是信用端还没见起色,期待年底能看到经济企稳的确定性信号。因此,组合维持了一定比例的逆周期板块配置作为防守,包括龙头地产、消费等。另一方面,我们积极寻找优质成长股,作为组合进攻性配置,主要分布在新能源、军工等领域。

而在半年报之中,袁芳曾在谈及后市时表示,市场下半年大概率震荡向上,阶段性的风格和结构演绎或有所差异。经济的复苏方向是确定的,市场只是在斜率和强度上有分歧。我们认为经济的复苏可能会是比较温和反复的过程,不会一蹴而就。政策的节奏和力度或根据经济的复苏情况微调,但逆周期的方向预计不会改变。如果市场阶段性太过于亢奋,需要关注波动的风险。

她表示,配置结构上倾向于平衡。成长股的反弹较快,需要得到业绩的进一步确认,而业绩最底层还是有赖于宏观经济的稳定,我们认为经济的托底政策可能会持续。稳增长的板块是否能继续上涨要看经济的恢复程度,以及政策的应对。基于上述对经济复苏力度和节奏的分析,我们认为更加平衡的配置是更好的应对策略。

基金公司投研平台

为产品投资提供有力支撑

工银瑞信作为业内领先的平台型基金管理公司,拥有“投研平台化”、“投研一体化”、“人才梯队完善”等三方面优势,从而为产品组合投资管理提供强有力的支撑。

投研平台化方面。工银瑞信一直加强投研“平台化”建设,设立了15个能力中心和4大研究板块,建立了完善的投资决策体系,通过发挥公司投研队伍的集体智慧,加强资源共享,提升投资决策的科学性。此外,公司正在积极推进“智能投研”、“智能风控”平台建设,助力提升公司投研资源共享效率和强化投资风险防控能力。

投研一体化方面。工银瑞信一直秉持“研究驱动投资、投资指导研究”的理念,建立了覆盖宏观、行业、公司等多层次的研究体系,坚持自上而下和自下而上相结合的深度研究分析,并加强研究成果向投资转化,为公司各类组合投资管理提供强有力的支撑。

人才梯队方面。近年来,工银瑞信已建立起完善的人才梯队结构和“金字塔”式人才培养体系,目前工银瑞信投研团队178人,投资人员平均拥有12.7年的从业经验,自己培养的基金经理占比例超过50%,显著高于行业平均水平。

282位!基金经理变动加速

多位知名基金经理离职

今年以来,基金经理变动呈加速趋势。Wind数据显示,截至11月19日,2022年以来离任的基金经理达到282位,涉及到125家基金公司。这一数据处于历史较高水平。

除了袁芳之外,今年不少知名度较高的基金经理的离职,多数基金经理选择奔私,也有部分基金经理只是改换门庭。从奔私的来看,原中欧明星基金经理周应波在3月末成立了上海运舟私募基金管理有限公司,原兴证全球副总经理董承非加盟老同事的“睿郡资产”;而宝盈基金前基金经理张小仁、前招商基金量化投资部基金经理陈剑波均加入了私募行业;而宝盈基金前权益投资部总经理肖肖、华安基金前投资部总监崔莹也已相继“奔私”等。

每一波基金经理离职潮伴随着每一轮公募基金热销、明星基金经理功成名就的浪潮,意料之内且在情理之中。前两年的结构性牛市带来的公募赚钱效应或是这轮基金经理离职的的大背景。

据一位基金研究人士直言,基金经理离职潮和市场的周期有关,每波大潮都是伴随着市场赚钱效应产生的:2007-2008年、2014-2015年、以及2021年以来,市场都经过了一轮上涨,通常经历过一轮大牛市会有一部分的管理人离职。

对此,业内人士表示,基金经理离任乃属正常现象,基金公司与基金经理也存在双向选择。近年来基金经理流动较快,某种程度上是国内基金行业快速发展导致的,基金经理的良性流动是基金行业发展的必然结果。

另外值得一提的是,最近两三年基金行业明显加强了投研平台的宣传力度,而淡化基金经理的个人因素。

一位基金公司人士表示,公募基金公司是以投研能力为立身之本,投研的核心是理念、框架体系和团队。虽然基金的业绩表现很大程度上取决于基金经理的能力和经验,但基金的成功运作离不开一整套专业投研体系的支持。重大战略性投资决策一般由投委会决议,行业和个股分析由研究员来提供,彼此分工非常明确。另一方面,公募基金公司的投研团队采取这种精细分工,可以把个人情绪化的因素降到最低从而控制投资风险。往往平台型头部基金公司,拥有完备成熟的投研团队,也有不错的人才梯队培养,在良好的团队协作和完善的投资决策机制下,某一位基金经理的离任影响都比较有限。

此外,还有人士表示,一个有着长期发展前景的优秀行业必然会吸引越来越多优秀人才的加盟。“江山代有人才出”毋庸置疑,一定会涌现出越来越多的优秀投资人士。

“我们相信这个过程中,资本市场将不断酝酿出新的投资机会,和抓住这些投资机会的优秀基金经理。在此背景下,作为帮助投资人打理资产的基金经理,应该保持积极开放的心态、学习进取的状态,跟上市场和时代的步伐,更好地为投资人实现投资目标。” 据一位基金研究机构人士乐观说道。

尽管基金经理变动依旧频繁,从变更方向上看,任职数量远多于离任数量。Wind数据显示, Wind数据显示,今年以来截至11月19日,行业新聘基金经理数量达到607位,在历史同期处于高位水平。也就是说,在1位基金经理离任的同时,约有两位多新聘基金经理上岗,行业新人层出不穷,表明基金行业大发展背景下行业向心力正持续吸引人才。