号称华尔街科技女皇、“女版巴菲特”的凯西·伍德(Cathie Wood)损失尤为惨重,其管理的旗舰基金ARK创新基金(ARKK)年内跌幅超54%。同时,伍德再度“炮轰”美联储,其警告称,美联储激进加息是一个错误,美国经济可能陷入衰退。

美股正式进入“美联储时刻”。

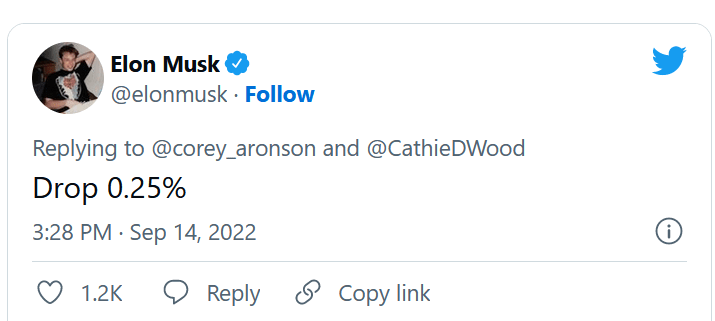

美股的突然暴跌,令重仓押注的华尔街大佬遭遇滑铁卢。其中,号称华尔街科技女皇、“女版巴菲特”的凯西·伍德(Cathie Wood)损失尤为惨重,其管理的旗舰基金ARK创新基金(ARKK)年内跌幅超54%。同时,伍德再度“炮轰”美联储,其警告称,美联储激进加息是一个错误,美国经济可能陷入衰退。当地时间9月14日,全球首富马斯克点赞伍德的观点,并在推特表示,美联储应该“降息0.25%”,美联储激进加息将导致美国经济陷入通缩。

当前,华尔街对美联储“加息风暴”的警告层出不穷。其中,高盛警告称,随着美联储进一步推高实际利率,美股将迎接更为剧烈的动荡;“新债王”杰弗里·冈拉克预计,在10月中旬前,标普500指数或将跌至3000点一线,潜在下跌空间仍有23.7%;桥水基金联席首席投资官格雷格·詹森则警告称,美国投资者或将面临大规模市场崩盘和严重衰退的前景。

另外,世卫组织最新发布的一份报告,也引发关注。该报告援引了美国华盛顿大学卫生指标与评估机构(IHME)的新模型,对全球热议的“长新冠”进行了数据预测,2020年至2021年期间,在世卫组织欧洲区域的53个国家中,至少有1700万人符合世卫组织“长新冠”的标准。

“女股神”怒怼美联储

当地时间9月13日,美股遭遇暴跌,纳指暴跌超5%,创两年多最大单日跌幅,令伍德所管理的旗舰基金ARK创新基金(ARKK)单日重挫6.8%,其重仓股Coinbase Global暴跌超8%,第二大持仓股Zoom亦大跌6.21%。

自2022年以来,ARKK的净值累计回撤幅度达到54.4%,已经遭遇腰斩,在晨星跟踪的597只美国中型股成长型基金中,几乎排名垫底。

尽管旗舰基金遭遇巨幅回撤,但伍德仍在逆势抄底。据报道,在周二美股暴跌之际,伍德的方舟投资管理公司通过旗下ETF基金进行了大量买入。其中,ARKK买入了逾20万股Zoom、逾25万股Roku,按收盘价计算,买入金额分别为1700万美元、1600万美元。

值得一提的是,伍德一直坚定认为,其投资的全球“颠覆性创新”上市公司的市值将在未来8至10年内增至200万亿美元。

然而,这一轮美股暴跌潮之中,科技股的表现尤为惨烈,纳斯达克指数年内跌幅已达到25.6%,使得方舟投资所投资的上市公司总市值合计仅剩8万亿美元。

美联储的激进“加息风暴”是美股科技股暴跌的主要原因之一,而伍德一直都在“炮轰”美联储的货币政策。

其发出的最新警告称,美联储为抑制高通胀而加息的做法是一个错误。尽管目前外界普遍预期美联储会加速加息以对抗通胀,但伍德却认为 ,美联储可能会犯下“过度加息”的错误,现在更应该担心的是通货紧缩。

伍德认为,美国的大宗商品价格和运费正在下降,金价也保持稳定,暗示供应链问题正在缓和,而供应链问题正是今年将美国通胀推至40年高位的关键。

与此同时,伍德预计,美国经济可能陷入衰退,这将进一步降低价格压力。

当地时间周三,全球首富马斯克直接点赞伍德的观点,马斯克在推特表示,美联储应该“降息0.25%”,美联储激进加息将导致美国经济陷入通缩。

然而,美联储大概率将继续掀起“加息风暴”。当前,市场预计,美联储在9月议息会议上加息至少75个基点的可能性已经达到100%,甚至已经有人担忧,美联储可能加息100个基点。

最新警告:美股或将再跌23%

当前,华尔街对美联储“加息风暴”的警告层出不穷,其中野村证券将美联储下周加息的预期从75个基点上调至100个基点。联邦基金利率期货最新显示,美联储加息100个基点的可能性从周一的0提高到了34%。

同时,高盛也警告称,随着美联储持续收紧政策,进一步推高实际利率,可能会进一步打压各种资产的估值,美股将面临更为剧烈的动荡。

双线资本(DoubleLine Capital)的首席投资官、“新债王”杰弗里•冈拉克(Jeffrey Gundlach)认为,美联储可能会在下次会议上加息75个基点。

但冈拉克对此非常担忧,因为美联储在加息抗通胀方面可能会做得过火。其表示,更倾向于只加息25个基点,因为美联储可能会过度引导经济,并且没有足够的时间来观察之前加息产生的效果。

美联储的加息策略或将进一步拖累美股,冈拉克预计,在10月中旬前,标普500指数或将跌至3000点一线,相较于最新收盘价,潜在的下跌空间仍有23.7%。

面对美股潜在的风险,冈拉克建议投资者买入长期美国国债,因为目前通缩的风险比过去2年要高得多。其进一步表示,计划在美元指数跌穿200日均线时买入新兴市场股票。

不止冈拉克,全球最大对冲基金——桥水基金、美国银行也纷纷发出警告。

其中,桥水基金联席首席投资官格雷格·詹森(Greg Jensen)警告称,美国资产价格不会反弹至新冠疫情前的高点,投资者面临大规模市场崩盘和严重衰退的前景。

詹森认为,投资者高估了美联储抑制通胀的能力,这意味着,当前的市场价格低估了深度、广泛和长期衰退的风险。他还断言,美国处于全球金融泡沫的中心,因此当它不可避免地破灭时,它是最有可能产生大规模后果的国家。

另外,美国银行分析师Mark Cabana也警告称,美联储可能会做得过头,如果美联储过度紧缩,可能会使美国经济陷入衰退,并将失业率推升至5%。

美国银行的调查显示,受对经济衰退担忧加剧,投资者对于股票的配置处于历史低点,现金敞口则攀升至历史新高。调查显示,截至9月8日当周,管理6160亿美元资产的212名受访者中,有52%受访者表示正低配股票,62%的受访者表示正在超配现金,两项指标均创历史新高。

世卫组织最新报告

当地时间9月13日,世界卫生组织官网最新发布的一份报告,引发市场关注。

该报告援引了美国华盛顿大学卫生指标与评估机构(IHME)的新模型,对全球热议的“长新冠”进行了数据预测,2020年至2021年期间,在世卫组织欧洲区域的53个国家中,至少有1700万人符合世卫组织“长新冠”的标准。

来源:世卫组织官网

意味着,过去2年期间,欧洲地区所有报告的确诊病例中的10%-20%都遭受了“长新冠”的折磨。

需要指出的是,世卫组织对“长新冠”的定义为症状持续时间达到2个月,主要症状包括三种:一、肢体疼痛和情绪波动;二、认知问题(健忘、无法集中精力等);三、呼吸短促。

Long COVID Europe主席Ann Li在报告中表示,她在2020年3月感染新冠后的一段时间内,几乎没有清晰的记忆,似乎出现了“脑雾”(大脑难以形成清晰思维和记忆的现象),甚至不能正常说话,只记得肢体疼痛、难以呼吸、非常乏力和嗜睡,且症状持续了一段时间。

美国华盛顿大学的模型显示,近2年以来,欧洲新冠病例逐日激增的同时,新增的“长新冠”病例数也在同步上升,2021年同比激增超300%。

另外,该模型指出,女性患“长新冠”的概率是男性的2倍。而在重症患者中,患“长新冠”的概率也大幅上升,每2位因新冠住院的女性中便有1位患“长新冠”,而这一比例在男性中为20%。

对此,世卫组织欧洲区域办事处主任汉斯·克鲁格指出,这表明有必要在该领域投资,进行更多更深入地分析,各国政府和卫生伙伴必须加强合作,在研究和证据的基础上找到解决方案。