上交所上会审核先正达主板IPO,拟募资650亿元,由中金公司和中银证券联席保荐承销,中信证券联席承销。这也成为A股近13年以来最大规模IPO,同时也是A股历史上仅次于农业银行、中国石油、中国神华的第四大IPO。

650亿超大规模的先正达IPO昨日成功过会。

6月16日,上交所上会审核先正达主板IPO,拟募资650亿元,由中金公司和中银证券联席保荐承销,中信证券联席承销。这也成为A股近13年以来最大规模IPO,同时也是A股历史上仅次于农业银行、中国石油、中国神华的第四大IPO。

先正达的主营业务涵盖植物保护、种子、作物营养产品的研发、生产与销售,同时从事现代农业服务。先正达表示,作为全球农业科技龙头企业,更适合在全面注册制下的上海证券交易所主板上市,同时将有助于接触到更多元的投资者,也对公司长期价值有利。

曾更换赛道,上市好事多磨

作为行业的领头羊,先正达的上市历程颇为好事多磨。

早在2021年7月,上交所就正式受理了先正达的科创上市申请。经历了几轮问询和漫长的等待后,今年3月,先正达科创板的上市会议被临时取消。5月18日,公司在官网发布声明,表示已撤回科创板上市申请,并同时向上交所主板提交上市申请。对此波折,市场关注颇多。

此前有业内人士认为,先正达集团若登陆科创板,既有助于提振农化板块在资本市场的知名度,也将大幅增加科创板在农化高科技领域的吸引力和地位。但选择更换赛道在主板发行,也有其合理之处。

根据《上海证券交易所股票发行上市审核规则》的描述,主板突出“大盘蓝筹”特色,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。先正达的市场地位、经营情况和覆盖领域,确实与主板注册制改革后的“大盘蓝筹”定位更加契合。

对于先正达的转申报沪市主板,上交所称“我们充分尊重企业对上市板块的自主选择,支持大型农业科技企业上市。先正达集团提交沪市主板上市申请后,我们将基于前期审核工作,推进相关工作平稳有序进行。”

综合实力雄厚,营收持续保持增长

据招股书揭露,2021年先正达在全球植保行业排名第一、种子行业排名第三、在数字农业领域处于领先地位;在中国植保行业排名第一、种子行业排名第一、作物营养行业排名第一,是中国现代农业服务行业的领导者。2020年、2021年、2022年公司的研发总投入分别为102.77亿元、113.68亿元、127.69亿元,研发投入占营收的比例分别为6.47%、6.25%、5.68%。

资料显示,中国化工农化有限公司(下简称“农化公司”)是先正达的控股股东,持股比例为99.1%,其全资子公司农道麦化持股比例为0.90%。农化公司是中国中化通过其全资子公司中国化工间接全资持有,所以本质上来说,国务院国资委为先正达的实控人。

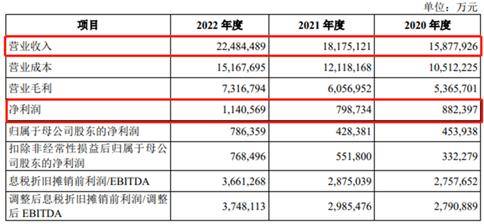

经营业绩方面, 2020年营收1587.79亿元,净利润88.24亿元;2021年营收1817.5亿元,净利润79.87亿元;2022年营收2248.44亿元,净利润114亿元。2020年至2022年营收年均复合增长率为19.00%。

公司的综合毛利率在报告期内分别为33.79%、33.33%和32.54%,同行业可比公司平均值分别为29.46%、29.51%和28.38%。由此可见,公司的综合毛利率高于同行业可比公司的平均值。