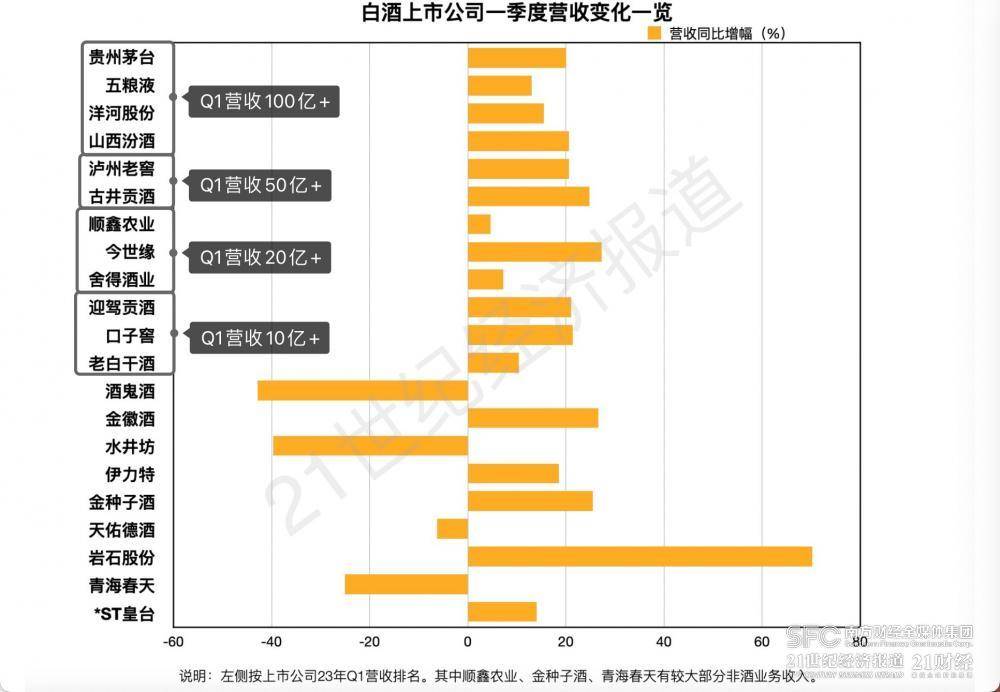

今年一季度白酒上市公司的业绩分化更为明显。包括“茅五洋汾泸”五大龙头在内,21家白酒上市公司中,有三分之二今年一季度营收都实现了两位数增长,其中7家营收、盈利双双增长超过两成。

今年白酒复苏势头到底如何?是时候揭晓答案了。

截至4月末,A股所有白酒上市公司都已发布去年年报和今年一季报。今年一季度线下消费场景全面恢复,外界对白酒等消费板块的业绩走强有较高预期,但此前有行业研报和业界大咖“唱空”次高端白酒复苏,因此白酒股的一季报尤为受到重视。

21世纪经济报道记者梳理后注意到,相较于去年的普涨,今年一季度白酒上市公司的业绩分化更为明显。包括“茅五洋汾泸”五大龙头在内,21家白酒上市公司中,有三分之二今年一季度营收都实现了两位数增长,其中7家营收、盈利双双增长超过两成。

然而在一季度线下消费恢复的利好下,也有4家白酒上市公司业绩不增反降,其中酒鬼酒(000799.SZ)、水井坊(600779.SH)今年一季度营收同比下滑多达四成。

此外,顺鑫农业(000860.SZ)、老白干酒(600559.SH)、水井坊、青海春天(600381.SH)今年一季度营收、盈利均低于2019年同期。

地产酒走势分化

白酒行业的市场份额、利润向龙头集中的趋势, 在今年一季度继续上演。

贵州茅台(600519.SH)、五粮液(000858.SZ)、洋河股份(002304.SZ)、山西汾酒(600809.SH)、泸州老窖(000568.SZ)五大龙头一季度营收和盈利全部保持了两位数增长。

其中,贵州茅台单季度盈利首次突破了200亿元,洋河股份单季度盈利首次突破50亿元,泸州老窖单季度盈利首次突破30亿元,五粮液一季度连续第八年保持营收、盈利两位数增长,山西汾酒则是五家当中今年一季度盈利增幅最高的。

以徽酒为代表,多家区域性白酒品牌也有显著突破。古井贡酒(000596.SZ)一季度营收约65.8亿元,同比增长近25%;归属上市公司股东净利润15.7亿元,同比大涨近43%。古井贡酒一季度盈利增幅超4成,在实现了上百亿元年营收的白酒股中同比增速最高。5月4日节后A股交易首日,古井贡酒股价涨超6%。

古井贡酒之外,其他三家徽酒迎驾贡酒(603198.SH)、口子窖(603589.SH)、金种子酒(600199.SH)一季度营收增幅也全部超过20%。

今年目标百亿元营收的今世缘(603369.SH),一季度实现营收38亿元,同比增长27%;归属上市公司股东净利润近12.6亿元,同比增长25%。

所有白酒上市公司中,增长最快的当属岩石股份(即上海贵酒,600696.SH),一季度营收同比增长70%。今年是岩石股份进入白酒行业第四年,去年其全年营收10.9亿元,同比大涨80.9%。

去年营收同比下滑16%的伊力特(600197.SH)则迎来了“困境反转”,今年一季度营收同比大涨19%,归属上市公司股东净利润更是同比大涨近35%,业绩披露次日迎来了涨停。

(数据来自白酒上市公司一季报,21世纪经济报道肖夏制图)

在很多投资者看来,酒鬼酒、水井坊、青海春天、舍得酒业(600702.SH)的一季报却不够理想。

酒鬼酒今年一季度营收同比下跌近43%、归属上市公司股东净利润同比下跌42%;水井坊今年一季度营收同比下跌近40%、归属上市公司股东净利润同比下跌56%;青海春天今年一季度营收下滑25%、归属上市公司股东净利润下滑近22%,这三家跌幅在白酒板块领跑。

舍得酒业一季度营收和归属上市公司股东净利润均同比增长7%,涨幅在21家白酒上市公司中较慢。5月4日,舍得酒业、酒鬼酒、水井坊跌幅位居板块前列。

增长不及预期的白酒股,各有原因。

酒鬼酒、舍得酒业2022年一季度营收分别同比大涨86%和83%,远超行业近年来的平均增幅,因此今年一季度出现回调,一定程度上在预期之内。对比往年可以发现,舍得酒业今年一季度的营收创历史新高,酒鬼酒今年一季度的营收仅落后于2022年同期。

今年春节后刚经历换帅的水井坊,到3月初才刚迎来股东帝亚吉欧指派的新任总经理艾恩华(Mark Anthony Edwards),后者代管周期预计半年,水井坊的业绩还有继续波动的可能。

7家白酒股营收盈利增幅超两成

各家白酒上市公司今年一季度的盈利表现也出现了分化,且波动幅度明显超过营收。

21世纪经济报道记者梳理后注意到,以一季度归属上市公司股东净利润来对比,有15家白酒上市公司同比实现增长,6家同比出现下滑。

其中盈利增长最多的是顺鑫农业,一季度归属上市公司股东净利润同比增长214%。其次是岩石股份,一季度归属上市公司股东净利润同比增长201%。

盈利下滑最多的是金种子酒,一季度尽管营收同比上涨超过25%,其归属上市公司股东的亏损同比继续增长228%,亏损4116万元。其次是老白干酒,一季度归属上市公司股东净利润同比减少近62%。

实际上,不少一季度盈利大幅波动的白酒上市公司,只是回到了往年的正常水平。以顺鑫农业为例,今年一季度3.28亿元的归母净利润,在过去五年同期里是倒数第二。

老白干酒、金种子酒、岩石股份的盈利大幅波动都有一次性收益的影响。比如老白干酒去年同期收到了一笔超过2亿元的拆迁补偿款,当季盈利大幅度提升。扣除这类一次性收益后,老白干酒今年一季度扣非净利润同比增长33%。

(数据来自白酒上市公司一季报,21世纪经济报道肖夏制图)

按照扣非净利润来看,21家白酒上市公司中,共有16家今年一季度实现同比增长,其中扣非净利润增长快于收入增长的有13家,分别是贵州茅台、五粮液、洋河股份、山西汾酒、泸州老窖、古井贡酒、顺鑫农业、舍得酒业、迎驾贡酒、老白干酒、伊力特、岩石股份和*ST皇台(000995.SZ)。

综合两方面数据来看,一季度营收、盈利双双增长20%,是判断白酒上市公司超水平发挥的一道金线。

21世纪经济报道记者梳理注意到,今年一季度,营收、归母净利润、扣非利润同比增幅均在20%以上的白酒上市公司,仅有贵州茅台、山西汾酒、泸州老窖、古井贡酒、今世缘、迎驾贡酒、岩石股份7家。

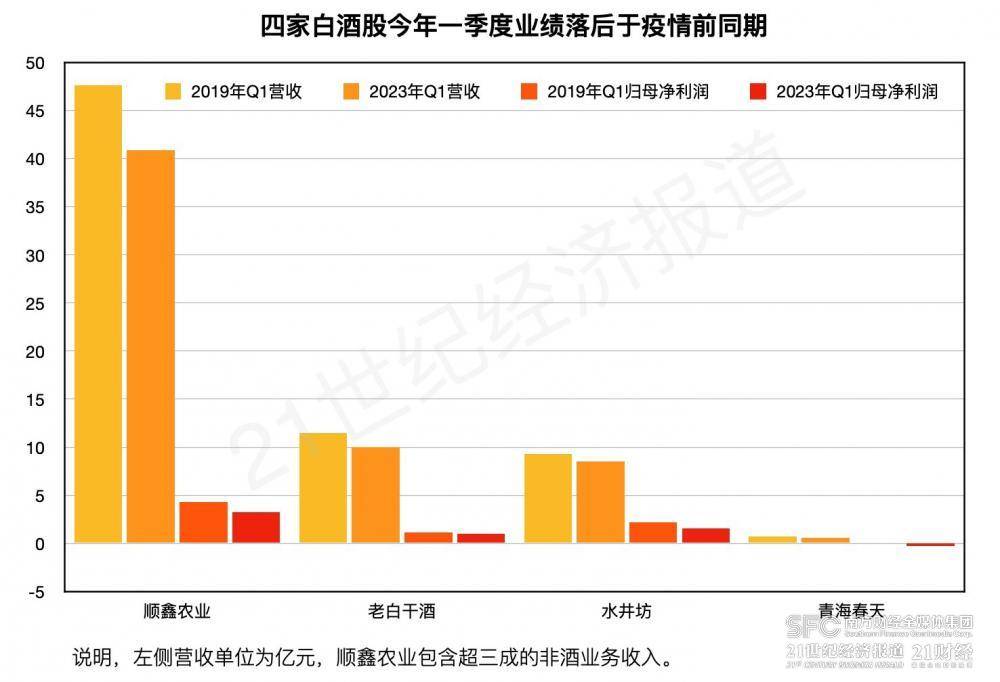

四家白酒股业绩不如疫情前同期

由于雷打不动的春节消费,每年一季度都是白酒行业的必争之地。

但从前面多家白酒股的案例可看出,单从一季度业绩的变化出发,并不能客观地反映出白酒上市公司近年的经营能力。对比过去五年尤其是2019年同期的业绩,才能更好地看出白酒上市公司的成长和韧性。

21世纪经济报道记者梳理后注意到,过去五年一季度营收、盈利保持连续增长的白酒上市公司,只有贵州茅台、五粮液和山西汾酒。2020年一季度的突发利空,打断了绝大多数白酒上市公司原有的增长曲线。

但此后大部分白酒上市公司都找回了正常经营节奏,其中不乏营收、盈利双双翻倍的案例。对比2019年一季度和2023年一季度,山西汾酒、舍得酒业、酒鬼酒营收分别增长了212%、189%、179%,归属上市公司股东净利润更是大幅增长448%、463%、313%。

然而,顺鑫农业、水井坊、老白干酒、青海春天今年一季度的营收、盈利,仍然落后于2019年同期。2019年一季度,顺鑫农业营收近47.7亿元、老白干酒营收11.5亿元、水井坊营收9.3亿元、青海春天营收7216万元。2023年一季度,顺鑫农业营收近40.9亿元、老白干酒营收10亿元、水井坊约8.5亿元、青海春天营收5634万元。

(数据来自四家公司一季报,21世纪经济报道肖夏制图)

随着行业集中度继续提升,规模处于行业中后位次的白酒品牌,面临掉队的风险。

老白干酒的情况较为典型。老白干酒拥有河北的衡水老白干、湖南的武陵酒、山东的孔府家、安徽的文王贡等多个白酒品牌,2018年营收就已超过35亿元。

去年老白干酒营收46.5亿元, 在2021年落后于舍得酒业和迎驾贡酒后,去年又落后于水井坊,行业位次继续下滑。今年一季度老白干酒营收同比增长约10%,在21家白酒上市公司中增幅处于排后的三分之一梯队。

知趣咨询总经理、酒业观察人士蔡学飞曾对21世纪经济报道记者分析,最近几年衡水老白干主品牌不振,在河北市场受到另一家本地品牌丛台酒的冲击。就21世纪经济报道记者了解,丛台酒去年销售收入已突破20亿元,和衡水老白干的差距(去年营收21.4亿元)正在不断缩减。

情况较为特殊的是顺鑫农业,其超过三成的收入来自猪肉、房地产等非酒业务,一季报并未明确各部分业务的收入情况。去年顺鑫农业的白酒业务收入81亿元,同比下滑21%,是去年少数营收显著下滑的白酒股之一。

不过今年线下消费恢复后,受消费场景影响较大的光瓶酒迎来了较快复苏,处于低价格带的光瓶酒正是顺鑫农业的主场。