平安银行发布2022年度报告。数据显示,2022 年,平安银行实现营业收入 1798.95亿元,同比增长6.2%;实现净利润455.16 亿元,同比增长25.3%。

出品 | 搜狐财经

作者 | 冯紫彤

与往年相同,上市银行年报季的大幕再由平安银行拉开。

3月8日晚,平安银行发布2022年度报告。数据显示,2022 年,平安银行实现营业收入 1798.95亿元,同比增长6.2%;实现净利润455.16 亿元,同比增长25.3%。

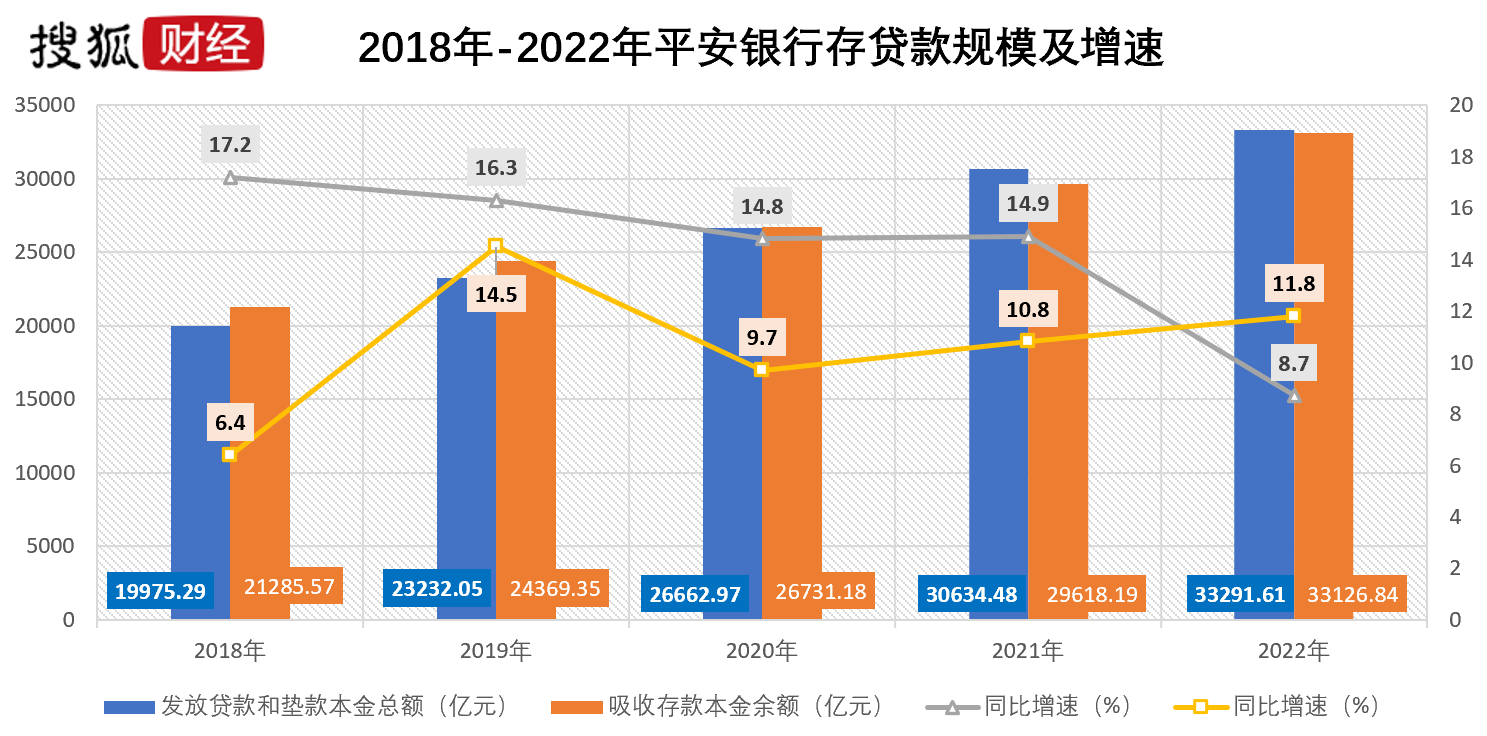

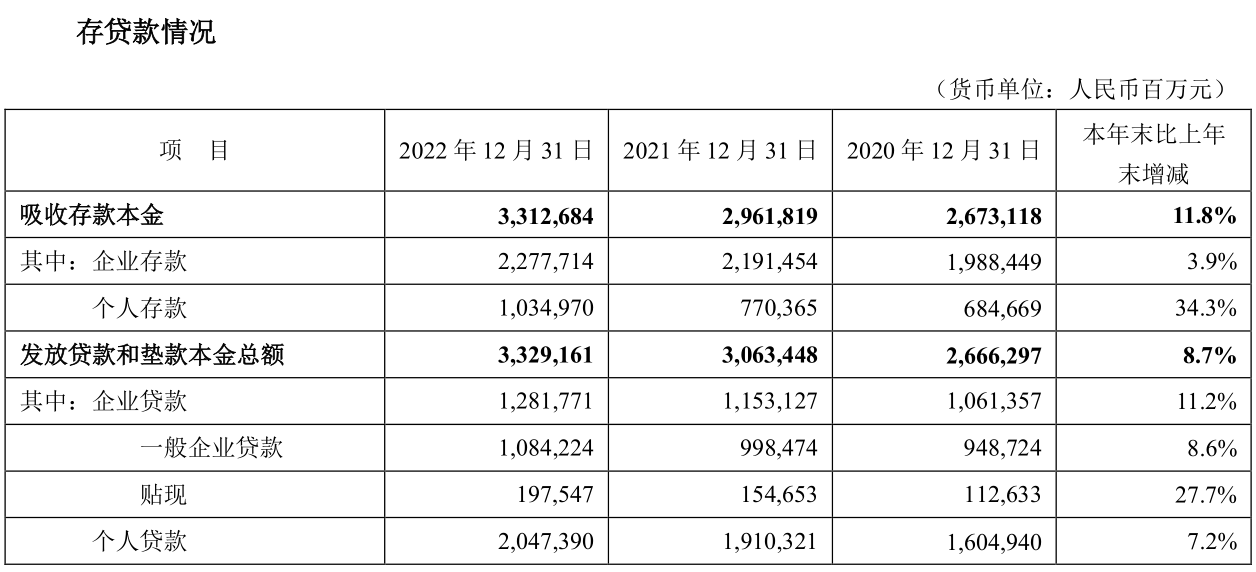

规模方面,截至2022 年末,平安银行资产总额 5.32万亿元,较上年末增长 8.1%,其中,发放贷款和垫款本金总额3.33万亿元,较上年末增长 8.7%;负债总额4.89万亿元,较上年末增长 8.0%,其中,吸收存款本金余额3.31万亿元,较上年末增长11.8%。

资产质量微有波动,截至2022 年末,不良贷款率 1.05%,较上年末微升 0.03 个百分点;拨备覆盖率 290.28%,较上年末上升 1.86 个百分点,风险抵补能力保持较好水平。

此外,年报中,平安银行披露,拟向全体股东每 10 股派发现金股利人民币 2.85 元(含税),预计派现金额合计为55.31亿元。

存贷增速现“分化”,个人存款中定期占比超七成

从增速上看,资产端、负债端8%左右的同比增速虽较往年有所放缓,但在大环境下整体仍可称平稳。“其中”中显现的贷、存增速差方是关注重点。

数据显示,近五年来,平安银行存款增速首次超过贷款增速。

具体来看,则“多存少贷”现象主要由个人业务端导致。

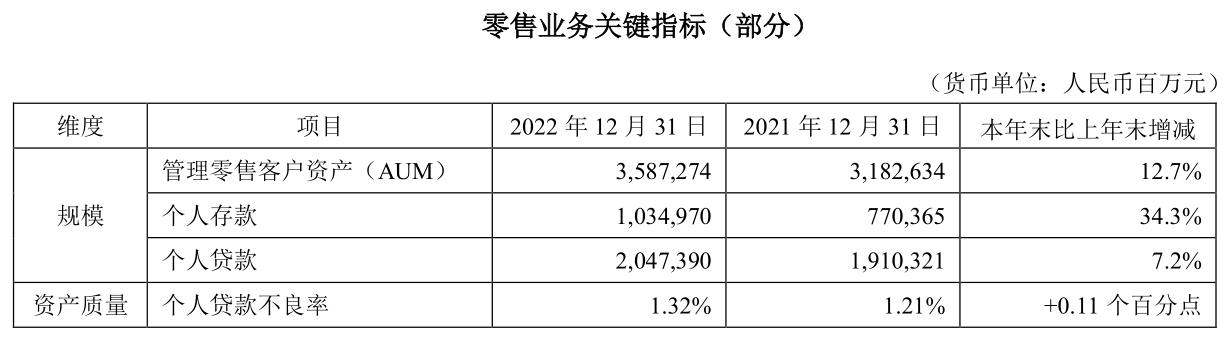

年报数据显示,至2022年末,平安银行个人存款余额突破 1 万亿元,个人贷款余额突破 2 万亿元,与2021年末相比,余额分别增长34.3%和7.2%。同期,平安银行企业存款2.28万亿元,同比增长3.9%;企业贷款1.28万亿元,同比增长11.2%。

同时,“存款定期化”也有所显现。从吸收存款日均余额数据来看,2022年,平安银行企业存款日均余额为2.34万亿元,其中定期存款1.45万亿元,占比62.15%、较上年度增长1.35个百分点;个人存款日均余额为8699.12亿元,其中定期存款6334.23亿元,占比72.81%、上年度占比为68.24%。

不过,这一现象并非仅出现在平安银行。或受经济预期影响,2022年居民风险偏好加速回落,据搜狐财经年中统计,截至6月末,六大国有行及九家A股上市股份行个人存款余额达71.47万亿元,较上年增长9.55%,2021年同期增速为7.16%;个人贷款余额为51.53万亿元,同比增长2.99%,2021年同期增速为6.33%。

普惠小微客户数超百万,个人贷款不良高企

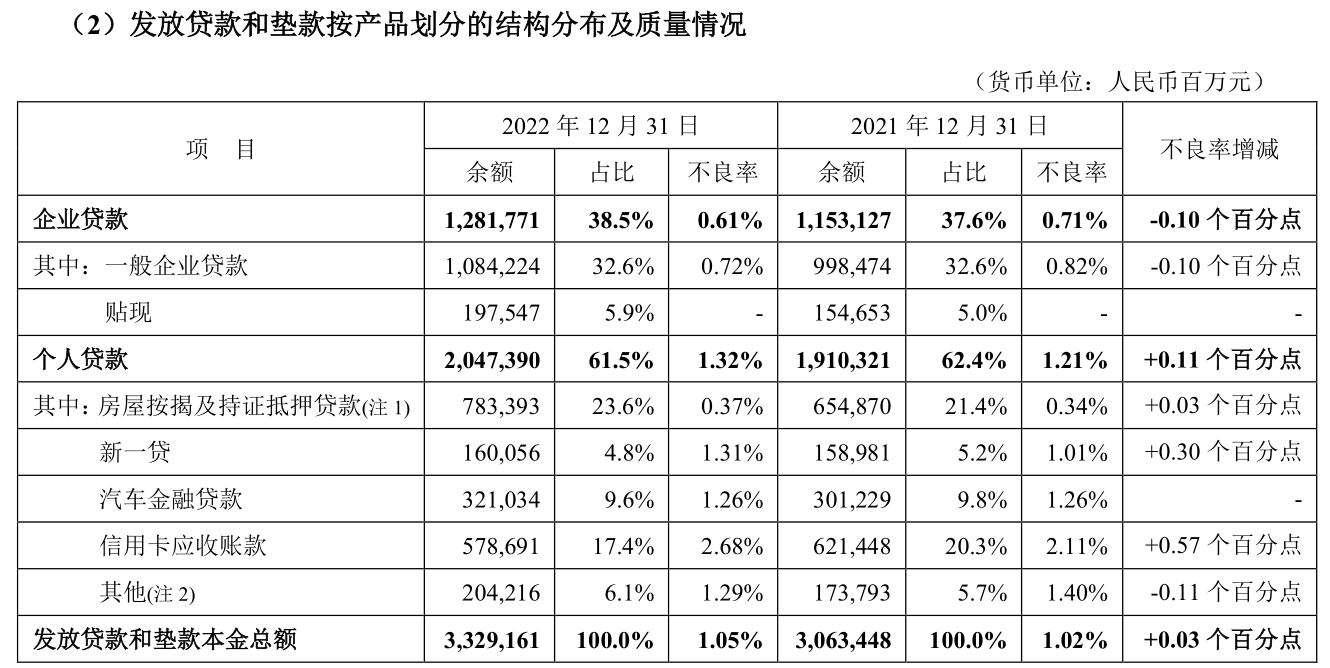

贷款方面,截至2022年末,平安银行38.5%的贷款贡献自企业端,普惠、制造业、涉农、绿色金融等领域贷款均实现较好增长。

2022年末,普惠型小微企业客户数超100万户,处于产业链、供应链最底端的小微企业主和个体工商户占绝对主体,贷款余额超过5000亿,较上年末增长38.2%。

按行业划分企业贷款,至2022年末,房地产业贷款余额虽较2021年末有所下降,但仍占比最重、达22%;社会服务、科技、文化、卫生业和制造业贷款余额分列二、三位。

不良率方面,2022年末,平安银行企业贷款不良率0.61%,较2021年下降0.1个百分点;但受房地产行业风险暴露影响,平安银行房地产业不良率较上年末上升1.21个百分点,由0.22%升至1.43%;交通运输、邮电业则不良大降7.32个百分点。

个人贷款不良高企。至2022年末,平安银行个人贷款不良率1.32%,较上年末高出0.11个百分点。

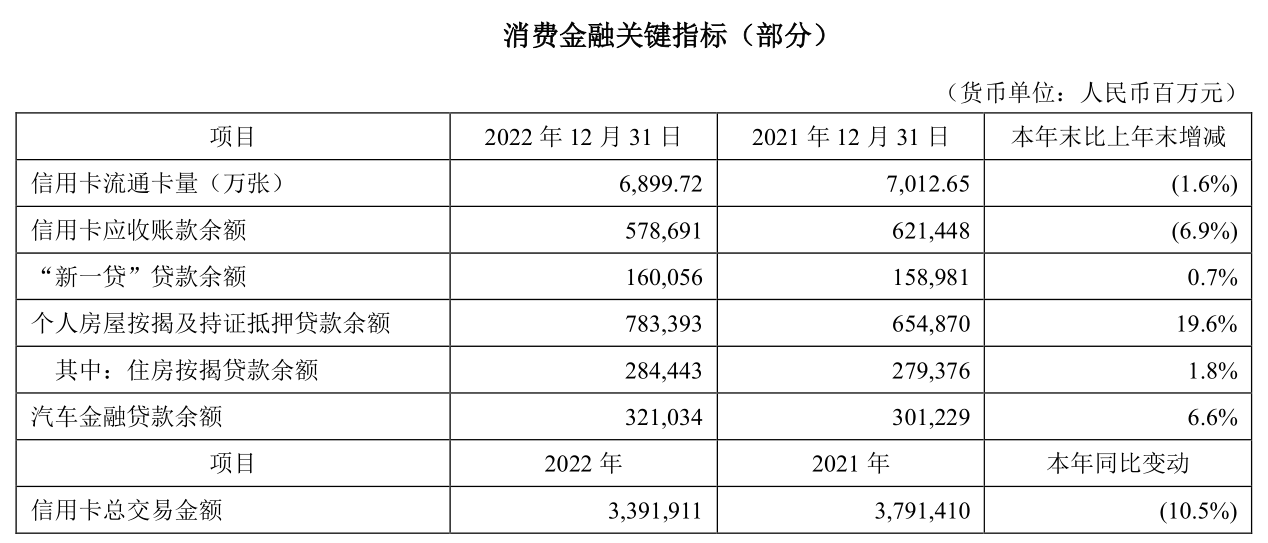

平安银行个人贷款主要包括房屋按揭及持证抵押贷款、新一贷、汽车金融贷款、信用卡应收账款四大类。

2022年末数据显示,除汽车金融贷款不良率与2021年末相比持平外,其余三大类贷款不良率均高升;其中,信用卡应收账款不良率由2.11%升至2.68%,“新一贷”不良率也同比升高0.3个百分点至1.31%。

年报中,平安银行对此表示,“经济复苏持续放缓,对零售客户的就业和收入均带来一定影响”。

同时,至2022年末,平安银行信用卡应收账款余额为5786.91亿元,同比收窄6.88%。

2022 年末,平安银行不良贷款率 1.05%,较上年末微升 0.03 个百分点;逾期贷款余额占比 1.56%,较上年末下降 0.05 百分点。

零售条线“增收不增利”利润占比降至43.6%,信用卡流通卡量降113万张

“中国最卓越、全球领先的智能化零售银行”,这是平安银行的战略目标。自2016年10月全面启动零售转型,近年来,平安银行零售业务各项指标一直保持较好增长,“零售黑马”、“零售新王”也成为平安银行新的标签。

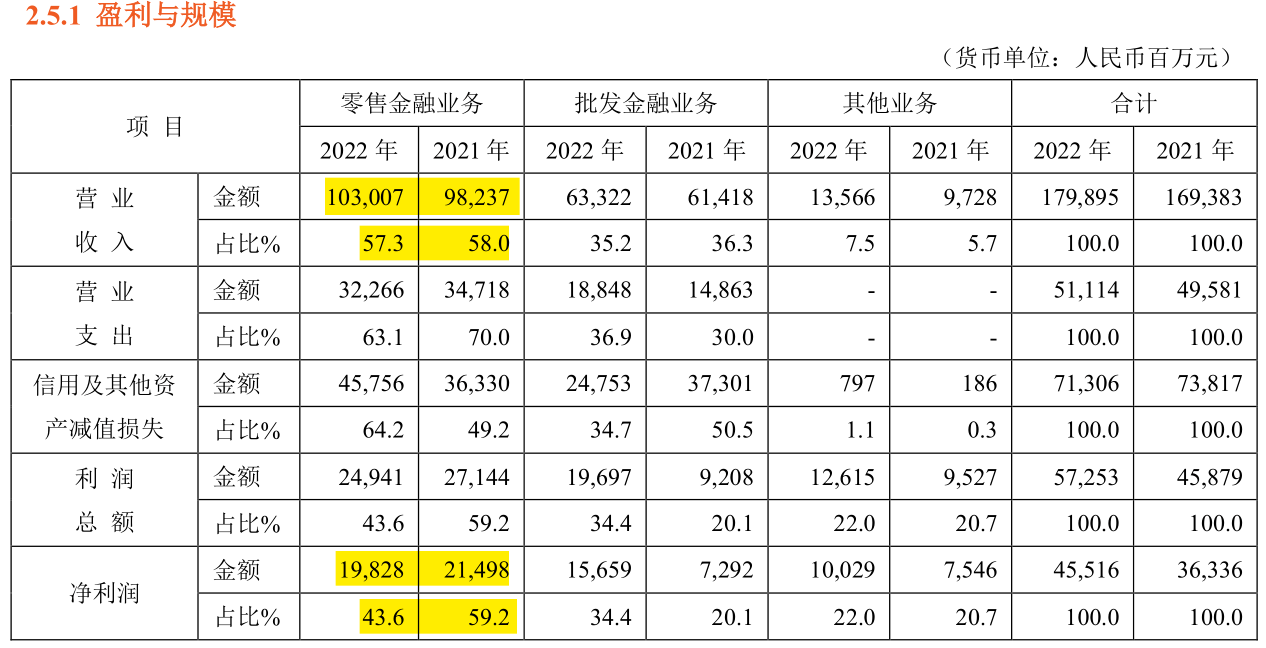

但2022年,平安银行零售条线业绩出现波动,“增收不增利”。

数据显示,2022年,平安银行零售金融业务实现营业收入10.3亿元,同比增长4.86%;但受信用及其他资产减值损失同比大增26%影响,零售金融业务净利润同比下滑7.77%至198.28亿元。

同时,平安银行零售金融业务营收占比也由2021年的58%降至57.3%;净利润占比更是由2021年的59.2%降至43.6%。

净利下滑,但平安银行零售业务诸多规模指标仍十分亮眼。

除上述“个人存款余额突破 1 万亿元,个人贷款余额突破 2 万亿元”外,截至2022年末,平安银行管理零售客户资产(AUM)近3.6万亿,较上年末增长12.7%;零售客户数1.23亿万,较上年末增长 4.1%;平安口袋银行 APP 月活跃用户数(MAU)突破 5 千万户。

平安银行零售金融业务分部,主要涵盖向个人客户及部分小企业客户提供金融产品和服务, 目前主要分为三大业务模块:基础零售、私行财富、消费金融。

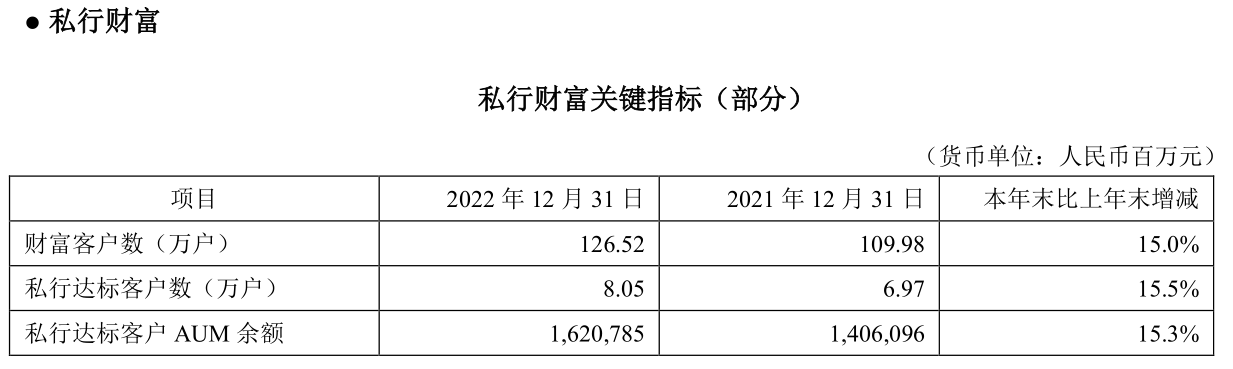

2022 年末,平安银行私行达标客户 AUM 余额 1.62万亿元,较上年末增长 15.3%;私行达标客户 8.05 万户,较上年末1.08万户。

因主动压降非标类产品规模及证券市场波动导致的基金销量下滑等因素影,2022 年平安银行实现财富管理手续费收入 64.47 亿元,同比下降 21.5%。其中,实现代理基金收入 26.71 亿元同比下降 33.8%;借助平安集团“综合金融+医疗健康”生态优势,实现代理保险收入 19.84 亿元,同比增长 30.9%。

2021 年以来,平安银行启动新银保业务改革,依托平安集团综合金融平台优势,与平安寿险深度合作,将代理保险业务内嵌到财富管理体系中。2022 年末,新队伍累计已入职超 1600 人,复合培养体系已覆盖全员队伍。

年报中,平安银行表示,银保业务在新模式、新队伍、新产品等方面趋于成型,逐步成为平安银行大财富管理战略落地的重要增长引擎。

不同于私行规模双位数的增速,2022年,平安银行信用卡业务持续收缩。

受宏观经济环境影响,2022 年末,平安银行信用卡流通卡量 6899.72 万张,较上年末下降 1.6%;全年信用卡总交易金额 3.39万亿元,同比下降10.5%;信用卡应收账款余额 5786.91 亿元,较上年末下降 6.9%;全年信用卡循环及分期日均余额同比2021年增长 22.1%。