国内千亿私募景林资产、全球最大对冲基金桥水、花旗集团(C.US)已陆续向美国证券交易委员会(SEC)提交了2022年三季度末的最新美股持仓情况。 总体来看,景林、桥水三季度持仓市值均有所缩减,而花旗的持仓市值却反其道而行,环比上涨4%。 同样有趣的是,大致行业分类来看,消费股尤受青睐,但不少科技股却遭到嫌弃。

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

近日,国内千亿私募景林资产、全球最大对冲基金桥水、花旗集团(C.US)已陆续向美国证券交易委员会(SEC)提交了2022年三季度末的最新美股持仓情况。

总体来看,景林、桥水三季度持仓市值均有所缩减,而花旗的持仓市值却反其道而行,环比上涨4%。

同样有趣的是,大致行业分类来看,消费股尤受青睐,但不少科技股却遭到嫌弃。

消费股尤受青睐

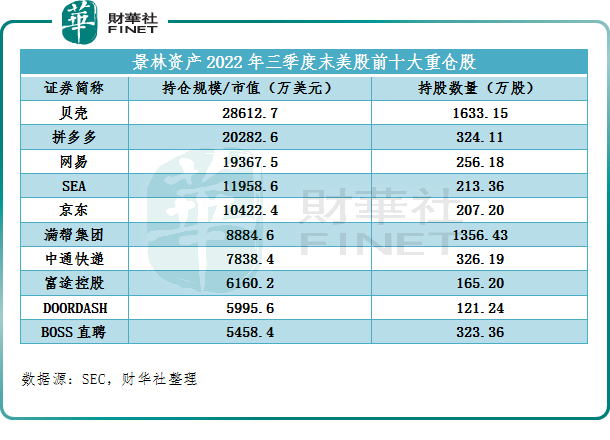

具体来看,截至三季度末,景林资产持仓总市值为14.73亿美元,上一季度总市值为22.45亿美元。期内新增2只个股,增持6只个股;同时清仓了7只个股,减持9只个股。

其中,拼多多获景林大幅加仓,位列第二大重仓股,总计持仓约324.1万股,规模达2.03亿美元,占投资组合比例为13.77%,较上季度持仓数量上升61%。

与此不同的是,京东遭到减仓,持续降至207.2万股,期末持股市值为1.04亿元,位居第五大重仓股。

除此外,贝壳、中通快递、BOSS直聘等中概股均遭到不同程度的减持,但均未脱离前十大重仓股席位,分别位居第一、第七、第十。

值得一提的是,景林资产三季度还新进了新东方(EDU.US)、金沙集团(LVS.US)。其中,新东方在转型直播带货以来,二级市场的表现可谓是十分出彩,其股价一度由不足10美元/股价格一路狂飙至高点29.73美元/股,截至最新收盘,仍旧保持在27美元/股左右高位。

不过,从整体持仓偏好来看,信息技术、可选消费、通信类个股位列前三,占总持仓比例分别为43.74%,26.23%以及20.64%。

同样,分行业来看,消费品类股票同样是桥水的“最爱”,且在三季度提升了加仓比例,截至三季度末,约占持仓总规模的39.57%(含必需消费品和可选消费品)。

报告披露,期内桥水基金依次增持了强生、百事、可口可乐等多家消费品龙头,而宝洁虽遭到一定程度的减持,但仍然蝉联桥水第一大重仓股宝座。

结合前十大重仓股排名看,宝洁、强生、百事、可口可乐分别占据前四大持仓,安硕核心MSCI新兴市场ETF、安硕核心MSCI标普500ETF、好市多、先锋领航富时新市场ETF、沃尔玛、SPDR标普500指数ETF紧随其后。

而截至9月30日,桥水整体持仓规模为197.55亿美元,但较上季度的235.98亿美元显著下滑。

与之相反的是,花旗集团第三季度持仓总市值达1397.26亿美元,上一季度总市值为1343.58亿美元,环比上涨4%。

科技股却遭嫌弃

从减持及清仓比例来看,科技股一定榜上有名。

首先来看景林,期内清仓英伟达(NVDA.US)、美国雅宝(ALB.US)、台积电(TSM.US)、特斯拉(TSLA.US)、KraneShares中国海外互联网ETF(KWEB.US)等。

桥水亦是,桥水也清仓了英特尔(INTC.US)、新纪元能源、迪士尼、摩根士丹利、花旗等。

不难看出,芯片股英伟达(NVDA.US)、英特尔(INTC.US)无一例外都成了清仓对象。

再来看看花旗,其在第三季度不仅减仓了英伟达(NVDA.US)、英特尔(INTC.US),还一同减持博通(AVGO.US)、德州仪器(TXN.US)、台积电(TSM.US)等芯片股。

其背后的原因,想必也是不言而喻了。

此外,在美股科技巨头FAAMG中,花旗还减仓了亚马逊(AMZN.US)、谷歌(GOOG.US),但加仓了苹果(AAPL.US)、微软(MSFT.US)以及Meta(META.US)。

无独有偶,景林也减持了谷歌母公司Alphabet、脸书母公司Meta Platfrom、阿里巴巴、标普生物科技EFT、哔哩哔哩等科技股。

在美联储加息的背景下,美元走强及广告主降低广告投放,导致部分企业营收疲软。

Investing高级分析师Jesse Cohen曾表示,尽管苹果更善于应对充满挑战的环境,但与其他主要科技公司一样,苹果也受到了宏观经济背景恶化和供应链问题持续存在的负面影响。

不仅如此,在经济放缓和利率上升之际,科技公司普遍放缓了招聘,甚至进行了大规模的裁员,但治标不治本。

企业业绩下滑,公司估值承压,这或是短期科技股“不招待见”的原因吧...