A股高位回调,除运输板块外,其余板块全线下跌,其中,食品饮料板块大幅下跌3.08%,位居首位;消费者服务、耐用消费品与服装、生物制药、食品与主要用品零售等板块亦跌幅居前。从跌幅居前的板块来看,主要属于大消费类。

(图片来自海洛)

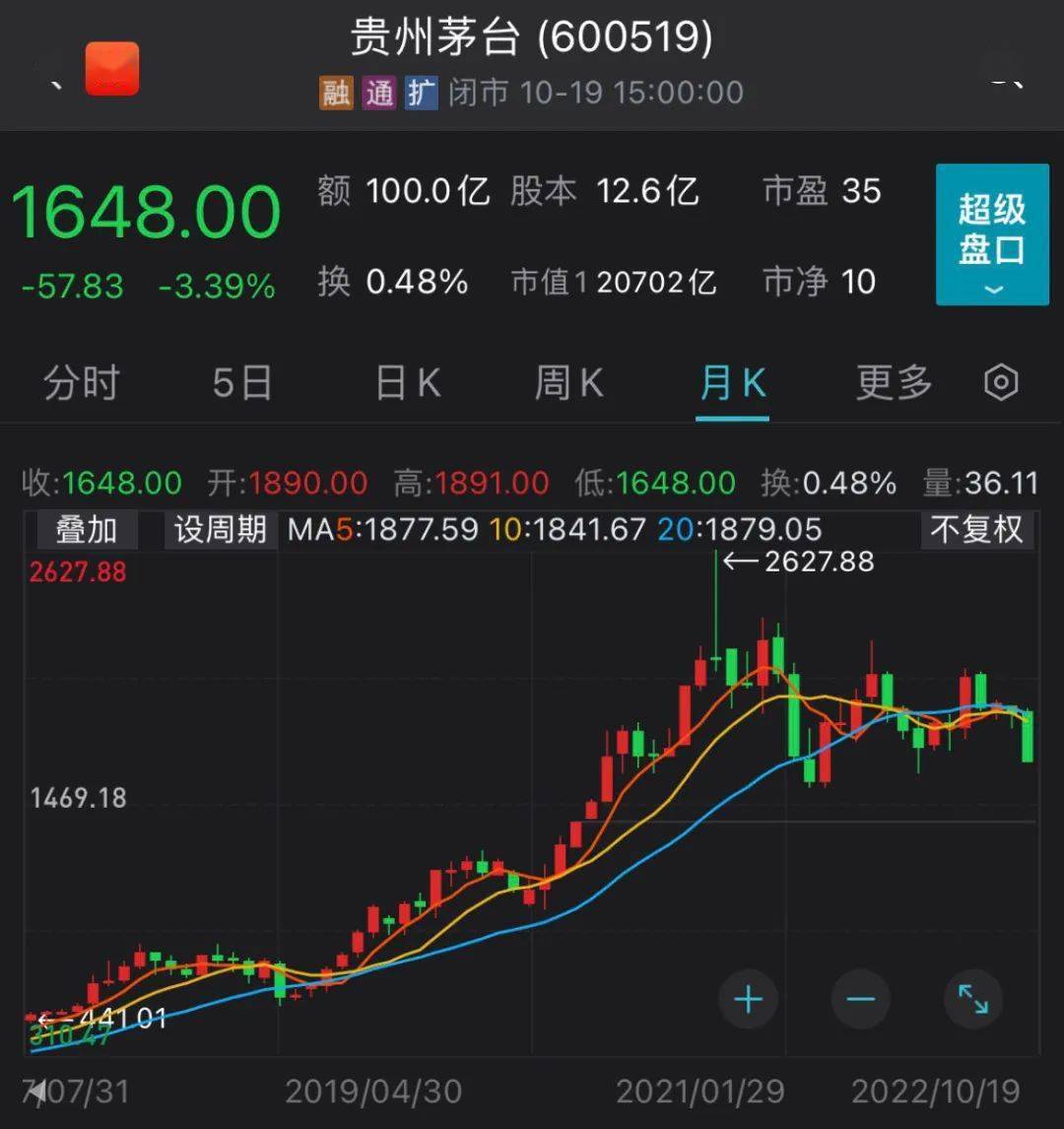

10月19日,A股缩量回调,消费板块的集体下跌打压市场人气,从统计数据来看,北上资金成为近期市场的下跌的最大做空动能,仅贵州茅台一只个股,10月以来累计净卖出额就超60亿元。

截至10月19日收盘, 上证指数 跌1.19%报收于3044.38点; 深成指 跌1.43%报收于11027.24点; 创业板指 跌0.86%报收于2425.96点, 万得全A 总成交7594亿元。

万得全A 小幅下跌1.20%,成交额为7594亿元,较前几个交易日大幅缩量。

从技术图形上看,此前已连续多个交易日上涨,指数累计反弹超过5%,不少个股反弹超20%,短线获利盘较多,市场有一定回调需求。

// 茅台 大跌超过3% //

10月19日,A股高位回调,除运输板块外,其余板块全线下跌,其中,食品饮料板块大幅下跌3.08%,位居首位;消费者服务、耐用消费品与服装、生物制药、食品与主要用品零售等板块亦跌幅居前。从跌幅居前的板块来看,主要属于大消费类。

从跌幅居首食品饮料板块来看, 佳沃食品 、 中宠股份 、 佩蒂股份 、 巨星农牧 、 华统股份 、 燕京啤酒 、 妙可蓝多 、 泸州老窖 、 天润乳业 、 海天味业 等多只个股跌幅超过5%。

特别是以 贵州茅台 为代表的白酒股的大幅下跌,对 市场情绪 产生较大冲击。

10月份以来,茅台连续下跌,累计跌幅超过10%。同期市场整体呈现大幅反弹的走势。

// 茅台 下跌或与北上资金连续抛售有关 //

茅台近期的接连下挫或与北向资金抛售有关。

由于近期北上资金整体大幅净卖出,因此大额净卖出个股明显增多,有38家公司净卖出额超3亿元。 其中贵州茅台净卖出额超60亿元,位居首位。

通威股份 、 隆基绿能 、 五粮液 、 中微公司 、 平安银行 、 招商银行 净卖出额均超过10亿元, 天合光能 、 东方雨虹 、 北方华创 、 恩捷股份 、 中国船舶 、 邮储银行 、 特变电工 、 长江电力 、 伊利股份 、 立讯精密 、 海天味业 、 比亚迪 、 格力电器 等个股净卖出额亦超5亿元。

以下为净卖出金额超3亿元公司:

// 万亿外资巨头减持2年后再度增持茅台 //

值得注意的是,管理资产规模2.6万亿美金的国际资管巨头资本集团,在连续减持2年后,又开始买回茅台了。

资本集团近期在其官网披露了旗下基金截至9月30日的持仓数据。其持有贵州茅台最大的基金欧洲太平洋成长基金增持了贵州茅台,持股市值13.99亿美元,最新持股531.69万股,

比二季度末增加12.99万股,环比增加2.5%。

贵州茅台位居欧洲太平洋成长基金第15大重仓股。2019年至2021年上半年,欧洲太平洋成长基金一直是持有贵州茅台的最大基金产品。

目前,资本集团是持有贵州茅台股份数量最多的外资机构,其旗下有8只基金产品持有贵州茅台,截至3季度末,持股总数量为1065.07万股。

// 公募、私募基金三季度均增持茅台 //

10月16日晚间,贵州茅台发布白酒行业首份三季报。从机构持仓看,其前十大流通股股东中的公募、私募基金及北上资金在三季度均增持了贵州茅台。公募基金中,华夏上证50ETF和招商中证白酒分别在三季度增持了152.77万股和33.34万股,位列贵州茅台第九和第十大流通股股东。

贵州茅台披露的三季报还显示,金汇荣盛三号私募证券投资基金、瑞丰汇邦三号私募证券投资基金、上证50交易型开放式指数证券投资基金也增持了茅台股票。

目前,华夏上证50ETF的持仓量超过了招商中证白酒,成为持有贵州茅台股份最多的公募基金。

贵州茅台12日晚间披露的前三季度主要经营数据显示,预计前三季度实现营业总收入897.85亿元左右,同比增长16.5%左右;预计实现归属于上市公司股东的净利润443.99亿元左右,同比增长19.1%左右。

单季来看,预计公司第三季度实现营业收入303.41亿元,同比增长15.23%,归母净利润146.05亿元,同比增长15.8%。

值得注意的是,今年上半年,公司营业收入、净利润同比分别增长17.38%、20.85%。

// 市场对白酒股存在分歧 //

东莞证券指出,从业绩来看,近日贵州茅台、泸州老窖、山西汾酒等公司披露了1-9月生产经营数据。大部分白酒公司三季度业绩实现稳健增长,基本面彰显韧性。如果后续疫情出现边际改善拐点,预计白酒消费场景将陆续恢复,需求有望复苏回暖。可持续关注白酒动销、批价、三季报业绩等情况,把握确定性高的投资机会。

国海证券表示,在今年酒企经营环境承压的情况下,各龙头酒企继续保持高速增长,连续三年兑现业绩,充分体现白酒行业的韧性,疫情扰动和消费疲软并未破坏行业消费升级的

核心逻辑。整体来看,疫情的确对实际动销产生影响,部分酒企库存略高,但相比三四线小酱酒,高端+区域次高端龙头的需求稳定,终端动销正常,库存压力可控。

10月18日,东海证券食品饮料团队发布白酒观点称,白酒进入去库存阶段,短期受双节消费平淡、以及“禁酒令”传闻影响板块估值,预期相对较低。