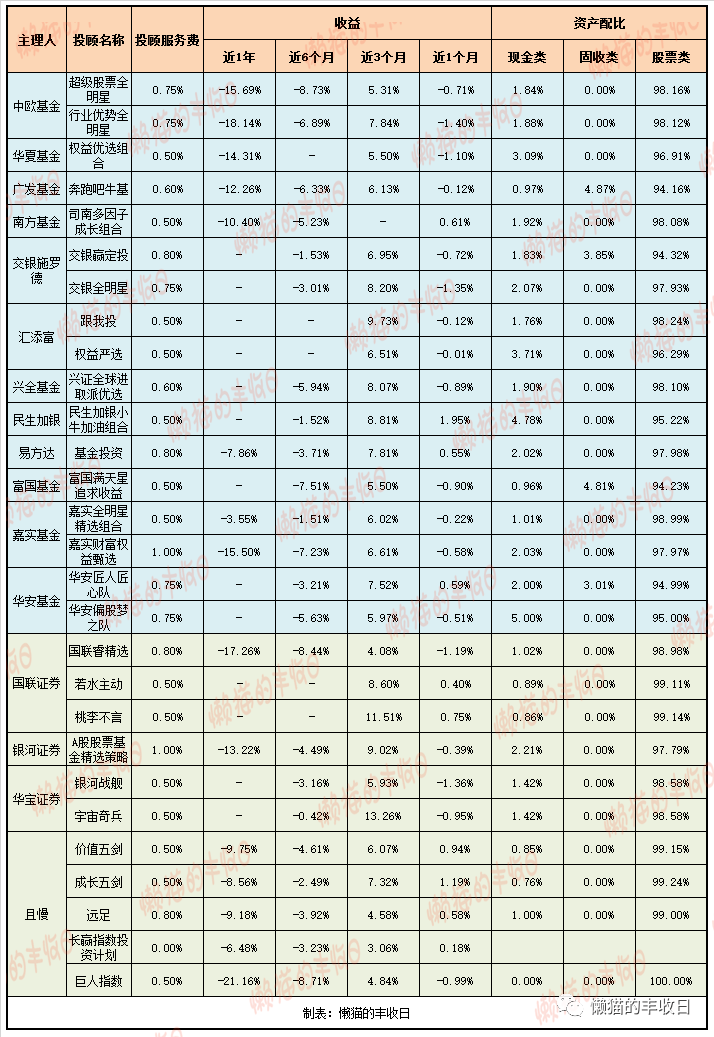

几只偏权益的投顾产品,比较下这些投顾组合的收益。考虑到有些组合上线时间比较短,大范围比较的话只能比较近3个月、近1个月的收益。近3个月,基金公司投顾组合的平均收益是7.03%,近一个月是-0.29%。券商、三方平台,以及大V组合,近3个月平均收益是7.12%,近1个月平均收益是-0.08%。就过去几个月的短期收益来说,券商、三方平台,以及大V组合略胜一丢丢。

有小伙伴问“基金投顾”的事。也是,这两年基金伤了不少人的心,还有人甚至定投坚持了快2年,但依然没赚到钱。

这压力,想想都觉得沉重...“我不就是想赚点钱吗,怎么这么难呢?”这个时候,退一步,买投顾,让专业人士帮自己做决策,倒也不失为一个好的选择。那基金投顾的市场是什么样的呢?今天就来说一说。

01先说下基金公司的投顾产品线,根据股债仓位配比不同,大致可以分为这5类:(1)现金(活钱)管理类:主要由货币基金和债券基金组成,力争获得比货币基金高的收益;(2)偏债类:大概是80%的债券基金+20%的股票基金;(3)股债平衡类:股票基金仓位占比在40%-60%之间;(4)偏股类:为了调仓和扣投顾服务费方便,留了2%左右的货币基金仓位,剩下的仓位基本都买了股票基金。(5)人生规划类:主要分养老和教育两个方向,然后根据时间变化调整股债仓位配比,越临近目标日期,债券基金仓位越重。一些大厂,比如中欧、华夏、广发等,这几个产品线基本都有布局。02买投顾,大家最关心的肯定也是收益。今天懒猫先挑了几只偏权益的投顾产品,比较下这些投顾组合的收益。考虑到有些组合上线时间比较短,大范围比较的话只能比较近3个月、近1个月的收益。近3个月,基金公司投顾组合的平均收益是7.03%,近一个月是-0.29%。券商、三方平台,以及大V组合,近3个月平均收益是7.12%,近1个月平均收益是-0.08%。就过去几个月的短期收益来说,券商、三方平台,以及大V组合略胜一丢丢。

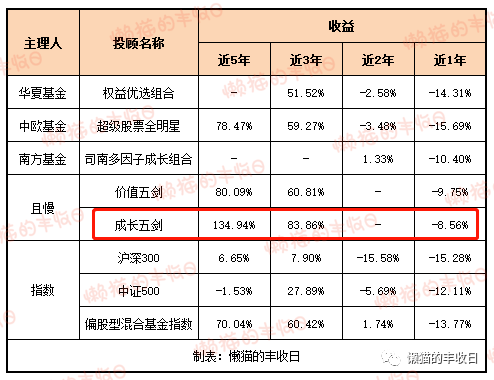

那长期收益呢?挑几个成立时间比较久的组合比较下。过去3年,偏股混合型指数涨了60.42%,华夏、中欧的投顾组合,以及价值五剑涨幅也在60%附近。过去5年,偏股混合型指数涨了70.04%,中欧超级股票全明星、价值五剑涨了80%左右。拉长时间来看,做的好的投顾组合是能跑赢基金市场平均水平的。值得重点一说的是成长五剑,过去5年涨了134.94%,过去3年也涨了83.86%,大幅跑赢偏股混合型指数,是统计的所有组合中表现最好的。

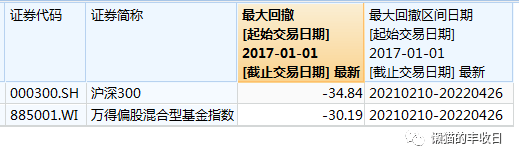

回撤上,过去5年,沪深300和偏股混合型基金指数的最大回撤发生在2021年春节到今年4月26日。沪深300最大回撤是-34.84%,偏股混合型基金指数最大回撤是-30.19%。

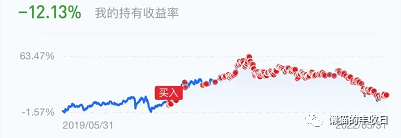

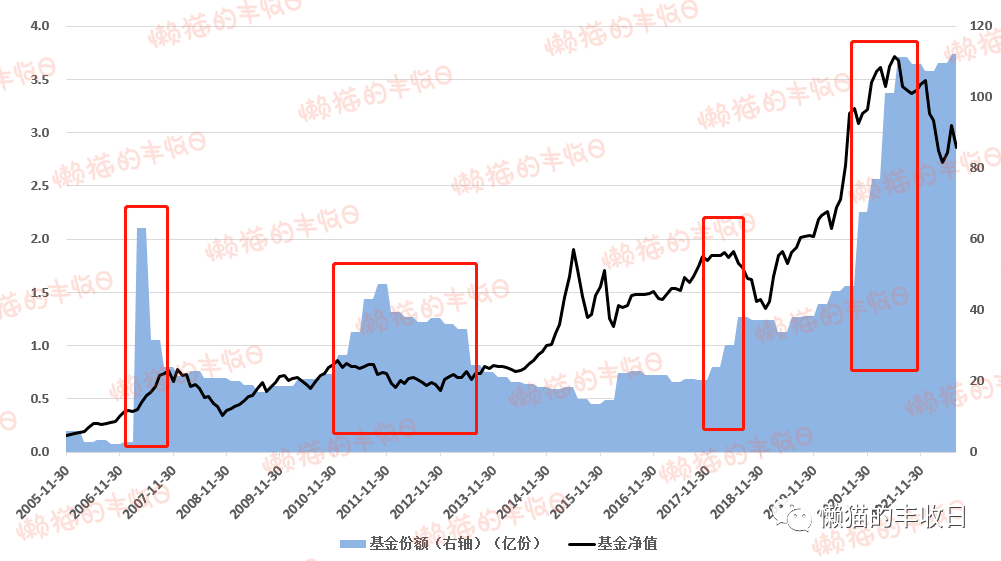

这期间,价值五剑,最大回撤是-32.53%,成长五剑,最大回撤是-31%,中欧超级股票全明星,最大回撤是-30.59%。即使投顾组合能创造超额收益,但在市场下跌时也挺无力的。03可能让一些人失望了,做的好的投顾组合虽然能跑赢基金市场平均水平,但在下跌时也挺无力的。如果你的目标是“涨的时候能大涨,跌的时候能少跌”,那投顾组合恐怕满足不了你的需求。然后有人可能要质疑了:既然这样,投顾组合存在的意义又是什么呢?主要是解决基金行业的一个顽疾——“基金赚钱、基民不赚钱”。这个现象曾无数次上演,以懒猫之前分析过的某只基金为例,2007年大牛市中,基民追高了,所幸在行情见顶之前大部分人退出来了。2010年,反弹行情尾声时,基民又一次涌进去了,然后震荡了3年,在接近回本的那一刻,大部分人卖出离场了。2017年底,又一次行情尾声时,基民涌进去了,熟悉的味道...还有2020年下半年,也是基金大涨后,基民蜂拥而入。

为什么基金赚钱,基民不赚钱呢?两个原因:一是后知后觉,往往是基金大涨,赚钱效应打出来后,基民才蜂拥而入的,容易挂山顶。二是心态不成熟,被套后拿不住,要么在下跌过程中割肉,要么在回本的那一刻卖出离场,很容易错过之后的上涨。分析这两个原因,买基金后知后觉,是因为不看估值,被市场情绪推着走。被套后拿不住,是因为投资理念不成熟,没树立长期投资的理念,当然也是基金亏损带来的痛苦太苦了。基金投顾可以在一定程度上解决这两个问题,首先,基金投顾的策略一般是市场低估的时候多买,高估的时候少买甚至不买,还可能卖出止盈。其次,在市场大跌的时候,基金投顾还可以提供心理按摩服务。这些都能让普通小白少走一些弯路,也少犯一些错,走在投资的正确道路上。但你说“基金投顾就一定能根治‘基金赚钱,基民不赚钱’的顽疾”吗?也很难。投顾只能提供投资建议、陪伴服务,却无法禁止你在高位买进来,也无法禁止你亏损后赎回。所以,归根到底,求人不如求己。在基金赚钱这条路上,不管是自己下场买基金,还是买投顾,最重要的还是自己怎么做