相比之下,宁德时代的老对手比亚迪最近可谓顺风顺水,在各种利好的加持下,公司股价一路攀升,市值一度突破万亿,俨然成为了近期A股最闪耀的明星,市场更是有人不吝赞誉地称其为“比王”,大有和“宁王”叫板的味道。 比亚迪强势崛起,背后有哪些深层次原因?我们不妨从头说起

谁是新能源产业链上的龙头老大?

看到这个问题,可能不少人的答案都是宁德时代。诚然,有“宁王”美誉的宁德时代一直都是市场公认的锂电王者,而以之为核心的“宁组合”甚至是可以匹敌“茅指数”的存在。然而自今年以来,如日中天的“宁王”似乎遭遇了不小的麻烦,业绩增速放缓,各种利空和质疑接连不断,致使公司市值一再缩水,市场亦是哗然一片。

相比之下,宁德时代的老对手比亚迪最近可谓顺风顺水,在各种利好的加持下,公司股价一路攀升,市值一度突破万亿,俨然成为了近期A股最闪耀的明星,市场更是有人不吝赞誉地称其为“比王”,大有和“宁王”叫板的味道。

比亚迪强势崛起,背后有哪些深层次原因?我们不妨从头说起。

1

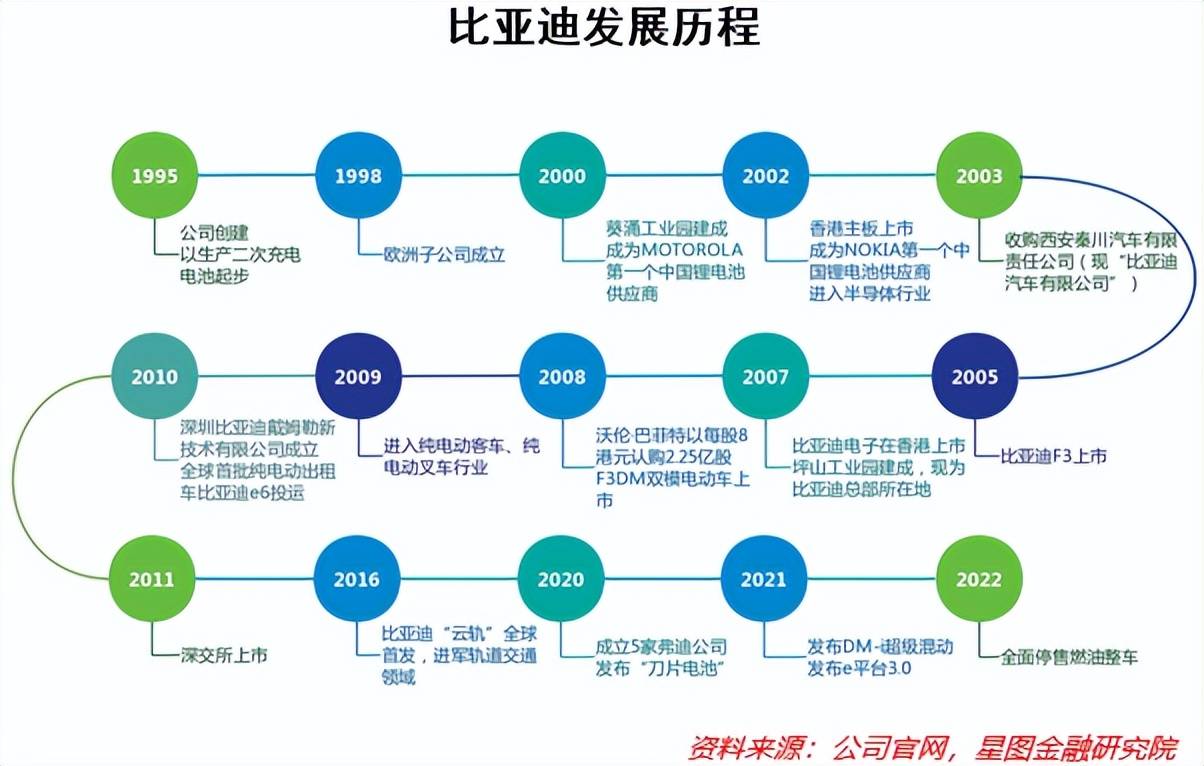

比亚迪成立于1995年,总部位于深圳。公司由镍铬电池起家,随后沿着新能源产业不断深耕,在20多年的发展过程中,公司始终坚持“技术为王,创新为本”的理念,在各项业务领域均实现了长足的进步,并先后在香港和深圳上市。现如今,公司已成长为我国新能源汽车的龙头企业,员工总数由起初的20名左右壮大至超过28万人,并且在全球设立了30多个工业园,实现了全球六大洲的战略布局。

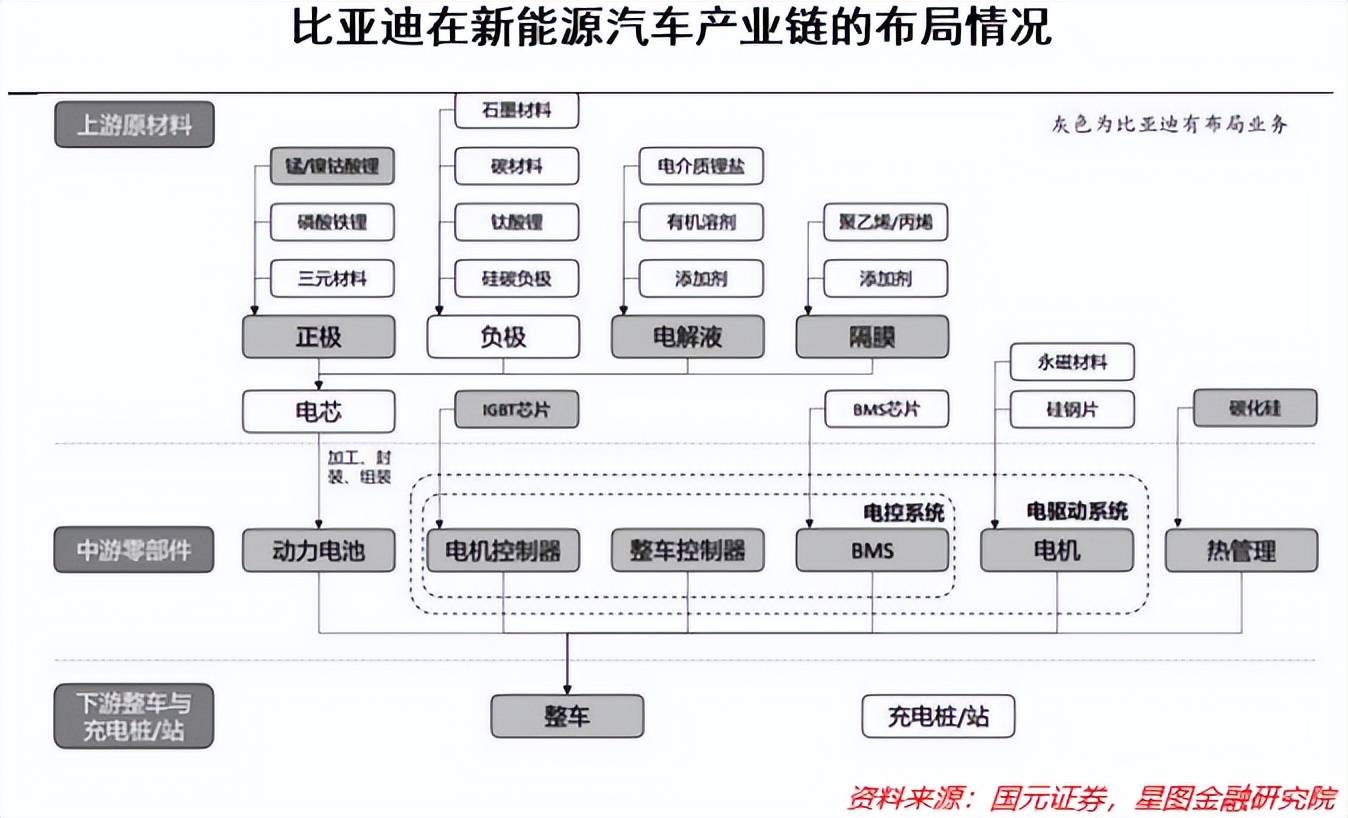

放眼我国新能源产业版图,比亚迪绝对是举足轻重的一员。公司现已在新能源汽车领域形成了上中下游全产业链的完整布局,从电池原材料到新能源汽车三电系统,再到动力电池回收利用,各板块协同效应显著:

在上游原材料领域,公司通过战略持股、合资、采购等方式,积极同相关公司展开合作,目前享有青海盐湖锂资源以及西藏盐湖锂资源,并拥有稳定的磷酸铁锂材料供应商;

在中游零部件领域,公司自产自研汽车核心零部件以及三电系统,在动力电池、发动机、变速箱等关键部件上均实现自主生产,2020年3月成立的弗迪公司,进一步加快了新能源汽车核心零部件的对外销售;

在下游整车领域,公司具备完成的整车制造及研发体系,在不同价格区间陆续推出多款不同车型,丰富的产品类型拉动终端需求,销量在国内自主品牌中常年稳居首位。

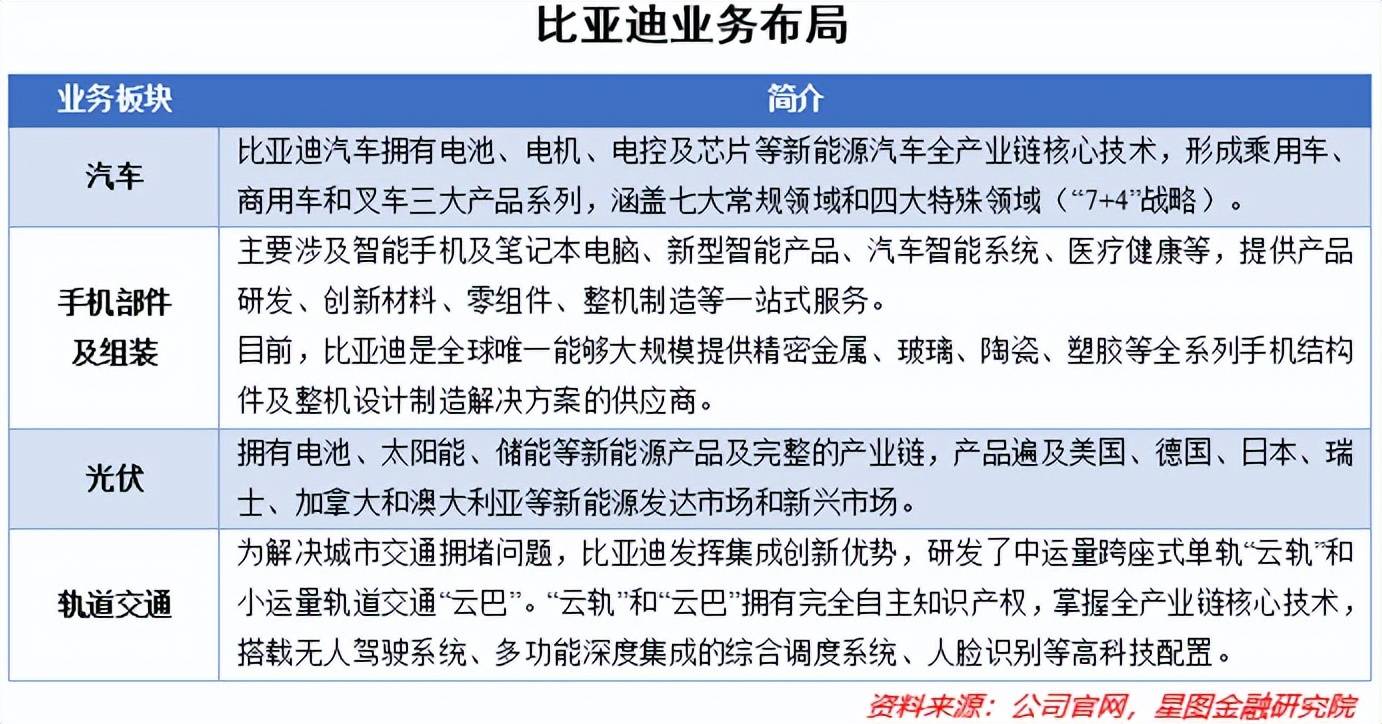

除新能源汽车外,比亚迪还涉足手机部件及组装、光伏以及城市轨道交通等业务,从能源的获取、存储再到应用,全方位构建起了零排放的新能源整体解决方案。得益于各项业务的协同发展,公司近些年业绩一直保持着较高的增长速度。

值得一提的是,随着国际化战略的不断推进,公司海外收入占比正呈现稳中有升之势。据公开资料显示,2021年公司乘用车正式布局欧洲市场,1500辆唐EV顺利抵达挪威,并于年底完成了第1000辆的交付,迈出了进军海外市场的重要一步;与此同时,比亚迪汉EV、唐EV、元系列等车型也在都在多个国家亮相。公司还在哥伦比亚斩获了海外地区迄今为止最大的纯电动大巴订单,并正式进入罗马尼亚、芬兰、巴基斯坦、爱尔兰及南非等国家,将纯电出行新体验在全球范围内推广。这些都为公司海外业务的增长打下了坚实的基础。现如今,全球6大洲、70多个国家和地区、超过400个城市均有比亚迪新能源汽车的运营足迹。

以上便是比亚迪的基本轮廓。

2

到这里,我们回到本文开篇的问题:比亚迪缘何能够强势升级为“比王”?

直接原因,自然是市场对于公司高成长性的认可以及消息面的刺激。

高成长性方面,除了公司营收和净利润表现亮眼之外,汽车销量也可以说明问题:数据显示,比亚迪的新能源汽车在2015年销量仅有5.8万辆,但在2021年全年足足卖了约60万辆,年复合增长率超过47%;而在今年4月份,受疫情因素影响,包括宁德时代在内的多数锂电巨头,动力电池装机量环比均大幅下滑,比亚迪却逆势而上,装机量达4.3GWh,逆势环比上涨2.4%,环比增幅5.8%,同比增幅8.6%——这些成绩,足以让市场心甘情愿给予公司高估值了。

至于消息面,近期比亚迪同样利好不断。例如,有消息称比亚迪在非洲成功买下了6座锂矿山,其中氧化锂品位2.5%的矿石量预计达到2500万吨以上,折合约100万吨碳酸锂;再如,近日比亚迪高管透露,公司将为特斯拉提供电池产品,这无异于是在蚕食宁德时代的“蛋糕”。而在消息的刺激下,市场一致看多比亚迪,致使其股价一涨再涨。

当然,更深层次的原因,还是在于比亚迪自身的竞争优势,至少包括以下两方面:

一则,矢志不渝地推动技术创新。

不同于国内其他主要汽车生产商普遍采用合资、技术引进、品牌引入等做法,比亚迪一直致力于自主研发设计整车及核心零部件,公司拥有庞大的技术研发团队,资金上更是不吝投入。经过多年的积累和攻关,公司接连开发出一系列全球领先的电池、电机、电控及整车核心技术,以及全球首创的双模技术和双向逆变技术,实现了汽车在动力性能、安全保护和节能降耗等方面的多重跨越。

以电池为例。在动力电池领域,比亚迪最知名的当属刀片电池,该电池采用磷酸铁锂技术,通过结构创新,在成组时可以跳过“模组”,大幅提高了体积利用率,最终达成在同样的空间内装入更多电芯的设计目标。相较于常规动力电池,刀片电池内部体积利用率增长了50%以上,整体体积能量密度可以媲美高能量密度的三元锂电池,能够在保证安全的前提下,提升新能源车的续航能力。

再以IGBT(绝缘栅双极型晶体管)为例。车规级IGBT是电动汽车逆变器的核心器件,控制驱动系统直、交流电的转换,决定电动车扭矩和最大输出功率等核心指标;在混合动力汽车中,调节电机和发动机的匹配,使车辆在混合动力模式下达到理想的驾驶状态。论成本,IGBT是仅次于电池的第二高成本元件。由于新能源汽车的内部结构比其他电气产品更复杂,对车辆标准级IGBT指标的要求要高于其他电气产品,因此长期被英飞凌等国际供应商垄断。但比亚迪却拥有国内首个汽车IGBT打造链条,包括IGBT芯片设计、晶圆制造、模块封装等部分,还有仿真测试以及整车测试,依托终端产品的优势,比亚迪在车用IGBT市场快速崛起,并正在打破IGBT的国际垄断。

二则,日益丰富的产品矩阵与持续提升的品牌影响力。

产品方面,比亚迪已经规划形成了包括王朝、海洋和腾势系列在内的多条产品线。以王朝为例,其主打技术引领和极致性能体验,是公司布局中高端市场的主要发力点,具体包含五大系列,分别为秦、汉、唐、宋、元共 25 款车型,全面覆盖了轿车、SUV和MPV三种类型。具体在新能源汽车领域,据统计,公司在售纯电动车型13款,覆盖价格区间在9万元到33万元不等,可以很好地满足不同收入人群的消费需求。

品牌方面,比亚迪最大的亮点莫过于将“中国情怀”倾注到多个产品系列之中,不仅精准把握住了“国货崛起”的时代脉搏,还充分迎合了国人呼唤民族品牌崛起的精神诉求。以汉EV为例,该产品以“汉”王朝命名,外观设计上融入了“龙颜”元素,LOGO采用了汉朝时期的篆书汉字,内饰也营造了“新中式家居”的风格,再加上产品搭载着公司自研的刀片电池和DiPilot智能驾驶辅助系统,由外及内均渗透着中国元素,为产品赋予了强烈的民族精神,这也极大地让比亚迪的品牌形象深入人心。

以上种种,或许也是比亚迪被誉为“比王”的底气所在。

3

事实上,早就有先知先觉者预见到了比亚迪的辉煌,比如“股神”巴菲特。

据公开信息显示,巴菲特早在2008年就以每股8港元价格买入2.25亿股比亚迪港股股票,这也是他在中国投资的第一家企业,至最新统计仍一股未动,14年的时间实现了近38倍的投资回报率,获利约687亿港元。在巴菲特的投资版图中,比亚迪带给他的收益仅次于可口可乐。

那么,未来比亚迪还有多少投资价值呢?

诚然,比亚迪的现象级崛起离不开所属赛道的高景气,而在可预见的未来,这一高景气还将继续保持下去。

放眼当下,由二氧化碳等温室气体排放引起的全球气候变化已经成为全人类面临的最大挑战之一,而能源紧缺、环境污染等问题同样日益突出。在此背景下,我国提出了“双碳”目标,而汽车的电动化转型,正是实现这一目标的关键一环。

事实上,近些年在政策的扶持下,国内新能源汽车市场呈现出爆发式增长。而今,补贴政策已进入退坡期,新能源汽车市场发展的主旋律正逐步从补贴激励向着产品与市场驱动方向转变,这也吸引着传统车企、互联网与手机等跨界巨头的纷纷涌入。另外,伴随着广大用户的认识和观念日益转变,致使新能源汽车渗透率不断提高。

与此同时,海外新能源汽车也在步入增长的快车道。以美国为例,此前由于种种原因,美国电动汽车在全球市场中所占份额一直较低,赛道上也仅有特斯拉一家独大。不过,面对全球新能源汽车产业的来势汹汹,美国显然不想落后,于是明确了2030年美国电动汽车销量占比达到50%的目标,无疑是为全球新能源汽车市场狠狠地助了一把力。

基于上述背景,海内外市场对于新能源汽车及相关零部件产品的需求必然也会水涨船高,这对于龙头比亚迪而言,当然是历史性的机遇和极大的利好,再叠加自身的种种竞争优势,比亚迪未来的发展前景无疑是值得期待的——当然,这要建立在公司业绩能够保持高速增长的基础之上,否则一旦增速下滑,恐怕就将会引发“戴维斯双杀”,届时可能就是另一番景象了。

那么,现在是布局比亚迪的好时机吗?

从目前来看,公司市盈率分位数接近92%,处于上市以来的绝对高位,不具备较高的安全边际;而且公司股价已超过340元/股,哪怕只买一手,价格也着实不菲。因此对于普通投资者来说,比亚迪未必是理想的投资标的。

在此建议各位不妨多关注一下比亚迪产业链上下游,去挖掘那些同样具有高成长性、且股价和估值都相对合理的高性价比公司,理性操作,避免盲目追高,相信你也可以获得满意的回报。