现在的中长期趋势很明确,经济正处于衰退后期*,投资时钟的位置有点类似2018年后期,目前的基本面核心特征如下。(*注:此处依据为中国版极简投资时钟框架,即根据经济增长、通胀和流动性,将3—5年的宏观中周期划分为衰退前期、衰退后期、复苏前期和复苏后期四个阶段,以此来判断资产轮动规律。)

目前市场的基本面怎么样?

现在的中长期趋势很明确,经济正处于衰退后期*,投资时钟的位置有点类似2018年后期,目前的基本面核心特征如下。(*注:此处依据为中国版极简投资时钟框架,即根据经济增长、通胀和流动性,将3—5年的宏观中周期划分为衰退前期、衰退后期、复苏前期和复苏后期四个阶段,以此来判断资产轮动规律。)

第一,经济下行压力较大,逼近政策底线。社融处于低位,信用需求偏弱,但已经有明显的反弹迹象。

第二,通胀压力开始缓解,虽然还有反复,但总体比去年明显好转。

第三,货币宽松已经升级,流动性相对宽松,但宽货币还无法有效地传导到实体经济的宽信用。

第四,股票市场的估值处于相对低位,沪深300和上证50的估值接近2018年底水平,股债比价也同样接近30%的历史下限。

当然,历史不会简单地重复,现在的基本面和当时也有明显区别,关键是两个区别。

第一,当时的经济筑底特征已经比较明显,而现在由于疫情的拖累,经济出现了二次探底,这比上一轮的衰退期压力大得多,而且非经济因素导致的周期扭曲严重。

第二,当时的通胀已经系统性、趋势性回落,而现在由于俄乌冲突以及全球滞胀带来的扰动,通胀依然处于高位,还没有完全解决。

也正是由于这两点区别,导致市场比上一轮跌得更惨。

但这些区别终究只是扰动,接下来,不管是疫情,还是俄乌战争等外部冲击,早晚会逐步消退,届时市场还是会回到基本面的轨道上来,目前的市场已经显示出这种迹象。

从中长期投资的角度出发,投资者应该跳出眼前的恐慌和扰动,更多地看到中长期的趋势和规律。

A股走牛需要经历四个阶段

经济永远是个循环的周期,没有一次衰退不会结束,也没有一次复苏不会到来。随着经济逐步从衰退走向复苏,股票市场又会一步步走出熊市,开启一段新的行情。

从历史来看,市场从熊市寻底到真正走出牛市的主升阶段,通常会分成四个阶段:第一阶段是熊市最后一跌;第二阶段是牛市初期反弹;第三阶段是牛市结构休整;第四阶段才是市场彻底走牛。

1.第一阶段:熊市最后一跌

第一阶段是熊市最后的告别阶段,虽然整体市场依旧低迷,甚至时不时大跌,但已经出现明显的结构性修复,一些牛市的前哨部队开始领涨,主要是低估值的金融地产板块和稳定板块。

在经济衰退导致的熊市最后阶段,经济来到至暗时刻,市场经历持续的下跌后已经处于低位,市场情绪也降至冰点。如果没有什么意外冲击,这个阶段的市场会逐步企稳。

但如果有明显的风吹草动,市场还是可能再次暴跌。典型的就是2021年四季度以来的衰退期,市场从2021年12月到2022年2月已经在低位跌了近3个月,看上去很便宜了。但当2月底俄乌战争叠加上海等地疫情暴发后,市场还是再度暴跌,沪深300指数甚至单日暴跌4.6%。

不过,深度的衰退意味着宏观逆周期调节必然发力,随着稳增长政策逐步逆转经济的衰退趋势,市场的悲观预期也会逐步缓解,而这一般会体现在两条主线上。

低估值主线:盈利稳定,安全边际高。所谓熊市主要是杀估值,而杀估值压力最大的就是在牛市期间涨幅较大的高估值板块,低估值板块的估值本身就没涨那么多,所以出清的压力最小,一般会最先触及底部。

稳增长主线:受益于宽松刺激政策,盈利预期改善。稳增长政策不是雨露均沾,而是重点发力,重点就是那些政府主导性较强、受政策调控影响较大、一调整政策就能立竿见影的行业。核心就是两大类行业——房地产产业链和基建产业链。

两条主线有很多重合的地方,很多行业既是低估值,又是稳增长受益者。沿着这两条线索,再去简单复盘一下历史,我们可以很清楚地总结出这个阶段的配置方向。

从风格上来说,金融(包括地产)板块最好,稳定板块次之,周期、消费、成长相对较弱,基本没法跑赢指数。

金融板块的估值最低,而且也受益于降息等稳增长政策,尤其是其中的房地产行业。稳定板块指的是一些盈利稳定、估值又低的板块,主要包括电力、公用事业、建筑等,也直接受益于政府的稳增长政策。

其他几个板块稍弱:周期主要是和通胀及商品价格相关,而这个阶段通胀是向下的;消费主要和流动性及经济增长相关,而这个阶段经济还没有明显好转,宽信用还没有完全传导出去,估值中枢还比较低迷;成长主要和自身技术周期以及外部的流动性相关,而这个阶段宽货币还没有转换成宽信用,社融低迷,市场整体还是杀估值的气氛。

以2018年熊市中后期为例,

历史的剧本是如何重演的?

点击下图▼试听课程

如果在去年就能看清楚这个逻辑和规律,一方面,降低仓位,另一方面,把有限的仓位从周期、成长、消费转向金融和稳定,比如银行、房地产、建筑、电力、公用事业等,那么,到现在为止,起码不会亏得太惨,甚至有可能赚钱。

当然,第一阶段也就是熊市最后告别阶段,基本已经进入后期,我们现在需要做的是看清下一阶段的市场风格,并且及时地调整配置策略。

2.第二阶段:牛市初期反弹

按照投资时钟的框架,第二阶段的核心逻辑就是经济从衰退走向复苏,进而带动市场企稳反弹。目前我们大概处于第一阶段向第二阶段过渡的时期。

2月下旬以来,突发的外忧内患改变了原有的进程,导致经济衰退压力再次加大,进而导致本轮熊市周期的长度超过了上一轮。

不过,这只能改变周期轮动的节奏,不会改变周期轮动的方向。等疫情逐步消退之后,市场还是会重回熊牛切换的正轨,并逐步进入第二阶段,也就是一段宣告熊市结束的反弹。

在第二阶段,随着经济的筑底成功以及金融周期的快速修复,股市的核心驱动力变成了实体流动性扩张以及预期好转,这将带动股票市场整体估值中枢的修复。简单来说,第一阶段是最后的杀估值,而第二阶段是拔估值的开始。

在这种背景下,市场基本是整体修复,各个风格板块都会跟着水涨船高。反弹的幅度会有所不同,毕竟各个风格板块的基本面和估值都有差异。一般来说,在这个阶段,消费和成长相对占优,金融、周期次之,而稳定板块性价比最低。

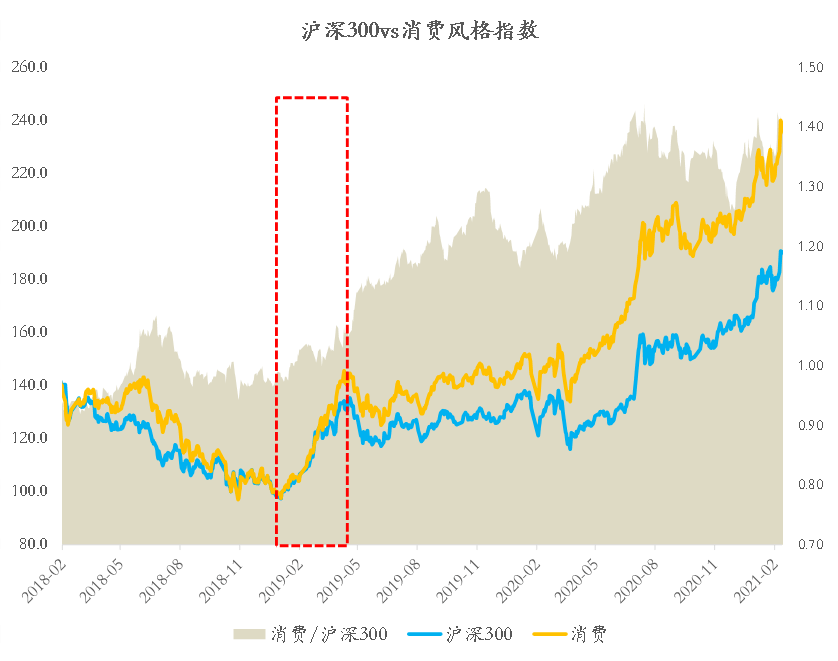

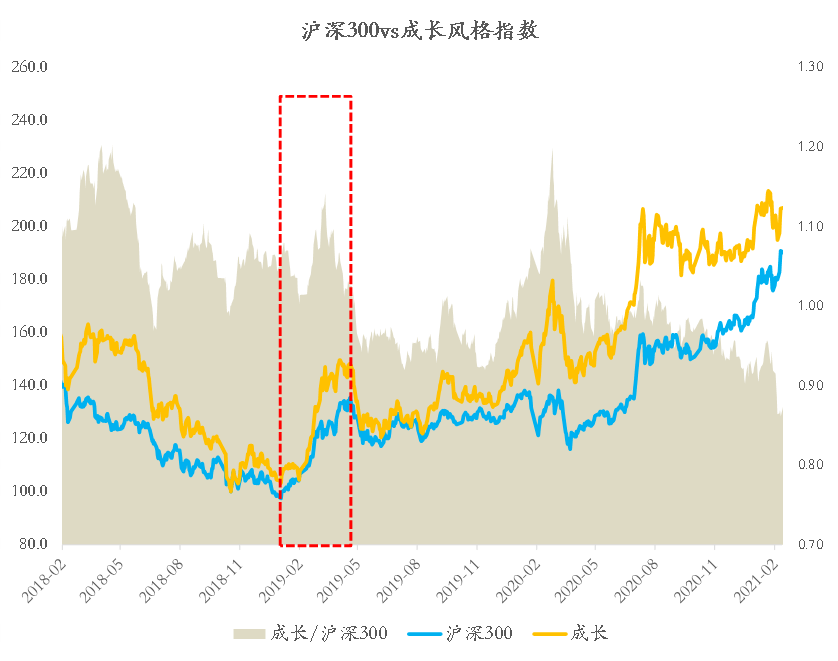

消费和成长是A股的两大核心赛道,中长期投资前景最好,想象空间大,估值弹性也大。比如在上一轮牛市初期的反弹中,消费和成长风格指数分别大涨了48.2%和43.6%,分别跑赢沪深300指数9.2和4.6个百分点,是各个风格中表现最好的。

需要注意的是,消费相对确定,成长在不同周期可能会有差异,关键看两点:一个是熊市期间估值出清的力度,另一个是微观的基本面状况。

如果前面出清得比较彻底,而且基本面有好转趋势,那么问题不大。比如2019年初成长板块崛起之前就经历了三年多的熊市,跌到了非常低的位置(股灾之后市场风格转向价值,成长持续出清),而且当时正好是半导体、新能源、5G等技术周期向上的阶段,所以当2019年初反弹的时候才能有那么大的弹性,跑赢市场。

数据来源:东方财富Choice、新财学院

但是,如果前面出清得不够彻底,而且基本面有向下的压力,那么可能不会有什么优势,甚至明显跑输市场。比如眼下的这轮周期就很可能面临这样的问题,综合来看,成长板块的表现大概率显著地弱于2019年初那一波反弹,而且可能跑输市场。

金融、周期、稳定板块有什么机会?

点击下图 ▼试听课程

总的来说,这个阶段算是一波不错的机会,很适合在早期进行布局,既有短期的弹性,又有长期的安全边际。

在布局的方向上,各个板块总体都有机会,差别不是很大。但相对来说,消费和成长最好,尤其是消费,金融和周期次之,稳定最差。不过,这波机会持续时间不会太长,后面还会有较大的波动,这就是第三阶段的剧本了。