目前已发布年报的3528家上市公司营收总额稳步增长,整体表现不错,营业收入总额为57.06万亿元,同比增长20.82%;净利润总额为4.94万亿,同比增长22.37%。分行业来看,休闲服务、交通运输、采掘、有色金属等行业年报利润增速较高;而农林牧渔、公用事业、房地产、电气设备等行业业绩表现靠后。从增速变动看,休闲服务、交通运输、采掘、化工行业利润增速较上年提升明显,而传媒、公用事业、农林牧渔、电气设备行业业绩增速有所回落。

《投资者网》吴悦

编辑 胡珊

27日,三大股指集体反弹。上证指数收涨2.49%,收复2900点;深证成指收涨4.37%;创业板指收涨5.52%,创2016年3月17日以来单日最大涨幅。

短短几天,4月25日-4月27日,A股市场呈现过山车般的走势,25日,两市跌幅超过9%的个股近1900家。从恐慌式下跌到大幅反弹,市场的大起大落背后,最大的影响因素是疫情导致对未来经济复苏的不确定性,叠加人民币汇率的大幅波动、外部的俄乌冲突等因素,令投资者持股信心不足。

不过,当我们穿越更长的经济周期去看A股市场可以发现,对于上市公司来说,业绩才是指引股价长期走势的核心要素,股价短期内可能受其他因素干扰,但好公司终究能够通过长期持续增长为投资者带来丰厚的回报。

因此,我们还是把目光投向A股上市公司的业绩。截至2022年4月25日,A股年报披露进入尾声,A股上市公司的整体业绩表现也逐步呈现出全貌。《投资者网》分析研究了A股上市公司2021年年报的整体表现,寻找那些具备一定投资价值和业绩支撑的重点行业与重点公司,以为投资者提供参考。

整体有增长 行业有冷暖

截至2022年4月27日,据Wind数据,三市(沪深北)4799家上市公司中,已经有3528家公司发布了年报,占上市公司总数的73.52%。根据往年情况,通常业绩越差的公司往往发布年报的时间越迟,当然今年疫情影响下,上海等地的上市公司年报发布或多或少会受到影响,也不排除部分业绩不差的公司也可能在年报季最后几天发布情况,但总体来看,目前大部分各行业的重要公司已经发布了年报,因此已发布年报的公司已经具备了一定的代表性。

目前已发布年报的3528家上市公司营收总额稳步增长,整体表现不错,营业收入总额为57.06万亿元,同比增长20.82%;净利润总额为4.94万亿,同比增长22.37%。分行业来看,休闲服务、交通运输、采掘、有色金属等行业年报利润增速较高;而农林牧渔、公用事业、房地产、电气设备等行业业绩表现靠后。从增速变动看,休闲服务、交通运输、采掘、化工行业利润增速较上年提升明显,而传媒、公用事业、农林牧渔、电气设备行业业绩增速有所回落。

可以看出,这些行业的业绩变化和近年来的政策变化方向基本步调一致,特别是业绩表现靠后的行业,往往也是受政策变化或疫情影响冲击较大的行业。

不过,具体到上市公司层面来看,同一行业的公司业绩表现也可能天壤之别。因此,考量一家上市公司的投资价值时,除了看它所处的行业冷暖,更需要关注它的财务质量、业务状况与公司治理水平。

在已发布年报的3528家公司中,营收出现增长(含持平)的公司有2960家,占比83.96%;归母净利润取得增长的有2271家,占比64.37%。也就是说,有近20%的公司出现了增收不增利的情况,这也反映出在宏观经济放缓的大环境下,企业盈利也变得更加艰难。

具体到上市公司层面,从归母净利润增幅前50名的公司排行榜上(见下图),也可以看出一些外部环境变动带来的影响,比如政策的变化、国际贸易局势的变化、大宗商品市场的变化、某个产业链上下游景气度的变化,也包括企业自身的经营水平与治理能力的变化等等,各种因素最终体现在财务报表上,股价短期波动过后,最终会按照价值排队,对于上市公司来说,财报基本可以说是“反映一切信息”,是不是一家好公司,是不是值得投资,最终还是要看财报。

透过归母净利润增幅前50名的公司可以看出,2021年对于主营大宗商品的公司是个好年景,有色金属、化工、煤炭、钢铁等资源类上市公司大多取得了归母净利的大幅增长。此外,持续较长时期的芯片荒、半导体材料紧缺等问题,也带来了相关行业的高景气度,在这份榜单上,电子信息类公司大多也处在芯片半导体相关产业链上。事实上不仅仅是前五十的排名,在3528家公司中,排名前一百、前二百的公司名单中,处于上述行业或有相关行业主营业务的公司比例都很高。但这种行业整体的高景气度能否持续,需要投资者仔细甄别,同时也要关注涉及行业或大宗商品市场的趋势变化。

“脱水榜”+分红榜 长跑冠军浮出水面

值得注意的是,在归母净利增幅前列的公司中,有不少存在非经常性损益大幅增厚公司业绩的情况。而财务处理上,把一些收益放到“非经常性损益”这一项下,本身也就说明这类收益是不可能长期持续的。

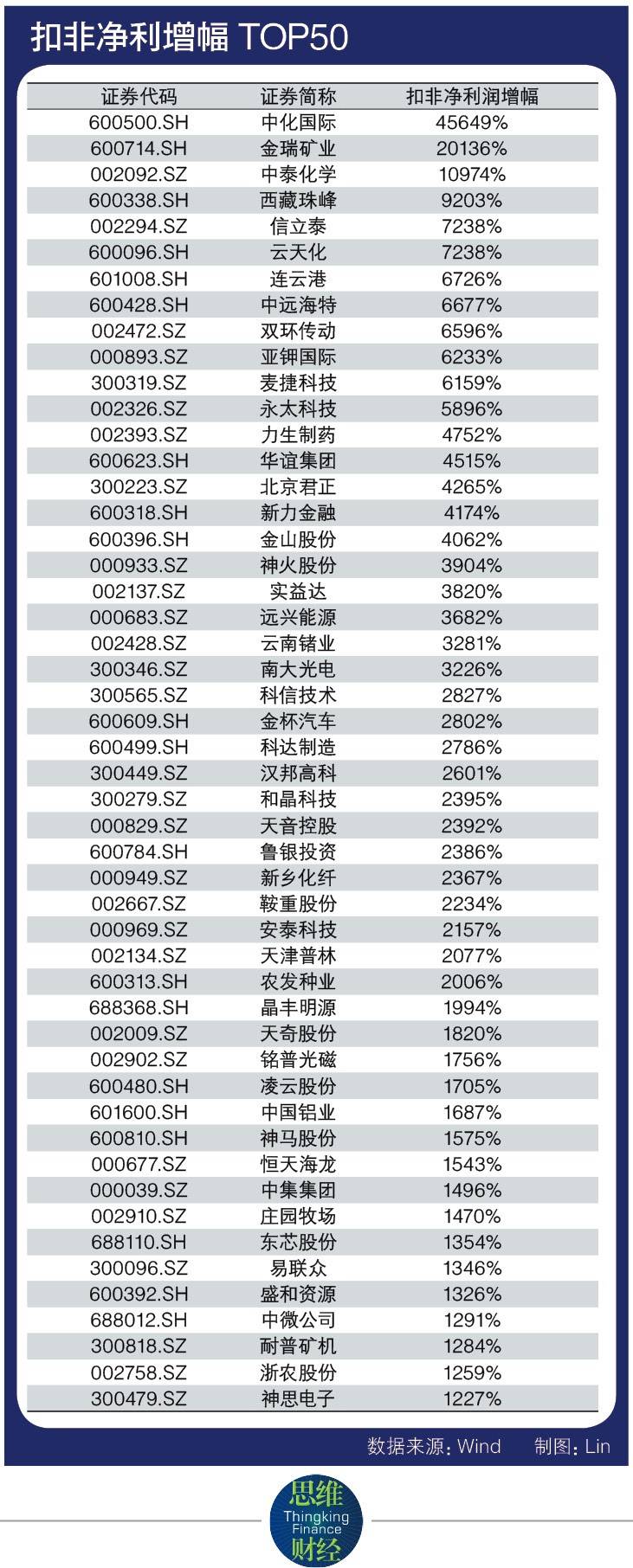

因此,《投资者网》特别统计了扣除非经常性损益后的净利润排名,这个“脱水榜”在一定程度上更能反映上市公司依靠主业获得增长的能力。

据Wind数据,在已发布2021年报的3528家公司中,2021年扣非净利润取得增长(含持平)的公司数量为2055家,较扣非前的增长公司数少了216家,也就是说有216家公司是因为有了非经常性收益才实现了增长。

因此,分析一家企业的持续盈利能力和增长能力,观察其扣非净利润的变动趋势显然更有参考价值。当然,主业本身所处的行业景气度仍然是一个关键性的影响因素。在扣除非经常性损益后的净利润排名前50的公司中,前面所说的有色金属、煤炭、化工、芯片半导体等行业的公司仍然占据了较大比例。

随着2021年报的披露接近尾声,上市公司分红预案也不断浮现。投资者除了观察上市公司本身的盈利能力来判断投资价值以外,另一个更直接的获取投资收益的路径是现金分红,特别是在二级市场总体表现较弱的时期,依靠股价上涨获取收益更加困难。这时候,那些慷慨分红回馈投资者的上市公司,就更值得关注了。

在已经公布了年报的3528家上市公司中,有分红预案的公司为2760家,占到了78.23%的比例。在风险偏好较低的大环境下,这个比例还是值得欣慰的。整体上看,大手笔分红的大多是总市值、总营收和净利规模都更排名靠前的“白马”型公司,这也是这类公司更容易受到机构投资者青睐的重要原因。

频现“爆雷” 警惕板块重灾区

对于A股投资者来说,有时候辛辛苦苦炒股赚的钱,碰上一只爆雷的股票就可能灰飞烟灭。而每年4月份是年报业绩集中披露期,也正是不少绩差公司的爆雷密集期。

那么,在这些出现亏损的企业中,哪些行业或板块属于“重灾区”?2021年,宏观经济面临了经济增速放缓,内需下滑外加房地产投资增速降温,因而服务业以及食品业为主的行业下游业绩有所下滑,房地产相关行业也面临较为消极的预期,景气度大幅下降。整体而言,农业、房地产、公用事业、计算机、食品饮料等行业景气表现一般。

从归母净利润亏损前50的公司来看,受疫情影响持续处于行业寒冬的航空业几大巨头齐齐上榜,叠加近期人民币贬值的影响,未来或仍将面临较为艰难的经营环境。但随着疫情冲击的逐步减弱,这些行业和公司的业绩也有望迎来触底,2021年东方航空的亏损幅度已基本与上年持平,可能与该公司在2021年推出各种大力促销的活动有关,因而对这些行业和公司反倒不宜过度看空。

此外,火电企业大批上榜也与去年的行业环境变化有关,上游煤炭价格在2021年出现大幅上涨,而火电企业生产的电力却又有“限价”政策,成本大幅上升而销售价格无法同步上涨的情况下,“成本倒挂”让这个行业出现大面积业绩亏损也就不难理解了。

当然,进入2022年以来,部分行业所处的宏观环境有所变暖,特别是拉动内需的相关刺激政策陆续出台后,伴随着疫情冲击逐步减弱,对于消费相关行业的预期已经有所改观。从这个角度看,2021年增长不及预期的行业未必就一定没有投资价值,这需要针对具体公司的业绩和基本面情况具体来分析。

商业世界波云诡谲,通过对年报业绩梳理,投资者更需要警惕的是那些出现不合理的巨亏、可能披星戴帽,甚至是走到退市边缘的上市公司。