在智能驾驶时代,特斯拉、蔚来、小鹏、理想背后,是否又会让哪匹黑马杀出?

过去十年消费电子行业大放异彩,苹果、小米、华为等几家头部明星企业,带动了欧菲光、立讯精密等一批企业的股价持续走高,而当如今进入下一个十年,在智能驾驶时代,特斯拉、蔚来、小鹏、理想背后,是否又会让哪匹黑马杀出?

1.行业保持高景气度,智能驾驶座舱和摄像头市场表现亮眼

随着政策支持力度的加大、技术的逐渐成熟、商业化进程的加快,智能驾驶行业景气度持续提升。

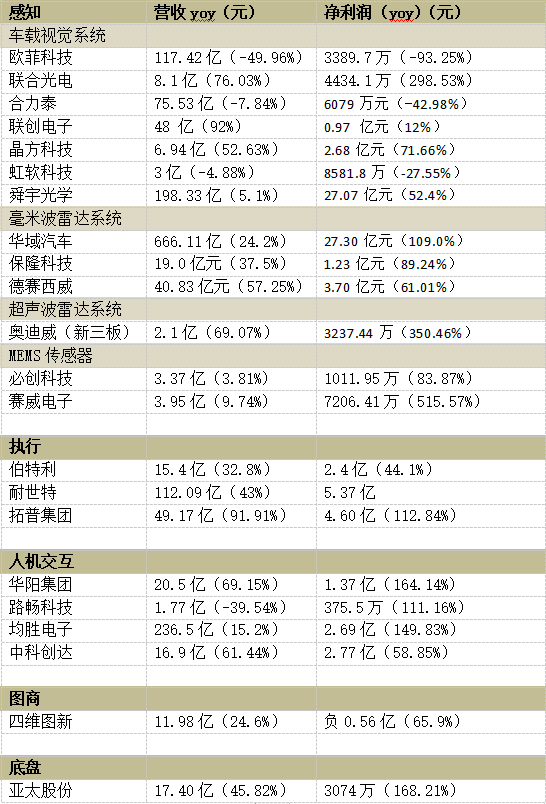

据新智驾不完全统计,目前已有超 22 家 AH 股智能驾驶产业链企业披露 2021 年中报,合计营收达超 1500 亿元,其中有 80% 的企业营收呈现增长态势。

从营收规模看,营收超过百亿元的公司有 5 家,营收在 10 亿元到 50 亿元区间的有 10 家,营收在 1 亿元到 10 亿元区间的则有 7 家,有 14 家公司在上半年实现了营收的同比双位数增长,还有 9 家公司实现了净利润的同比三位数增长。

其中华域汽车以半年度 666.11 亿元的营收(同比 + 24.2%)、27.3 亿元的净利润(同比 + 109%)成为智能驾驶产业链的业绩王,排名第二的则是均胜电子,今年上半年均胜电子营收实现 236.5 亿元(同比 + 15.2%),净利润为 2.69 亿元(同比 + 149.83%)。

-

华域汽车

华域汽车由上汽集团控股,后者持有 58.32% 股份,并且贡献了华域汽车近一半的营收。

华域汽车的主营业务最初从上汽的汽车零部件业务拓展而来,主要包括金属成型与模具、内外饰、电子电器、功能件、热加工以及新能源六个业务板块,目前市值为 771 亿元,是汽车零部件制造领域的龙头。

近两年,华域汽车在智能座舱领域、毫米波雷达系统表现亮眼。

比如在 2020 年,华域汽车子公司延锋汽车发布了自主研发的 XiM21 智能座舱,对智能座椅系统、智能内饰表面、模块化副仪表板、智能方向盘等产品进行了升级,同时,该公司已完成基于高算力平台的多类主流操作系统的智能座舱域控制器开发和匹配工作,目前也已获得上汽乘用车等企业的业务定点。

-

均胜电子

均胜电子成立于 1992 年,作为传统的汽车供应商,近年来开始围绕“更安全、更智能、更环保”三个主题来开展业务,目前的主营业务为智能驾驶系统、汽车安全系统、新能源汽车动力管理系统以及高端汽车功能件总成等的研发与制造。

均胜电子同样在智能座舱领域进展飞快。今年上半年,均胜电子在智能座舱领域实现营收 50.6 亿元,为其总营收贡献了五分之一的收入。

同时,均胜电子子公司均联智行还与华为签署了合作协议,双方将重点围绕智能座舱领域共同智能座舱软硬件产品及服务。

基于华为平台能力,均联智行可提供从域控制器、操作系统至应用层的软硬件智能座舱完整解决方案,目前相关产品已获国内某领先车企多款车型项目订单。

另外,均胜电子的智能座舱域控制器产品已实现了与三星 V710/V910、高通 SA8150/SA8155、瑞萨 M3/H3N、华为 Kirin 990A 等多款座舱芯片的对接。

目前均胜电子正进行 L2++ 至 L4 级自动驾驶域控制器和功能模块的研发,并预计在 2023 年初搭载量产。

-

欧菲光

智能座舱快速上量,车载视觉系统也已爆发。

根据 ICInsights 预测,2021 年 CIS 市场规模将增长 19% 至 228 亿美元,预计到 2025 将达到 336 亿美元,CIS 广泛应用于手机、安防、汽车、工业、医疗等多个领域,而随着汽车电动化、智能化、网联化的快速兴起,车载摄像头作为汽车智能化的核心应用之一,将成为未来五年 CIS 增长最快的应用。

聚焦舱内服务的驾驶员监控系统 (DMS)、视觉互动系统 (Interact)、乘客监控系统 (OMS)、生物认证 (Authenticate) 与聚焦舱外行驶智能安全的盲区检测系统 (BSD)、AR 抬头显示 (ARHUD)、360° 环视视觉子系统 (AVM)…… 都是目前在智能汽车流行上量的功能。

欧菲科技此前是国内最大的手机镜头模组供应商,但在去年,欧菲光退出了苹果供应商行列,叠加疫情影响,今年上半年欧菲光元气大伤,营收为 117.42 亿元,同比下降 49.96%,归母净利润也同比下滑 93.25%。

欧菲光早在 2015 年进入智能汽车领域,有智能中控、ADAS、车身电子三大分支,在 2021 年欧菲光实施战略转型,决定大力发展智能汽车与光学新业务,目前已取得 20 余家国内外车企的一级供应商资质。

今年上半年,欧菲光智能汽车业务增长明显,实现营业收入 4.13 亿元,同比增长 78.22%,其中 ADAS 实现营业收入 1.20 亿元,同比增长 777.68%。

欧菲光认为,未来五年,智能汽车行业将进入黄金发展时期。公司将智能汽车业务作为未来五年重点开拓的业务领域,从研发、市场销售、生产等全方位加大资源配置,力争实现到 2025 年智能汽车业务收入规模行业领先。

另外还有舜宇光学、联创电子、联合光电、晶方科技等公司的车载光学业务都在快速增长。

比如联创电子今年上半年的车载光学业务营收同比增长 313%,Q3 起车载正式进入放量,未来两三年的产能则有望几何倍数增长;舜宇光学汽车相关产品营收也同比增长 72.33%,其车载镜头出货量为 0.37 亿颗,同比增长 82%。

2.ADAS 功能快速渗透,但企业多集中在感知层,商用车和低级别车型率先量产

从功能上分类,ADAS 可分为:

-

1.主动控制类 ADAS—— 自适应巡航(ACC)、自动紧急刹车(AEB)、车道保持系统(LKS)、智能大灯控制(AFL)等;

-

2.预警类 ADAS—— 前方碰撞预警系统(FCW)、车道偏离警告(LDW)、行人碰撞预警(PCW)、疲劳预警等;

-

3.其他辅助性 ADAS—— 盲点检测系统(BSD)、远近光灯辅助(ADB)、夜视系统、全景泊车等。

国产企业对这三类的技术实现难度依次降低,而从目前 AH 股智能驾驶产业链企业的业务分布看,这些业务多集中在预警类 ADAS 和辅助性 ADAS。

另外自动驾驶技术的三大核心技术分别为感知、决策、执行,这些企业也多分布在感知层和人机交互领域,执行层由博世、德国大陆、日本电装占据龙头,决策层则有英伟达、英特尔、德国大陆牢牢把控着绝大部分市场份额。

根据新智驾不完全统计,在 AH 股智能驾驶产业链上市企业中,主要业务在感知层的有 13 家,主要业务为人机交互的有 4 家,涉及执行的有 3 家,涉及决策的 0 家。

细分来看,感知层面中,主要业务涉及毫米波雷达系统的有华域汽车、保隆科技、德赛西威等,主要业务涉及超声波雷达系统、MEMS 传感器的则有奥迪威、士微兰、必创科技等。

激光雷达系统方面,禾赛科技曾于今年 1 月向科创板递交招股说明书,但于 3 月份 IPO 终止。截至目前,A 股尚无主营业务是激光雷达的上市公司。

而激光雷达初创公司中,比较受关注的还有速腾聚创、禾赛科技、镭神智能、赛瞳科技,其中赛瞳科技已经拿下通用汽车的 ADAS 激光雷达量产独家订单,并且赛瞳科技还在今年 8 月宣布,将与特殊目的收购公司 Growth Capital Acquisition Corp 合并,以在美国纳斯达克上市。

-

德赛西威

德赛西威成立于 1986 年,2017 年上市。

公司是国内车载信息娱乐系统龙头企业,近年来智能座舱需求提升,德赛西威也开始推进传统产品向集合式智能座舱转型升级。

今年上半年,德赛西威实现营收 40.83 亿元,同比增长 57.25%,净利润为 3.7 亿元,同比增长 61.01%,其中智能座舱业务带来的营业收入占比近 90%。

财报显示,报告期内,公司智能驾驶产品、智能座舱新产品保持快速增长,新产品的快速发展仍是公司营收持续增长的主要驱动力。

9 月 1 日,德赛西威还迎来了 66 家机构扎堆调研,王克玉、乔迁等明星基金经理现身其中,机构们主要关注其智能驾驶业务方面的进展。

德赛西威表示,公司的全自动泊车、360 度高清环视等 ADAS 产品持续获得国内主流车企的新项目订单,代客泊车产品即将在多家主流车厂客户的新车型上配套量产,基于全面技术优势、融合高低速场景的自动驾驶辅助系统已获得项目定点,可实现 L4 级别功能的高级自动驾驶域控制器产品 ——IPU04 已获多个项目定点。

2021 年上半年,德赛西威的智能驾驶业务营业收入为 5.71 亿元,占比首次突破 10%,达到 13.98%,同比增长 182.68%。

8 月 31 日晚,德赛西威还发布公告宣布,公司以 7367.6 万元收购了超声波雷达公司奥迪威 7.02% 的股权,由此德赛西威完成了对摄像头、超声波以及毫米波雷达这三大主流量产传感器的完整产业链布局。

在过去一年,德赛西威的股价涨幅为-1.82%,而今年 4 月以来,已有 27 家机构给予德赛西威“增持”或“买入”评级。

-

保隆科技

由传统汽车零部件供应商向智能驾驶领域转型升级的还有保隆科技。

保隆科技成立于 1997 年,目前是气门嘴、TPMS 等细分领域的全球前三供应商,今年上半年保隆科技实现营收 19.0 亿元,同比 + 37.5%,实现归母净利润 1.23 亿元,同比 + 89.24%。

2020 年 9 月 29 日,公司与智能驾驶系统企业领目科技设立合资公司,定位于商用车及乘用车 ADAS 控制应用研发。

随着汽车行业变革,智能驾驶已进入 ADAS 渗透率提升的阶段。保隆科技表示,过去只有在一些高端车型上才有的 ADAS 功能,如自适应巡航、自动紧急刹车、车道偏离预警等,已配置到越来越多较低级别的车型,这将给保隆科技已经批量制造的 360 环视系统、双目前视系统等车载视觉传感器以及车载毫米波雷达带来巨大的增量市场。

3.部分技术实现突破,企业研发费用持续上升

值得关注的是,近期华域汽车还宣布,其分公司已完成了对 4D 成像毫米波雷达产品的自主研发,并计划于今年第四季度实现量产,其集成 ACC、AEB 等主动安全功能的 77GHz 前向毫米波雷达产品,在与国际同行竞争中获胜,取得了乘用车主流车型的定点突破。

华域汽车表示,相比于国际厂商较为昂贵的 4D 成像方案,其 4D 成像功能,可以在实现高性能的同时,做到更低成本、更小体积、更快投入市场。

-

伯特利

在执行层,也有企业完成技术突破,并已实现部分国产替代。

伯特利成立于 2004 年,2018 年上市,主要产品有机械制动产品和智能电控产品两大类。今年上半年,伯特利实现 15.4 亿元(+32.8%)、净利润 2.4 亿(+44.1%)。

相比于 L3 + 智能汽车产业链中较为分散、竞争激烈的传感环节,制动环节由于苛刻的安全要求和漫长的研发周期,进入门槛较高,行业格局稳定。

目前伯特利是国内唯一的线控制动供应商,也是少数可与国际巨头竞争的电控制动产品供应商,与国外企业相比,伯特利的电控制动产品技术水平相当,价格更便宜,在国内主机厂份额持续提升。

今年 6 月,伯特利开始量产其线控制动产品,是首家量产 One-box 线控制动的国内供应商,产品在重量、反应时间、能量回收效率等多个指标上位居行业前列,技术实力达到国际一流水准。

伯特利表示,其已具备年产 30 万套向空制动系统产能,开始配套江铃雷诺 GSE 车型,近期替代外资品牌,拿到奇瑞品牌线控制动配套,开启了国产替代进程。

报告期内,伯特利的研发支出约为 8950 万元,同比增长 28.8%。

另外还有拓普集团的智能刹车系统 IBS 系统,对标的也是汽车 tier1 巨头博世,报告期内研发支出约为 2.3 亿元,同比增长 35.3%。

总结

事实上,由于产业包括传感、算法、执行等的标准化尚未落地,整个智能驾驶产业还处于未成熟的发展时期,许多企业也都刚刚入场,正处于初创阶段,离上市也有一段距离。

因此在 AH 股中,相比于备受关注的半导体行业、医疗行业,智能驾驶产业链体量并不算大,股价也时常出现震荡波动。

在这些上市企业中,大部分也都正在经历转型,试图将智能驾驶作为锚点,找到自身的第二增长曲线。

但可以看到的是,在整个市场,智能驾驶辅助功能正快速量产落地,随着新车型的不断上市,智能驾驶技术更深入地进入更多人的日常生活,已经是指日可待。