随着疫情放开,2023年医药类企业IPO无论从数量亦或质量,都会有所提升。一方面,过去的疫情三年,无论创新药亦或器械、中药的获批数量、效率都有所提升,部分药企在这三年里“修炼内功”,行业也进行了潜移默化的升级。

图片来源@视觉中国

文|财健道,作者|李晨

自12月7日“新十条”发布以来,新冠药物股出现了“过山车”式的波动

2022年全球经济增速的显著下滑,直接影响了全球资本对新兴企业的助力。数据显示,2022年全球的IPO融资额为1400亿美元,同比大幅减少65%。

相比之下,A股则表现出了更强的韧性。2022年A股上市公司年度IPO融资额创历史新高,约为5870亿元,同比上涨8%。

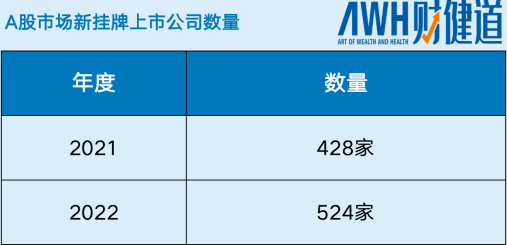

不过,在上市数量方面,A股市场也出现了一定程度的下滑。

东方财富Choice数据显示,2022年A股市场新挂牌上市公司428家,上市数量不及2021年的524家。

IPG中国区首席经济学家柏文喜对《财健道》表示:2022年IPO数量下滑的原因主要是预期下行之下市场活跃度缺乏,同时人民币与美元利率倒挂且剪刀差越来越大引发了流动性外流,导致A股资本市场的基本面不佳,影响了二级市场的交投情绪与一级市场的新股发行,而企业盈利能力的下滑也是发行人积极性不足另一个重要原因。

纵观2022年,医药政策有紧有松,超募与破发并行,也让医药类企业IPO“两极分化”趋势愈发明显。

01 政策“一紧一松”,信心比黄金更重要

聚焦医药股,《财健道》统计,按照东财行业划分,2022年A股涉及生物医药类(包括中药生产,医疗服务、医疗器械、医药商业、生物医药、化学原料药等)企业,成功上市数量约50家左右。

有数据显示,2022年以来,已有75家医药公司在A股和港股上市,比2021年减少了20%。

“我认为这一方面与之前对于新冠之外的疾病和医药的不合理限制,另一方面也与国家医保集采政策的调整与变动对医药企业发展与业绩影响有关”。柏文喜表示。

除此之外,信心,也是关键考量。

“医药IPO看科创”。某种程度上,医药企业在科创板的IPO情况,是前者对A股信心的写照。

尽管从IPO数量来看,截至2022年12月31日,科创板的IPO申请共159单,相比创业板的227单存在一定距离。但从募资规模来看,科创板毫无疑问是A股的“募资之王”。

数据显示,全年124家公司在科创板上市,IPO募资净额约2400亿元,占全年A股募资净额的40%左右。

与此同时,在科创板鼓励创新的上市规则扶持下,受制于“双十定律”(即超过10年的研发时间、超过10亿美元的研发成本)的医药企业,更乐于在科创板冲击IPO。

按照行业划分,2022年在科创板IPO数量最多为半导体(37家),其次便是化学制药(8家),医疗器械则为7家。按照申万行业分裂,全年医药生物行业共有23家企业在科创板,占比接近20%。

弗若沙利文统计,目前科创板生物医药赛道的企业总数量占比达到68%,募资金额总占比达到75%;2022年在科创板已申报未上市的企业中,生物医药赛道的企业总数量占比达到68%,总的募资金额占比达到84%。

“科创板感冒,A股医药IPO就打喷嚏。”有投资者如是说道。

在“信心比黄金更重要”的资本市场,科创板此前两年对医药类企业的发审趋严,自然在一定程度上影响了2022年IPO企业的信心。

2021年4月16日,中国证监会修改公布了《科创属性评价指引(试行)》(以下简称“《指引》”),上交所同步修订发布了《科创板企业发行上市申报及推荐暂行规定》(以下简称“《暂行规定》”),进一步明确了科创板支持方向、行业领域、科创属性指标等要求。

证监会发行部副主任李维友彼时表示,“但申报和在审企业中也出现了少数企业缺乏核心技术、科技创新能力不足、市场认可度不高等问题,需要结合科技创新和注册制改革实践,进一步研究完善。”

随后,2021年7月2日,国家药品监督管理局药品审评中心发布了《以临床价值为导向的抗肿瘤药物临床研发指导原则》,将授权引进(license in)为主要商业模式的新药研发企业踢出了科创板的上市范围。

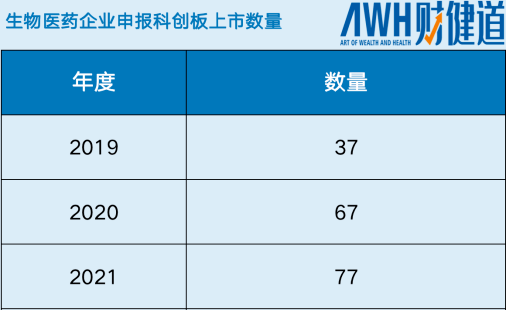

在监管趋严的背景下,2021年生物医药企业申报科创板上市的数量为77家,2019年为37家,2020年为67家,申报数量增速从80%降至15%。

2022年,部分政策针对细分领域的政策,也对行业产生了一定影响。

9月8日,国家医保局公布《国家医疗保障局关于开展口腔种植医疗服务收费和耗材价格专项治理的通知》(以下简称《通知》)。

按照《通知》要求,各省级医疗保障部门在种植体集采、牙冠竞价的结果产生后,进一步合并制定并公开本地区种植牙全流程价格调控目标(含种植体、牙冠、医疗服务)。通过对构成种植牙费用3个部分综合施策,群众种牙费用负担将会有效下降。

为让种植牙的整体价格都降下来,《通知》明确种植体、牙冠等耗材的价格将分别通过集采和竞价挂网的方式挤出水分,降低价格。

按照此前市场预测,若该领域不涉及医保资金,受集采影响则较小。可自口腔种植也被列入集采序列后,该观点便开始掉转风向。

需要明确的是,监管趋严虽在短期内影响了医药类相关企业IPO的信心,但从长期来看,提高上市门槛,则有利于进一步提高医药类上市公司质量,让科创成色不足的企业知难而退,净化资本环境,从而解决A股IPO“堰塞湖”问题。

另一方面,针对科技创新药及创新医疗器械等新领域,政策端也频现“温和”信号。

2022年2月,《药审中心加快创新药上市申请审评工作程序(试行)》颁布,鼓励加快创新药品的审评速度。

10月12日国家医保局发布《国家医疗保障局对十三届全国人大五次会议第1599号建议的答复》。其中提到“需要特别说明的是,2022年国家医保目录调整谈判药品续约过程中,我们充分考虑相关方面的意见建议,将新增适应症纳入简易续约考虑范围”。

这意味着在国家医保谈判中,部分新增适应症的创新药再次降价的幅度不会太大。这一迟来的谈判于2023年1月5日启幕,从现场谈判代表的反馈来看,往年的巨幅降价似未出现。

器械方面,国家医保局公布了《对十三届全国人大五次会议第4955号建议的答复》明确指出,由于创新医疗器械临床使用尚未成熟、使用量暂时难以预估,尚难以实施带量方式。

政策端呈现“一紧一松”的态势,亦让医药类企业IPO“两极分化”趋势愈发明显。

02 超募与破发并行,两极分化现象加剧

回顾2022年医药类企业IPO情况,“两极分化”是关键词汇。

2022科创板募资最大规模的IPO,正是来自联影医疗(688271.SH)。8月22日,联影医疗登陆科创板。公司募集资金达109.88亿元,这不仅是2022年科创板最大规模的单笔募集资金,也是在科创板开板以来排名第三的募资规模。

据了解,联影医疗主营的“高端医疗影像和治疗设备的研发和生产”,正符合医疗新基建和国产替代政策的基调。

2022年三季报显示,联影医疗2022年1-9月实现营业收入58.59亿元,同比增长25.55%,归属于上市公司股东的净利润为8.99亿元,同比增长16.62%。

再来看华大智造(688114.SH)。9月9日,基因测序设备龙头华大智造正式登录科创板,发行价为87.18元/股,发行市盈率为74.47倍。

与此同时,华大智造发行超募,也体现出了投资者对公司的认可,据悉,华大智造原计划募资25.28亿元,但按照公司发行价格87.18元/股和4131.95万股的新股发行数量计算,并扣除发行费用(不含增值税)后,募集资金净额超过30亿。

与联影医疗类似,华大制造在自身所处领域,同样有着极强的高端属性。甚至被视为了Illumina的最大挑战者之一。

反观迈威生物(688062.SH),则没有受到投资者青睐。2022年1月18日,迈威生物上市首日开盘破发,报32.00元,跌幅8.05%。截至当日收盘,迈威生物报24.50元,下跌29.60%。

公开资料显示,迈威生物是一家典型的“并购型药企”,并无“科创”基因。2017年5月,迈威生物便在成立之初收购了泰康生物和普铭生物。2018年后,迈威生物收购5家公司,分别为收购诺艾新90%股权并增资;收购德思特力100%股权;收购朗润迈威100%股权并增资;收购迈威康40%股份;收购江苏登科100%股权。

3月23日上市的首药控股(688197.SH)也有着类似命运,上市首日发行价为39.9元/股,开盘价为31元/股,较发行价下跌28.8%。

值得注意的是,证监会曾两次问询首药控股。2021年证监会便要求首药控股说明双鹭药业、双鹭生物入股价格与其他股东存在较大差异是否存在相关利益安排等事项。

2022年2月,证监会就关于凯美隆、赛林泰关系及持续研发能力、关于科研项目申请数据等两方面进行问询。

同时,其科创属性曾被质疑。首药控股上市时的专利权为5项,而科创板要求形成主营业务收入的发明专利则为5项以上。也就是说,首药控股是“勉强”过关。对投资者的信心影响可想而知。

03 展望2023

有业内人士预测,随着疫情放开,2023年医药类企业IPO无论从数量亦或质量,都会有所提升。一方面,过去的疫情三年,无论创新药亦或器械、中药的获批数量、效率都有所提升,部分药企在这三年里“修炼内功”,行业也进行了潜移默化的升级。